Потребность в анализе ликвидности баланса возникает в условиях рынка в связи с необходимостью оценки кредитоспособности предприятия.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке ее убывания, с обязательствами по пассиву, сгруппированных по срокам их погашения и расположенным в порядке возрастания сроков.

Целью данного анализа является оценка кредитоспособности предприятия.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

1. Наиболее ликвидные активы (НЛА) - денежные средства (стр. 260) + краткосрочные финансовые вложения (стр. 250);

2. Быстрореализуемые активы (БРА) - дебиторская задолженность (стр. 240+230) + товары отгруженные (стр. 215) + прочие активы (стр. 270);

3. Медленно реализуемые активы (МРА) - запасы (стр. 210) +НДС (стр. 220) - Расходы будущих периодов (стр. 216).

4. Трудно реализуемые активы (ТРА) - итог I раздела актива баланса (стр. 190). Пассивы баланса группируются по степени срочности их оплаты:

1. Наиболее срочные обязательства (НСО) - кредиторская задолженность (стр. 620) + доходы будущих периодов (стр. 640) + резервы предстоящих расходов (стр. 650) + прочие краткосрочные обязательства (стр. 660);

2. Краткосрочные обязательства (КСО) - краткосрочные кредиты и займы (стр. 610);

3. Долгосрочные обязательства (ДСО) - долгосрочные кредиты и займы (стр. 590);

4. Постоянные пассивы ( ПП)- итог III раздела пассива баланса (стр. 490), за минусом расходов будущих периодов (стр. 216) + задолженность участникам по выплате дохода (стр. 630) + сальдо счета 98 + сальдо счета 96.

5. Баланс считается абсолютно ликвидным если выполняются следующие условия:

1. НЛА > НСО сроки до трех месяцев;

2. БРА > НСО от трех до шести месяцев;

3. МРА > ДСО свыше шести месяцев;

4. ТРА < ПП свыше шести месяцев.

Выполнение четвертого условия говорит о наличии у предприятия собственных оборотных средств.

В случае, если одно или несколько условий не выполняется, то ликвидность баланса отличается от абсолютной, при этом недостаток средств по одной группе активов, компенсируется их избытком в другой группе по стоимостной величине.

Следует иметь ввиду, что в реальной платежной ситуации, менее ликвидные активы могут заменить более ликвидные.

Сопоставление наиболее ликвидных и быстро реализуемых активов

с наиболее срочными. обязательствами позволит выяснить текущую

ликвидность.

Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайший промежуток времени.

Перспективная ликвидность - представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Для комплексной оценки ликвидности баланса, рассчитывается коэффициент ликвидности:

НЛА + 0,5 БРА + 0,3 МРА

Кл = НСО + 0,5КСО + 0,3 ДСП

Коэффициент ликвидности позволяет сравнить балансы предприятия, относящиеся к разным отчетным периодам, а также балансы разных предприятий и выяснить какой баланс более ликвиден.

Тема 3: Анализ показателей формы №2 «Отчет о прибылях и убытках»

1 Анализ прибыли и рентабельности

Об интенсивности использования ресурсов предприятия, способности получения доходов и прибыли судят по показателям рентабельности.

Цель анализа — выявление резервов повышения доходности (рентабельности предприятия).

Источники данного анализа:

-форма №1 «Бухгалтерский баланс»;

-форма №2 «Отчёт о прибылях и убытках».

1. Рентабельность активов - отражает на сколько эффективно

предприятие использует активы, а с точки зрения инвестиций

позволяет оценить возможную прибыль при осуществлении

вложений:

Рентабельность активов- чистая прибыль от всех видов деятельности/сред, стоимость активов

2. Рентабельность собственного, капитала- отражает какова

эффективность (отдача) использования капитала, а с точки зрения

инвестиций отражает окупаемость капитала вложенного

акционером:

Рентабельность соб. капитала = чистая прибыль от всех видов деят./средняя стоимость собственного капитала

Полученные результаты должны показать обеспечивается ли окупаемость вложенных в предприятие средств.

3. Рентабельность реализации - отражает величину прибыли от

операционной деятельности (рассчитывается по валовой и чистой

прибыли);

Рентабельность реализации= прибыль от продаж/выручка от продаж

4. Рентабельность текущих затрат - отражает эффективность затрат,

осуществляемых на производство продукции:

Рентабельность затрат= прибыль от операционной деят./себестоимость реализованной продукции

Динамика показателей может свидетельствовать о необходимости пересмотра цены или усиления показателей себестоимости.

5. Рентабельность инвестируемого (используемого) капиталаотражает величину эффективности использования собственного

капитала и привлечённых на долгосрочной основе заёмных

средств:

Рентабельность инвестир. капитала = чистая прибыль/сумма соб. и долгосроч. заёмного капитала

6. Рентабельность инвестиций - отражает величину прибыльности

инвестиционной деятельности:

Рентабельность инвестиций = чист. прибыль от инвестиц. Деятельности/ сумма средств инвестир. в объекты В дальнейшем для выявления резервов повышения рентабельности проводится пофакторный анализ.

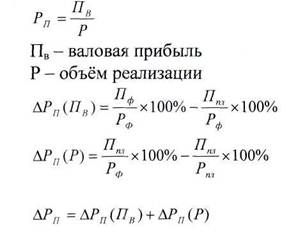

По факторный анализ рентабельности продаж

2014-02-18

2014-02-18 2560

2560