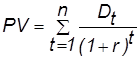

Оценка инвестиционного проекта основывается на сравнении доходов, генерируемых проектом и затрат на него. В случае если весь объем инвестиций делается в конце года, предшествующего первому году генерируемого проектом притока денежных средств, необходимо дисконтировать только поток доходов. Общий дисконтированный доход (p r esent value – PV) рассчитывается следующим образом:

(3.1.4)

(3.1.4)

где PV – общий дисконтированный доход; Dt – доход (приток) в t -ом периоде (в конце периода); r – коэффициент дисконтирования; n – срок эксплуатации проекта.

Если PV больше первоначальных инвестиций (К), то проект принимается, если меньше – отвергается.

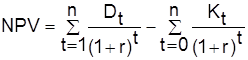

Наиболее распространенным показателем эффективности инвестиций является чистый дисконтированный доход (чистый приведенный доход, чистая современная стоимость) – net p r esent value (NPV). Он представляет собой абсолютный результат, конечный эффект инвестиционной деятельности.

(3.1.5)

(3.1.5)

Если обозначить Ct отдельный элемент потока платежей (Ct = Dt – Kt), то

(3.1.6)

(3.1.6)

Как правило, чистый приведенный доход определяется на начало прединвестиционных исследований или на момент инвестирования.

Особым случаем расчета NPV является бесконечный денежный поток по результатам инвестиций. Примерами инвестиций, вызывающих бесконечные потоки, могут быть инвестиции в действующее предприятие для его проникновения на новые рынки или инвестиции, связанные с присоединением фирмы к холдингу.

Если предположить, что Dt = const = D (t ® ¥), то, используя формулу для оценки бессрочного аннуитета, получим:

NPV = D/r – K0 (3.1.7)

Если ожидается систематический рост денежного потока с темпом прироста g, то используется модификация формулы Гордона

NPV = D / (r-g) – K0. (3.1.8)

Отвечая на вопрос, способствует ли инвестиционный проект росту доходов фирмы, чистый приведенный доход не показывает меру этого роста. Поэтому он дополняется другими показателями эффективности.

Индекс рентабельности инвестиций (profitability index, РI) – показатель относительной доходности инвестиций:

(3.1.9)

(3.1.9)

где K0 - инвестиции, приведенные к начальному моменту времени.

Здесь рассматривается чистый денежный поток за исключением капитальных затрат. По существу элементы потока Dt – это сумма чистой прибыли и амортизации в период t.

Показатель PI еще называют коэффициентом "доход-издержки" (benefit-cost- r atio, bcr).

Инвестиционный проект выгоден при РI >1,0 и тем выгоднее, чем больше рентабельность инвестиций.

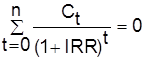

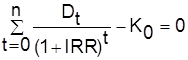

Следующий критерий – внутренняя норма доходности (inte r nal r ate of r etu r n, IRR) - основной, наиболее информативный показатель эффективности инвестиционных проектов. По своей сути IRR это ставка дисконтирования, при которой чистый приведенный доход равен нулю, т.е. NPV (IRR)=0. Внутренняя норма доходности определяется подбором ставки дисконтирования, обеспечивающей выполнение условия:

или

или  (3.1.10)

(3.1.10)

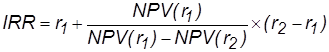

Для приблизительного расчета внутренней нормы доходности можно воспользоваться следующей формулой:

, (3.1.11)

, (3.1.11)

где  – ставка дисконтирования, при которой NPV > 0,

– ставка дисконтирования, при которой NPV > 0,

– ставка дисконтирования, при которой NPV < 0,

– ставка дисконтирования, при которой NPV < 0,

Чем больше внутренняя норма доходности тем выше эффективность капитальных вложений Если на финансовом рынке средняя процентная ставка равна r, то разность (IRR – r) определяет эффективность предпринимательской деятельности по реализации конкретного инвестиционного проекта или фирмы в целом (при расчете r по совокупным инвестициям).

Таким образом, внутренняя норма доходности является некоторым барьером, отсекающим неприемлемые по условиям финансирования проекты. Одновременно IRR можно использовать для оценки риска инвестирования. Следует заметить, что есть проекты, для которых NVP > 0 при любых r > 0. Для них IRR вообще не существует.

Возможны проекты, в которых притоки и оттоки денежных средств чередуются (денежный поток – не ординарный), что может привести к ситуации нескольких значений IRR. Иначе говоря, при изменении процентных ставок проект может из неприемлемого стать приемлемым и наоборот.

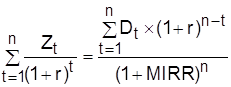

В случае неординарного денежного потока можно использовать модифицированную внутреннюю норму доходности – Modified Internal Rate of Return (MIRR) на основе следующего уравнения:

(3.1.12)

(3.1.12)

где Zt – отток денежных средств в t–ом периоде, руб.; Dt – приток денежных средств в t–ом периоде, руб.; r – стоимость источника финансирования проекта, %; n – продолжительность проекта, периодов; MIRR – модифицированная внутренняя норма доходности, %.

Критерий MIRR всегда имеет единственное значение и потому может применяться вместо критерия IRR для неординарных потоков. Проект принимается, если MIRR больше стоимости источника финансирования проекта.

Последний критерий – дисконтированный срок окупаемости. Напомним, что срок окупаемости (payback period PP) равен числу лет, в течение которых суммарный поток наличности сравняется с первоначальной суммой инвестиций. Некоторые специалисты при расчете показателя РР все же рекомендуют учитывать временной аспект. Дисконтированный срок окупаемости (DPP) – это время, теоретически необходимое для полной компенсации инвестиций дисконтированными доходами, определяется:

DРР = min m, при котором  . (3.1.13)

. (3.1.13)

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DРР > РР. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DРР.

Основной недостаток этого показателя в том, что он не учитывает денежные потоки после достижения окупаемости.

2014-02-12

2014-02-12 1462

1462