В условиях рыночной экономики значение объективной финансовой информации и, соответственно, финансовой отчетности занимает приоритетные позиции.

Финансовая отчетность - это совокупность форм отчетности, составленной на основе данных финансового учета с целью предоставления внешним и внутренним пользователям обобщенной информации о финансовом положении фирмы в виде, удобном и понятном для принятия этими пользователями определенных деловых решений.

Информация должна содержать сведения для:

· Оценки финансового состояния

· Оценки потока денежных средств

· Принятия инвестиционных решений

Основными пользователями финансовой отчетности выступают:

· инвесторы (собственники, рядовые акционеры, институциональные инвесторы);

· кредиторы (коммерческие банки и другие институциональные заимодавцы, поставщики, которые на основании финансовой информации фирмы вырабатывают условия коммерческого кредитования данной фирмы);

· профсоюзы и служащие по поводу оценки способности данного объекта выплачивать более высокую зарплату;

· заказчики продукции по поводу оценки ее способности выполнять взятые обязательства;

· государственные органы по поводу выполнения налоговых обязательств, выполнения требований государственного регулирования финансовой деятельности;

· население по поводу перспектив деловых контактов с экономическим объектом;

· деловые и научные круги, изучающие потенциальное место в своей отрасли, на национальных и зарубежных рынках, а также определяющие ее рейтинги.

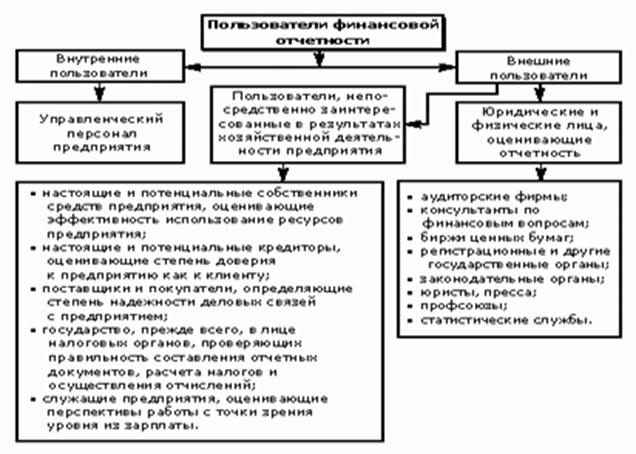

Стороны, заинтересованные в получении информации в зависимости от их запросов и потребностей, можно условно разделить на две категории: внешние и внутренние.

Внутренние пользователи - менеджеры, руководство, финансовые менеджеры. В некоторых случаях в данную группу относятся и собственники предприятия.

Внешние пользователи - кредиторы, потенциальные инвесторы, контрагенты предприятия, налоговые органы, финансовый рынок в лице фондовой биржи и прочие.

Рис. 1 Пользователи финансовой отчетности

Эффективное решение задач финансового менеджмента требует использования адекватных информационных ресурсов, которые по источникам формирования и отношению к управляющему объекту можно разделить на внутренние и внешние.

Внешние информационные ресурсы - к данной группе относится информация о других производителях, возможных потребителях, поставщиках. Такая информация может быть получена на информационных рынках. Выделяют следующие основные секторы мирового рынка информации:

1. Деловая информация, обслуживающая сферу бизнеса:

· макроэкономическая (характеризует общее состояние экономики);

· финансовая (характеризует конъюнктуру различных рынков);

· биржевая (о котировках на фондовом рынке);

· коммерческая (содержит сведения о предприятиях, их производственных связях и пр.);

· статистическая (экономическая, финансовая, биржевая и др. информация, представленная в виде динамических рядов);

· деловые новости (представляется информационными агентствами и охватывает различные сферы бизнеса).

2. Научная и профессиональная информация.

3. Социально-политическая и правовая информация.

4. Массовая и потребительская информация.

Внутренние информационные ресурсы - данная группа содержит информацию, которая создается в процессе функционирования предприятием и формируется специалистами его различных подразделений.

Внутренние информационные ресурсы могут быть организованы:

1. по экономическому содержанию:

· данные управленческого учета;

· различные сметы и бюджеты;

· плановые и оперативные данные о производстве и реализации;

· данные о закупках и расходование сырья;

· данные об издержках и пр.

2. по источникам формирования:

· бухгалтерия;

· финансовый отдел и другие.

Стандарты финансового учета и отчетности - это определенные правила ведения финансового учета и отчетности с целью отражения эффективности финансовых решений. Стандарты являются юридически закрепленными документами. Отчетность в Российской Федерации пока несовершенна и не может достаточно эффективно использоваться в практике финансового учета.

Сейчас в Российской Федерации осуществляется государственная программа перехода на стандарты международной системы счетов и отчетности.

Большинство стран имеет развитую систему финансовой отчетности; подходы к ее использованию различны.

1. Аргентина, Франция, Германия считают, что все основные принципы учета и отчетности закреплены законом. Разрешено делать то, что разрешено законом.

2. США, Великобритания - система учета построена на принципе «разрешено все то, что не запрещено законом».

В финансовом менеджменте используются учетные и внеучетные источники информации.

К учетным источникам информации относят бухгалтерский учет и отчетность; статистический учет и отчетность; оперативный учет и отчетность; выборочные учетные данные.

В финансовую отчетность предприятия включаются:

1) баланс предприятия — он состоит из двух частей. В первой части показываются активы, во второй – пассивы предприятия. Обе части всегда сбалансированы: итоговая сумма строк по активу равна итоговой сумме строк по пассиву;

2) отчет о финансовых результатах — он содержит сравнение суммы всех доходов предприятия от продажи товаров и услуг или других статей доходов и поступлений с суммой всех расходов, понесенных предприятием для поддержания его деятельности за период с начала года;

3) отчет о движении капитала — в этой форме отражаются данные о наличии и движении составляющих капитала: уставного (складочного) капитала, добавочного капитала, резервного капитала, фондов накопления и социальной сферы, образуемых в соответствии с учредительными документами и принятой учетной политикой, а также средств целевого финансирования (поступлений и нераспределенной прибыли) прошлых лет;

4) отчет о движении денежных средств. Сведения о движении денежных средств представляются в валюте РФ. сведения представляются в разрезе видов деятельности (она может быть основной, финансовой и инвестиционной);

5) приложение к бухгалтерскому балансу. В данной форме дается расшифровка отдельных статей основных форм отчетности, т.е. присутствуют статьи «Движение заемных средств», «Дебиторская и кредиторская задолженность», «Амортизируемое имущество», «Нематериальные активы», «Права на объекты интеллектуальной (промышленной) собственности», «Права на пользование обособленными природными объектами», «Организационные расходы», «Деловая репутация организации», «Нематериальные активы» и т.д.

Во внеучетную информацию включаются: директивная информация в виде законов, постановлений Правительства РФ, указаний вышестоящих организаций, инструкций; нормативно-плановая информация в виде бизнес-планов, нормативов, прейскурантов, справочников; материалы ревизий, инвентаризаций, проверок банков и налоговых инспекций; объяснительные и докладные записки и т.д.

Важным инструментом, позволяющим оценить реальное положение предприятия, а также его планов на перспективу, является финансовый анализ, включающий оценку финансовых документов. Объем аналитической части зависит от поставленных целей, которые в свою очередь обусловливаются интересами пользователей финансовой информации: кредиторов, инвесторов, менеджеров предприятия и др. В то же время финансовый анализ с точки зрения менеджмента способен охватить интересы большинства групп пользователей, поскольку в его задачи входит изучение финансовых документов, с тем, чтобы выявить:

- какое финансовое состояние имеет анализируемое предприятие и

почему?

- какие виды деятельности были успешными, а какие нет?

- что усиливает и ослабляет финансовую позицию предприятия?

- какие необходимы изменения для улучшения будущего положения фирмы?

Таким образом, финансовая отчетность позволяет проникнуть в текущее положение предприятия и разработать направления его перспективного развития.

Для проведения анализа финансовых документов применяют такие аналитические инструменты, как вертикальный, горизонтальный, коэффициентный анализ, а также методы оценки вероятности наступления банкротства.

Для того чтобы провести этот анализ, необходимо каждую строку баланса выразить в процентах от величины активов и обязательств, а каждую строка отчета о прибылях и убытках представить как процент чистой выручки от реализации. Вертикальный анализ имеет следующие достоинства: во-первых, он облегчает изучение деятельности предприятия, выражая всю информацию в относительных единицах, и, во-вторых, дает возможность аналитику проводить сравнение с другими фирмами относительно структуры активов и продаж.

Важным аспектом комплексного финансового анализа является исследование информации в ее горизонтальной перспективе, т.е. во времени. Подобно вертикальному анализу все статьи финансовых отчетов выражены в процентах, но в качестве базы сравнения приняты не итоговые суммы (валюта баланса и объем продаж), а идентичные статьи базового периода. Это позволяет определить сложившиеся тенденции, выявить проблемные статьи, требующие особого внимания.

Если в рамках вертикального и горизонтального анализа проводится сравнение одних и тех же статей финансовых отчетов, то коэффициентный анализ позволяет сопоставлять данные, относящиеся к разным категориям и документам, и выявлять связи между ними. Однако и этот ценный аналитический инструмент имеет ограничения. Коэффициентный анализ можно рассматривать как своеобразное «финансовое сито», позволяющее отделить сильные стороны анализируемого предприятия от слабых, выявить ситуации, требующие дальнейшего исследования. Но финансовые коэффициенты не дают ответов, возникающих в ходе анализа, и не являются профилактическим средством. И, наконец, нет единого «правила», позволяющего интерпретировать эти коэффициенты. Каждая ситуация должна оцениваться в контексте особенностей конкретной фирмы, отрасли, экономических условий.

Оценка вероятности наступления банкротства

Одна из целей финансового анализа – оценить различные типы рисков, которым подвержена компания, в том числе риск несостоятельности.

Неспособность фирмы рассчитываться по своим долгам может стать причиной ее банкротства. Поэтому необходимо регулярно определять уровень этого риска и во всех случаях задолго до того, когда ситуация становиться необратимой.

Ученые разработали простые и достаточно точные методы оценки риска неплатежеспособности, которые можно объединить в две группы:

- основанные на анализе критических финансовых коэффициентов;

- основанные на дискриминантном анализе.

Наиболее широкое распространение получила модель Альтмана:

Z = 1,2 X 1 +1,4 X 2 + 3,3 X 3 + 0,6 X 4 +1,0 X 5,

Чтобы рассчитать рыночную цену собственного капитала, надо рыночную цену акции умножить на количество акций.

Индекс Альтмана, названный Z- счет, используется для предсказания вероятности наступления банкротства. Ситуация считается тревожной, если Z<1,81; если Z>2,99, то можно утверждать, что у предприятия благополучное положение. Интервал между 1,81 и 2,99 назван зоной неопределенности, т. е. классифицировать ситуацию компании не представляется возможным.

2014-02-12

2014-02-12 1048

1048