1. Понятие и признаки банкротства

2. Зарубежные модели прогнозирования банкротства

3. Отечественные модели прогнозирования банкротства

1.

В соответствии с ФЕДЕРАЛЬНЫм ЗАКОНом О НЕСОСТОЯТЕЛЬНОСТИ (БАНКРОТСТВЕ) от 26 октября 2002 года N 127-ФЗ Несостоятельность (банкротство) - признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей (далее - банкротство).

должник - гражданин, в том числе индивидуальный предприниматель, или юридическое лицо, оказавшиеся неспособными удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение срока, установленного настоящим Федеральным законом;

денежное обязательство - обязанность должника уплатить кредитору определенную денежную сумму по гражданско - правовой сделке;

обязательные платежи - налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации;

В Российской Федерации используются два признака банкротства:

1. Сумма долга. По закону о несостоятельности для юридического лица она не должна быть менее 100 тысяч рублей;

2. Просрочка в уплате долга более чем на 3 месяца.

Юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

2

Подходы к оценке финансового состояния предприятий лежат в основе прогнозирования возможности возникновения кризисных ситуаций и банкротства. Для прогнозирования возможности банкротства, ранней диагностики ухудшения финансового положения целесообразно использовать модели, учитывающие значительное число параметров.

Прогнозировать вероятность банкротства в зарубежной практике принято преимущественно для крупных корпораций, определяющих экономическую безопасность страны или региона. Известные методы подразделяются на субъективные —А-методы и объективные — Z-методы.

А -методы основаны на экспертной, часто балльной, оценке. Принимается в расчет все: и деловая репутация фирмы, и личность руководителя, и конкурентоспособность, и т.

Z-методы основаны на расчете определенных отношений между отдельными статьями финансовой отчетности (финансовых коэффициентов) и их линейных комбинаций. Каждый коэффициент рассматривается с определенным весом, выведенным эмпирическим путем на основе обследования большой группы предприятий. Веса, как правило, различаются в зависимости от страны и региона, поэтому простой перенос, например, американской модели на российскую почву в большинстве случаев неприемлем.

В качестве Z-метода в Англии с конца 70-х гг. используется модель Таффлера, для США Z-методы еще в 60-е гг. разработал Альтман, которого часто называют "отцом" теории прогнозирования банкротства. Существуют двух-, пяти- и семифакторные модели. Двухфакторная модель прогнозирует банкротство очень грубо, так как основывается только на двух индикаторах. Чем больше факторов, тем точнее.

Наиболее простой из методик диагностики банкротства является двухфакторная математическая модель, при построении которой учитывается всего два показателя: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. На основе статистической обработки данных по выборке фирм в странах с рыночной экономикой были выявлены весовые коэффициенты для каждого из этих факторов.

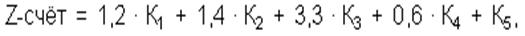

Наиболее точными в условиях рыночной экономики являются многофакторные модели прогнозирования банкротства, которые обычно состоят из пяти-семи финансовых показателей. В практике зарубежных финансовых организаций для оценки вероятности банкротства наиболее часто используется так называемый «Z-счёт» Э. Альтмана, который представляет собой пятифакторную модель, построенную по данным успешно действующих и обанкротившихся промышленных предприятий США. Итоговый коэффициент вероятности банкротства Z рассчитывается с помощью пяти показателей, каждый из которых был наделён определённым весом, установленным статистическими методами:

где К1 — доля чистого оборотного капитала в активах;

К2 — отношение накопленной прибыли к активам;

К3 — рентабельность активов;

К4 — отношение рыночной стоимости всех обычных и привилегированных акций предприятия к заёмным средствам;

К5 — оборачиваемость активов.

В зависимости от значения «Z-счёта» по определённой шкале производится оценка вероятности наступления банкротства в течение двух лет:

если Z <1,81, то вероятность банкротства очень велика;

если 1,81 < Z < 2,675, то вероятность банкротства средняя;

если Z = 2,675, то вероятность банкротства равна 0,5.

если 2,675 < Z < 2,99, то вероятность банкротства невелика;

если Z > 2,99, то вероятность банкротства ничтожна.

В 1997 году Таффлер предложил следующую формулу:

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4,

где XI - прибыль от реализации/краткосрочные обязательства;

Х2 - оборотные активы/ сумма обязательств;

Х3 - краткосрочные обязательства / сумма активов;

Х4 — выручка / сумма активов.

Если величина Z счета больше 0,3, это говорит о том, что у фирмы неплохие долгосрочные перспективы, если меньше 0,3, то банкротство более чем вероятно.

У. Бивер предложил пятифакторную систему для оценки финансового состояния предприятия с целью диагностики банкротства, содержащую следующие индикаторы:

· удельный вес заёмных средств в пассивах;

· коэффициент текущей ликвидности;

· доля чистого оборотного капитала в активах;

· коэффициент Бивера=(чистая прибыль+амортизация)/заёмные средства.

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером: для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет.

- 3 -

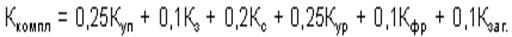

Р.С. Сайфуллин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число:

где Ко — коэффициент обеспеченности собственными средствами;

Ктл — коэффициент текущей ликвидности;

Ки — коэффициент оборачиваемости активов;

Км — коммерческая маржа (рентабельность реализации продукции);

Кпр — рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно единице и организация имеет удовлетворительное состояние экономики. Финансовое состояние предприятий с рейтинговым числом менее единицы характеризуется как неудовлетворительное.

Шестифакторная математическая модель О.П. Зайцевой:

2015-01-21

2015-01-21 800

800