Инвестор, вкладывая средства в покупку облигаций, предполагает возможное несовпадение объявленной доходности (при первичном размещении облигаций СY = СR = YTM) с реально получаемой. Риск находит выражение в колебании цен на облигации. Предприятие или государство, как эмитенты облигаций, учитывают рыночные оценки предполагаемой эмиссии и устанавливают купонную ставку с учетом факторов риска. Чтобы продать облигацию по номиналу, эмитент должен установить купонный доход на уровне требуемой доходности на рынке.

?Правительство Москвы весной 1998 г. привлекло капитал на итальянском рынке в виде купонных облигаций. Какая требуемая доходность будет определять цену облигации — инвесторов российского рынка или итальянского?

Стоимость облигационного займа или стоимость заемного капитала для эмитента является требуемой доходностью (в годовых процентах) на привлекаемые средства при предположении об отсутствии налоговых льгот по заемному капиталу. Если плата за заемный капитал (купонный процент) уменьшает налогооблагаемую базу, то стоимость заемного капитала меньше, чем требуемая инвесторами на рынке доходность по ценным бумагам аналогичного риска. Чем больше риск инвестирования в облигации, тем большую доходность требуют инвесторы и соответственно больше стоимость займа для эмитента.

|

|

|

Другими факторами, влияющими на стоимость займа, являются затраты на размещение и возможные налоговые льготы по обслуживанию заемного капитала.

Факторами риска для инвестора являются:

риск, связанный с эмитентом облигации: а) вероятность того, что периодичность выплат будет нарушаться, а получение номинала отложится или не осуществится, б) вероятность досрочного отзыва эмитентом облигации, в) вероятность того, что облигацию невозможно будет продать и вернуть затраченные средства; риск изменения рыночной процентной ставки. Степень влияния этого фактора зависит от срока обращения облигации и может варьироваться эмитентом; риск изменения подоходного налогообложения; риск повышения инфляции.

Таким образом, на требуемую доходность при предоставлении денег в заем влияют следующие факторы:

1) реальная безрисковая процентная ставка по одногодичному займу;

2) ожидаемая инфляция;

3) риск неплатежа или нарушения сроков выплат купонного дохода и номинала;

4) риск низкой рыночной ликвидности;

5) риск изменения процентной ставки (требуемой доходности) при большом сроке обращения облигации и риск реинвестирования для краткосрочного периода.

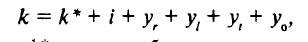

Требуемая доходность k определяется как сумма безрисковой доходности и премий за риск:

где k*— реальная безрисковая доходность при годовом инвестировании (в годовых процентах);

|

|

|

j — премия за ожидаемую инфляцию;

k*+ j = kf — номинальная безрисковая доходность, которая соответствует процентной ставке по годовым государственным ценным бумагам (предполагается, что инфляция не превышает 10% в год);

yr — премия за риск неплатежа (нарушения обязательств);

yl — премия за низкую рыночную ликвидность;

уt — премия, отражающая временной фактор стоимости денег;

уo — премия за риск отзыва по отзывным облигациям.

По объявленной купонной ставке и текущей рыночной цене инвестор может рассчитать ожидаемую доходность (например, доходность к погашению, если инвестор собирается владеть облигацией до погашения, или общую доходность за период при намерении продать облигацию до погашения). Если ожидаемая доходность больше или равна требуемой доходности, то инвестору есть смысл приобретать данную облигацию. Если требуемая доходность растет (или ожидается ее рост) из-за роста безрисковой ставки или из-за повышения риска, а купонная ставка и ожидаемая доходность неизменны, то инвестору следует продавать облигацию.

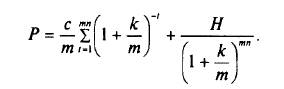

Кроме того, принятие инвестиционных решений по покупке облигаций предполагает возможность их сравнения по ожидаемому доходу. У облигаций с различной периодичностью выплат при прочих равных условиях ожидаемая инвестором доходность будет различаться. Аналогичным образом различается доходность по банковским депозитам с капитализацией процентов несколько раз в году (по полугодиям, кварталам, а в некоторых банках ежедневно). При выплате купонного дохода т раз в год общее число периодов начисления процентного дохода увеличивается до тп раз. Если годовая доходность равна 1с, то доходность каждой выплаты равна k/m. Доходность k за год носит название номинальной. Таким образом, текущая цена облигации определяется как текущая оценка большего числа предполагаемых денежных потоков:

Например, пусть требуемая доходность по 16%-му облигационному займу составляет 12%, номинал H = 1 тыс. долл., срок обращения облигации — 5 лет, купонный доход выплачивается четыре раза в год. P = 0,16 х 1000 х 1/4 х РY анн (12/4%, 20 лет) + 1000 х (1+0,12/4)-20 = 1 148,8 долл. Номинальная доходность равна 12%, а доходность каждого квартала — 3%. Облигация продается с премией, так как требуемая доходность 12% ниже купонной ставки 16 %. Доходность к погашению (YTM) облигации с многоразовыми выплатами дохода в течение года определяется как ставка дисконтирования, которая уравнивает РY обещанных платежей с текущей ценой. Если текущая цена равна номиналу, то доходность к погашению (номинальная доходность) равна купонной (текущей) доходности: YTM = СR = СY и находится как решение уравнения 1000 = 0,16 х 1000 х 1/4 х РV анн (k/4%, 20 лет) + 1000 (1+ k/4)-20 относительно k. В данном случае купонная ставка равна 16%, номинальная ежегодная доходность к погашению k = 16 %.

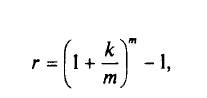

Так как инвестора интересует сравнение облигаций, в том числе с различными значениями т, возникает необходимость в расчете эффективной ежегодной доходности (см. Приложение 1). Сравнение облигаций или других активов по номинальной ожидаемой доходности возможно только при одинаковом значении т. Эффективная доходность r рассчитывается следующим образом:

где k — ежегодная номинальная доходность;

т — число периодов начисления процентов в году;

k / т — доходность за период.

В рассмотренном выше примере k = 12%, доходность за каждый период — 3%, а r = (1+

0,03)4 - 1 = 0,1255 = 12,55%.

Эффективная доходность — это доходность, рассчитанная по правилу сложного

процента, которая обеспечивает инвестору тот же результат, что и m-разовые выплаты в году с доходностью k / т. Она измеряет потенциально возможный относительный доход, который инвестор получит за год от начисления процентов и капитализации их. Таким образом, в данном примере купонная ставка равна 16%, требуемая номинальная доходность — 12%, рассчитанная эффективная доходность — 12,55%.

|

|

|

Чем чаще начисляются проценты, тем выше эффективная доходность и тем более предпочтительна облигация для инвестора. Эффективная годовая ставка г эквивалентна номинальной доходности k при любом количестве начислений в году при выполнении условия r = (1 + k /т)т - 1.

Оценка премий за риск при определении требуемой доходности

1. уr — премия за риск дефолта (неплатежа). Инвестор принимает решение о приобретении облигации, оценивая возможное нарушение эмитентом своих обязательств. Рыночными сигналами для инвестора являются рейтинги аналитических агентств, например в США агентств Moody’s и Standard & Poor’s. По корпоративным облигациям — чем выше рейтинг, тем ниже риск и соответственно ниже премия уr и требуемая доходность при прочих равных условиях. Значение премии за риск может быть оценено как разница между ожидаемой доходностью по корпоративной облигации и доходностью государственной облигации с аналогичными сроками погашения и ликвидностью. Так как условием рыночного равновесия является равенство ожидаемой и требуемой доходности k0 = kT = kf + yr и по государственным облигациям риск нарушения платежа принимается равным нулю (yr гос = 0), то у = k0 — kf.

Например, облигации РАО "Высокоскоростные магистрали" ВСМ-01 имели на начало 1997 г. ожидаемую доходность 32,08% (как доходность к погашению). Облигации федерального займа ОФЗ-03 с годовым сроком обращения и ежеквартальным начислением процентов (как и по ВСМ) имели на ту же дату доходность к погашению 28,59% (kf). Облигации и ВСМ и ОФЗ котировались на бирже, т.е. имели приблизительно равный риск рыночной ликвидности. Премия за риск неплатежа по ВСМ составляла на тот момент 3,49%.

2. yt, — премия за рыночную ликвидность, она отражает факт, что некоторые облигации держателю их сложно быстро продать по цене, определяемой требуемой доходностью без учета премии за ликвидность (цена равняется РУ будущих платежей со ставкой дисконтирования k = kf + yr + yt ). Либо по такой облигации период продажи становится очень большим, либо держатель продает ее по пониженной цене. Премия за рыночную ликвидность равна нулю по государственным ценным бумагам, невелика по котирующимся на бирже корпоративным ценным бумагам и высока по ценным бумагам, которые эмитируются небольшими фирмами.

|

|

|

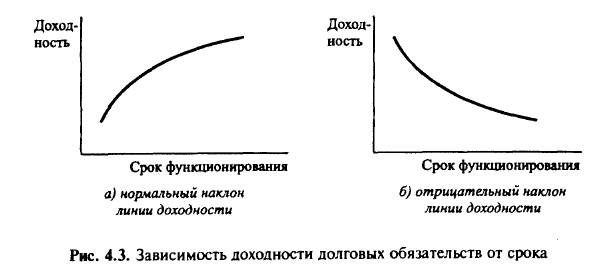

3. уt — премия за длительность срока обращения облигации, она определяется временной структурой процентной ставки, т.е. зависимостью доходности облигации от срока обращения ее. Отображая зависимость доходности долговых обязательств от срока, можно получить для конкретного момента график доходности по данному эмитенту (yield curve). По оси ординат откладывается доходность по обязательствам эмитента, по оси абсцисс — срок обязательства (например, срок функционирования облигации). Часто при построении графика, включающего краткосрочные и долгосрочные обязательства, для измерения срока используется логарифмическая шкала.

Обычно график направлен вверх, что означает, что долгосрочные облигации имеют более высокую доходность, чем краткосрочные. Такая форма кривой (рис. 4.За) характерна для нормальной экономической ситуации, когда инвесторы рассматривают увеличение срока как фактор повышения неопределенности (и по получаемому результату и по возможности трансформации ценной бумаги в денежные средства — ликвидности).

Следует иметь в виду, что форма кривой и ее наклон отражают текущую рыночную ситуацию и могут меняться с течением времени. В практике финансового менеджмента нашло применение построение кривых доходности по государственным ценным бумагам и по корпоративным облигациям отдельных корпораций (например, IBM, General Motors, Chrysler).

?Корректно ли строить кривую доходности по банковским депозитам различного срока, например по депозитам Сбербанка? Будет ли такая кривая доходности отражать ситуацию на рынке и соответствовать наклону кривой доходности по государственным ценным бумагам?

Чем выше риск, связанный с корпорацией-эмитентом, тем выше на графике ее кривая доходности. Рассматривая поведение графиков доходности на длительных временных промежутках, можно констатировать, что кривая имеет обычно положительный (нормальный) наклон, т.е. направлена вверх. Иногда (в отдельные периоды времени) кривая доходности может быть направлена вниз (иметь отрицательный наклон), как показано на рис. 4.36. В этом случае краткосрочные облигации имеют более высокую доходность, чем долгосрочные.

Существует ряд теорий, объясняющих наклон кривой доходности. Наибольшее признание получили следующие три теории: ликвидности, ожиданий, рыночной сегментации. Теория ликвидности связывает положительный наклон кривой (рост доходности при росте срока) с увеличением риска потери ликвидности. Краткосрочные облигации могут быть трансформированы в денежные средства с небольшим риском потерь. С ростом срока обращения облигации риск потери ликвидности повышается и инвесторы треаУNт более высокую доходность. С другой стороны, эмитент предпочитает долгосрочные облигации, так как по краткосрочным существует риск невозможности привлечь средства на прежних условиях. Эмитент соглашается за уменьшение проблем, связанных с периодичностью привлечения средств, устанавливать по облигации более высокую доходность. Таким образом, теория ликвидности утверждает, что при нормальных экономических условиях премия yt за срок обращения существует и растет с ростом срока, кривая доходности направлена вверх (нормальный наклон). Теория ликвидности не может объяснить, почему в отдельные моменты времени кривая доходности имеет горизонтальный вид или направлена вниз. Объяснение этому дается теориями ожиданий и рыночной сегментации.

Теория ожиданий утверждает, что кривая доходности и текущее поведение инвесторов зависят от их ожиданий относительно будущей инфляции. Если инвесторы ожидают, что годовой темп инфляции будет расти, то краткосрочные облигации предпочтительны, а по долгосрочным доходность должна быть выше, чтобы покрыть (компенсировать инвесторам потери) ожидаемую инфляцию. Кривая доходности будет иметь в этом случае нормальный наклон. Если ожидается, что инфляция будет снижаться, то кривая доходности будет иметь наклон отрицательный.

Теория рыночной сегментации исходит из того, что в каждый данный момент времени на рынке существуют эмитенты и инвесторы, предпочитающие определенный срок обращения ценных бумаг, т.е. складывается определенное соотношение между спросом и предложением ценных бумаг различного срока обращения. Наклон кривой доходности зависит от спроса и предложения долговых обязательств на денежном рынке и рынке капитала. Если предложение на рынке краткосрочных обязательств значительно превышает спрос по сравнению с рынком долгосрочных обязательств, то наклон кривой будет нормальным. Отрицательным наклон станет, если спрос на краткосрочные обязательства превысит спрос на долгосрочные, т.е. на рынке будут преобладать инвесторы, предпочитающие краткосрочные обязательства. Горизонтальная кривая доходности будет соответствовать равновесию на рынках краткосрочных и долгосрочных обязательств.

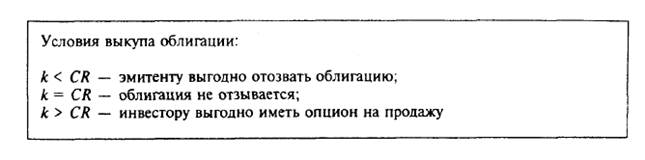

4. y0 — премия за риск отзыва. Если инвестор покупает облигацию с правом эмитента ее досрочного выкупа по фиксированной цене (право отзыва), то инвестор теряет опцион на владение облигацией до момента погашения и, следовательно, на получение доходности к погашению. Например, если 16%-я купонная облигация (СR = 16 %) является отзывной и если с падением процентной ставки требуемая доходность R падает до 12%, то в интересах эмитента отозвать (выкупить) 16 %-е облигации и разместить взамен другие, менее доходные, например 12%-е, что позволит сэкономить при 1 тыс. долл. номинала 40 долл. (160 — 120) процентных выплат на каждую облигацию в течение года.

При нестабильности процентной ставки на рынке эмитенту невыгодно размещать облигации без права отзыва или с длительным периодом обращения. Если процентная ставка стабилизируется, то выбираемый эмитентом срок обращения облигации будет расти. Например, первые выпуски ГКО (государственных краткосрочных облигаций) в России были 3-месячные, однако к январю 1997 г. при относительной стабилизации процентной ставки эмитент (государство) осуществил переход на 6-месячные ГКО.

Возможность отзыва часто означает, что эмитент выкупает облигацию не по номиналу, а по большей величине. Дополнительная к номиналу сумма (отзывная премия) обычно равна процентному доходу, если облигация отзывается в течение первого года, и постепенно снижается в последующие годы на постоянную величину С/N, где N — изначально установленный период обращения облигации. Например, отзывная премия 16%-й облигации с номиналом 1 тыс. долл. и 5-летним периодом обращения равна: при отзыве в первый год — 160 долл., во второй год — 160 — 160/ /5 = 128 долл. (ежегодное снижение отзывной премии на 32 долл.). Обычно эмитент устанавливает право отзыва не с первого года (вероятность значительного изменения процентной ставки мала), а по истечении нескольких лет (5 — 10 лет).

2015-01-30

2015-01-30 1552

1552