Лизинг - это комплекс имущественных отношений, складывающихся в связи с передачей имущества во временное пользование.

Лизинг – операция по размещению движимого и недвижимого имущества, которое специально закупается лизинговой фирмой, остается ее собственностью, но отдается в аренду предпринимателю. Преимущество лизинга – лизингополучатель не оплачивает его сразу, оплата осуществляется в течение всего срока использования. В лизинговой операции участвуют 3 стороны:

a. Лизингодатель (физическое или юр лицо, которое за счет собственных или привлеченных средств приобретает в собственность имущество, передает его в качестве предмета лизинга лизингополучателю за определенную плату во временное пользование с переходом или без перехода к лизингополучателю права собственности). Им может быть:

• специализированная лизинговая компания, оказывающее финансовое обеспечение + услуги;

• финансовая лизинговая компания, осуществляющая операции лизинга в качестве своей основной деятельности, в функции которой входит финансовое приобретение имущества;

• учреждение банка или другой хозяйствующий субъект, для которого лизинг не профилирующая, но и не запрещенная сфера предпринимательской деятельности.

b. Лизингополучатель - физ или юр лицо, которое в соответствии с договором лизинга принимает предмет лизинга за определенную плату на определенный срок.

c. Поставщик (продавец) – физ или юр лицо, которое в соответствии с договором купли-продажи с лизингодателем продает в обусловленные сроки производимое либо закупаемое имущество.

Классификация видов лизинговой деятельности

I. По сроку действия договора и степени окупаемости имущества разделяют финансовый и оперативный.

- финансовый лизинг - форма долгосрочного кредитования покупки основных производственных фондов (по окончании срока договор продлевается, при этом имущественное право по сравнению с другими организациями имеет тот, кто заключил договор.

- при оперативном лизинге договор об аренде может быть расторгнут в любой момент в рамках срока его действия (3-5 лет).

II. По объему обслуживания бывает:

- «чистый» лизинг, при котором все расходы по обслуживанию имущества несет лизингополучатель и они не включаются в общую сумму платежей (лизинг с полным обслуживанием);

- «мокрый» лизинг - это когда техобслуживание оборудования, ремонт, страховка, ряд дополнительных услуг осуществляется лизингодателем;

- «револьверный» лизинг - это лизинг с последовательной заменой имущества, когда лизингополучателю по технологии производства работ требуется последовательно различное оборудование, и он имеет право обменять имущество, взятое в лизинг на другое;

- возвратный лизинг (похож на финансовый), когда собственник имущества продает его лизинговой компании и берет его назад во временное пользование;

- раздельный лизинг или лизинг с частичным финансированием лизенгодателя (лизенгодатель берет заем до 80% стоимости имущества, предоставляемого во временное пользование и здесь часть прав по лизинговому договору имеют кредиторы).

Важнейшим условием лизинговой сделки является договор, в котором указывается сумма лизинговых платежей. Общая сумма лизинговых платежей = амортизационные отчисления (А) + плата за использование кредитных ресурсов (Пк) + размер комиссионных выплат (Пком) + НДС. Дополнительно могут включаться сумма инвестиционных затрат, налог на имущество, сумма страхования имущества.

Основные элементы лизинговой сделки:

a) объекты лизинга – любые виды материальных ценностей, которые не используются полностью, не уничтожаются в производственном цикле;

b) субъекты лизинга – стороны, имеющие непосредственное отношение к объекту сделки, их можно разделить на прямых (инвестиционные фонды) и косвенных участников (банки, страховые компании).

Варианты отношений при купле-продаже объекта лизинга:

a) лизингополучатель самостоятельно выбирает себе предмет и продавца, а лизингодатель оплачивает сделку купли-продажи и передает право пользования предприятию.

b) продавца выбирает лизингодатель – он несет ответственность перед лизингополучателем за выполнение обязательств по договору купли-продажи объекта лизинга.

c) лизингодатель назначает лизингополучателя своим агентом по заказу товара от поставщика.

Эффективность применения финансового лизинга:

a) организационно-экономический аспект – увеличение загрузки производственных мощностей, рост объема работ, экономия ресурсов;

b) производственно-технологический – повышается конкурентоспособность, качество продукции, снижение материальных затрат;

c) социально-трудовой аспект – рост дохода персонала, возможность их участия в управлении предприятием.

Экономическая сущность лизинга в течение длительного времени остается спорной. Его содержание и роль в теории и практике трактуется по-разному.

Одни рассматривают лизинг как своеобразный способ кредитования предпринимательской деятельности. Другие полностью отождествляют его с долгосрочной арендой или с одной из ее форм, которая, в свою очередь, сводится к наемным или подрядным отношениям. Третьи считают лизинг завуалированным способом купли-продажи средств производства или права пользования чужим имуществом, четвертые интерпретируют лизинг как управление имуществом по поручению доверителя, пятые рассматривают лизинг как способ управления основным капиталом, шестые — как способ реализации отношений собственности, выражающий определенное состояние производительных сил и производственных отношений, с которыми он находится в тесной взаимосвязи.

Нормативно-правовое регулирование лизинговых отношений отражено в основных документах — ГК (ч. II) и ФЗ «О лизинге» от 29 октября 1998 г. № 164-ФЗ. Согласно этим нормативно-правовым актам, содержание лизинга по форме договора — это арендные отношения, поскольку оформляются договором аренды. По экономическому содержанию лизинг — это отношения купли-продажи и кредита. Создается впечатление несоответствия юридической формы лизинга и его экономического содержания. Однако по сути лизинг только по форме договора отражает арендные отношения, а по экономическому содержанию он арендой не является.

Государственная политика РФ направлена на поддержание лизинга как эффективного механизма привлечения финансовых ресурсов в реальный сектор экономики, в том числе в строительство. Именно с целью развития форм инвестиций в средства производства на основе финансовой аренды (лизинга), защиты прав собственности, прав участников инвестиционного процесса и обеспечения эффективности инвестирования принят Федеральный закон «О финансовой аренде (лизинге)». В его редакции (от 29 января 2002 г. № 10-ФЗ) понятие трактуется как совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга.

Особая экономическая роль лизинговой деятельности в строительной индустрии как раз и состоит в том, что, с одной стороны, она способствует становлению частной собственности на средства производства, а с другой — ведет к преодолению ее, смене владельца и распорядителя. Вкладывая свои средства и труд в улучшение и количественное умножение основных средств производства, лизингополучатели становятся уже не только владельцами, но и собственниками таких приращений. В результате в лизинге достигается разрешение двойственности общей собственности, которая принадлежит всем совместно действующим предпринимателям вместе и одновременно каждому в отдельности.

Необходимость развития лизинговой деятельности в строительном комплексе обусловлена следующими основными причинами:

• высокой степенью физического и морального износа основных средств всех видов технологического оборудования, парка строительных машин и механизмов, оцениваемой не менее чем 35-40% (подлежит списанию из-за угрозы небезопасной эксплуатации не менее трети основных средств);

• значительным снижением инвестиционных возможностей предприятий по причинам, обусловленным инфляционными факторами, снижением уровня амортизационных отчислений в себестоимости строительной продукции, неплатежеспособностью заказчиков;

• высокой и постоянно растущей стоимостью основных средств, машин и механизмов, погрузочно-разгрузочной техники и технологического оборудования, необходимых для возведения строительных объектов и производства строительных конструкций.

Лизинг является одним из основных финансовых инструментов, позволяющих осуществлять крупномасштабные капитальные вложения в развитие материально-технической базы строительства. Его широкое распространение на Западе и почин успешного внедрения на российской почве обусловлены тем, что по сравнению с другими способами приобретения оборудования и строительной техники (оплата по факту поставки, покупка с отсрочкой оплаты, банковский кредит, ссуда и т. д.) лизинг имеет ряд отличительных преимуществ:

Во-первых, это снижение потребности в собственном стартовом капитале. Лизинг предполагает финансирование покупки оборудования лизингодателем, что позволяет без резкого финансового напряжения приобретать новое имущество. При этом вопросы приобретения основных фондов, финансирования сделки и использования оборотного капитала разрешаются одновременно.

Во-вторых, поскольку лизинговое имущество находится в собственности лизингодателя и может выступать в качестве предмета залога перед кредитующим банком, предприятию проще и выгоднее получить оборудование по лизингу, чем кредит на его приобретение. Если при покупке оборудования используется заемный капитал, то обычно требуется более быстрое погашение кредита, чем срок его эксплуатации.

В-третьих, лизинговый договор более гибок, чем кредитный договор или договор займа. Он предоставляет возможность выработать приемлемую для всех сторон сделки схему выплат. Следовательно, лизинг обеспечивает большую стабильность финансовых планов, чем это имеет место при покупке за счет собственных или заемных средств.

В-четвертых, по окончании срока действия лизингового договора право собственности на имущество по желанию лизингополучателя может переходить к нему, причем по символической стоимости, так как оборудование имеет 100%-ную амортизацию. Рыночная стоимость этого оборудования через 2-3 года эксплуатации обычно составляет 40-75% первоначальной стоимости. Возможность получения высокой ликвидной стоимости основных средств по окончании договора лизинга является во многих случаях определяющей для принятия решения об использовании лизингового договора. Лизингополучатель имеет возможность поступить и иначе — отказаться от оборудования и взять в лизинг новое. В этом случае старое оборудование может засчитываться в стоимость нового по цене реальной реализации. При этом предприятие получает возможность обновлять основные фонды с необходимой периодичностью.

В-пятых, лизинг не увеличивает долг в балансе лизингополучателя (при условии, что оборудование стоит на балансе лизингодателя) и не затрагивает соотношений собственных и заемных средств. Возможности лизингополучателя по получению других кредитов не снижаются.

Таким образом, применение лизинга в строительной отрасли позволяет реализовать ряд существенных преимуществ:

1. Дает возможность предприятию-арендатору расширить свое производство, повысить конкурентоспособность своей продукции и финансовую устойчивость предприятия за счет обновления технологического оборудования и парка строительных машин и механизмов без крупных единовременных затрат и необходимости привлечения заемных средств.

2. Смягчает проблему ограниченности ликвидных средств, ибо затраты на приобретение оборудования равномерно распределяются на весь срок действия договора. Высвобождаются средства для вложения в другие виды активов.

3. Не привлекается заемный капитал и в балансе предприятия поддерживается оптимальное соотношение собственного и заемного капиталов.

4. Арендные платежи производятся после установки, наладки и пуска технологического оборудования в эксплуатацию, и тем самым арендующее предприятие имеет возможность осуществлять платежи из средств, поступающих от реализации продукции, выработанной на арендуемом оборудовании.

5. Лизинговые соглашения могут предусматривать обязательства арендодателя произвести ремонт и технологическое обслуживание активной части основных средств. Это особенно важно при лизинге сложного технологического оборудования, требующего привлечения высококвалифицированного персонала для пусконаладочных работ, ремонта и обслуживания.

6. Лизинг позволяет арендатору периодически обновлять морально стареющее оборудование, строительные машины и механизмы.

7. Ввиду того что лизинговые платежи осуществляются по фиксированному графику, предприятие-арендатор имеет большие возможности координировать затраты на финансирование капитальных вложений и поступления от реализации выпускаемой продукции, чем это имеет место, например, при купле-продаже активной части основных средств. Все это способствует стабильности финансовых планов арендатора.

8. Приобретение активной части основных средств по лизингу позволяет рентабельным предприятиям существенно уменьшить налогооблагаемую базу путем оптимизации налоговых отчислений.

Существует несколько основных вариантов лизинговых отношений:

1. Финансовый лизинг — наиболее распространенный вид лизинга, предусматривающий сдачу в аренду техники на длительный срок и полное или почти полное возмещение ее стоимости за период использования.

2. Оперативный лизинг — вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование. При оперативном лизинге предмет лизинга может быть передан в лизинг неоднократно в течение полного срока амортизации предмета лизинга.

3. Возвратный лизинг заключается в том, что собственник имущества сначала продает его будущему лизингодателю, а затем сам берет это имущество в лизинг у данного лизингодателя. Такая операция позволяет предприятию временно высвобождать связанный капитал за счет продажи собственного имущества и одновременно продолжать фактически пользоваться им.

Финансовый (капитальный, прямой) лизинг, как наиболее распространенный вид лизинга, представляет собой взаимоотношения партнеров, предусматривающие в течение периода действия соглашения между ними на выплату лизинговых платежей, покрывающих полную стоимость амортизации оборудования или большую ее часть, дополнительные издержки и прибыль лизингодателя. К основным элементам лизинговой сделки в строительной индустрии относятся:

• объекты лизинга — любые виды материальных ценностей, если они не уничтожаются в производственном цикле. В строительной индустрии по природе арендуемого объекта различают лизинг движимого и недвижимого имущества;

• субъекты лизинга — стороны, имеющие непосредственное отношение к объекту сделки. При этом их можно разделить на прямых участников и косвенных.

К прямым участникам сделки финансового лизинга относятся: лизинговые фирмы или компании (лизингодатели); предприятия строительной индустрии (лизингополучатели); поставщики объектов сделки — производственные и торговые компании.

Косвенными участниками сделки финансового лизинга являются: коммерческие и инвестиционные банки, кредитующие лизингодателя и выступающие гарантами сделок; страховые компании; брокерские и другие юридические фирмы.

Разновидности услуг, предоставляемых по лизингу, можно разделить на две группы: технические услуги (связанные с организацией транспортировки объекта лизинга к месту его использования клиентом, монтажом и наладкой сданного в лизинг оборудования, техобслуживанием и текущим ремонтом оборудования) и консультационные услуги (услуги по вопросам налогообложения, оформления сделки и др.).

Финансовый лизинг предусматривает полное возмещение всех расходов лизингодателя на приобретение имущества и его передачу для производственного использования лизингополучателю. Данный вид лизинга характеризуется следующими основными чертами:

• участие кроме лизингодателя и лизингополучателя третьей стороны (производителя и поставщика объекта сделки);

• невозможность расторжения договора в течение основного срока аренды, т. е. срока, необходимого для возмещения расходов арендодателя;

• продолжительный период лизингового соглашения (обычно близкий к сроку службы объекта сделки).

После завершения срока лизингового соглашения (договора) лизингополучатель может купить объект сделки по остаточной (а не по рыночной) стоимости; заключить новый договор на меньший срок и по льготной ставке; вернуть объект сделки лизинговой компании. О своем выборе лизингополучатель должен сообщить лизингодателю. Если в договоре предусматривается соглашение (опцион) на покупку предмета сделки, стороны заранее определяют остаточную стоимость объекта, сдаваемого в лизинг.

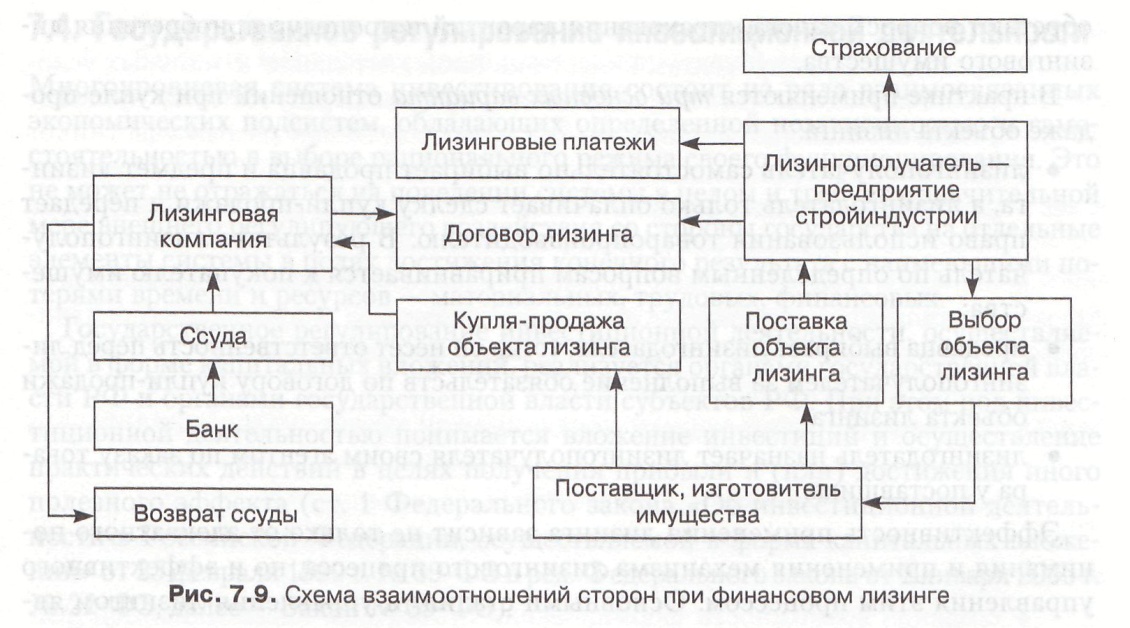

В стройиндустрии реализация финансового лизинга предусматривает отбор потенциальным лизингополучателем — предприятием стройиндустрии необходимой техники, переговоры с изготовителем о цене и сроках поставки, покупку оборудования лизинговой компанией и получение ссуды банка (рис. 7.9).

Согласно данной схеме, арендатор с целью получения необходимого оборудования от лизинговой компании представляет последней заявку на аренду с указанием наименования оборудования, поставщика, типа, марки, цены оборудования и/или другого имущества, приобретаемого для арендатора, срока пользования им.

В заявке также приводятся данные, характеризующие производственную и финансовую деятельность арендатора.

После анализа представленных сведений лизинговая компания принимает окончательное решение и доводит его до сведения лизингополучателя письмом, к которому прилагаются общие условия лизингового контракта, а поставщик оборудования информируется о намерении лизинговой компании приобрести оборудование. В этом случае лизингодатель согласовывает с поставщиком цену оборудования, а при необходимости может проверить надежность, производительность и эффективность сделки.

Лизингополучатель, ознакомившись с общими условиями лизингового соглашения, высылает лизингодателю письмо с подтверждением-обязательством и подписанным экземпляром общих условий контракта, приложив к нему бланк заказа на оборудование. Этот документ составляется фирмой-поставщиком

и визируется лизингополучателем.

Получив перечисленные документы, лизингодатель подписывает заказ и высылает его поставщику оборудования.

Вместо бланка заказа может использоваться договор купли-продажи оборудования, заключаемый поставщиком и лизинговой фирмой, или наряд на поставку, в котором излагаются общие условия поставки.

Поставщик оборудования отгружает его лизингополучателю, который возлагает на себя обязанности по приемке оборудования. Поставщик, как правило, осуществляет монтаж и ввод объекта в эксплуатацию. По окончании работы составляется протокол приемки, свидетельствующий о фактической поставке оборудования, его монтаже и вводе в действие без претензий к поставщику. Протокол приемки подписывается всеми участниками лизинговой операции, и лизингодатель оплачивает стоимость объекта сделки поставщику. При финансовом лизинге с дополнительным привлечением средств важное значение приобретают вопросы залога, страхования, гарантий и процедур приобретения лизингового имущества.

В практике применяются три основных варианта отношений при купле-продаже объекта лизинга:

• лизингополучатель самостоятельно выбирает продавца и предмет лизинга, а лизингодатель только оплачивает сделку купли-продажи и передает право использования товаропроизводителю. В результате лизингополучатель по определенным вопросам приравнивается к покупателю имущества;

• продавца выбирает лизингодатель, тогда он несет ответственность перед лизингополучателем за выполнение обязательств по договору купли-продажи объекта лизинга;

• лизингодатель назначает лизингополучателя своим агентом по заказу товара у поставщика.

Эффективность применения лизинга зависит не только от адекватного понимания и применения механизма лизингового процесса, но и эффективного управления этим процессом. Основными стадиями управления лизингом являются:

• проектирование договора лизинга и предварительный расчет лизинговых платежей;

• выбор лизинговой компании;

• прогнозирование будущей финансовой и экономической эффективности процесса;

• мониторинг лизинговых операций;

• оценка фактической эффективности лизинга и ее сравнение с прогнозируемой.

Основными видами проявления эффективности применения финансового лизинга на предприятиях стройиндустрии и в деятельности подрядных строительных организаций являются:

1. Организационно-экономические (увеличение загрузки производственных мощностей, рост объемов работ, услуг; развитие степени экономической самостоятельности; увеличение роли экономических стимулов; возможность получения экономических льгот, экономия ресурсов).

2. Производственно-технологические (повышение роли инновационно-инвестиционного менеджмента; повышение конкурентоспособности продукции и предприятия за счет улучшения качества продукции, роста производительности труда и снижения удельных показателей применяемых ресурсов — материальных, трудовых, финансовых; изменение состава и стабильности партнерских отношений).

3. Социально-трудовые (повышение уровня корпоративной культуры на предприятии, рост доходов персонала, повышение возможностей участия работников предприятия в прибыли предприятия и в управлении его производством).

2015-06-04

2015-06-04 5615

5615