Финансы общества, сущность и роль в обеспечении экономического роста. Субъекты финансовых отношений: хозяйствующие субъекты, население и государство.

Финансовая политика государства – совокупность государственных мер по оптимизации условий использования централизованных денежных ресурсов. Контрольные и распределительные функции финансовой политики.

Налоги как экономическая база и инструмент финансовой политики государства. Типизация налогов по методу взимания и использования. Прямые и косвенные налоги. Кривая Лаффера.

Налоговая система, принципы построения. Налоговый кодекс. Статичность и динамичность налоговых систем. Налоговый мультипликатор.

Государственный бюджет, роль в распределении и перераспределении национального дохода. Функции бюджета. Бюджетная система. Бюджет центрального правительства и бюджеты субъектов федерации (местные бюджеты). Внебюджетные фонды.

Доходы и расходы бюджета, их структура в экономическом росте производства. Бюджетный дефицит. Циклический и структурный дефициты госбюджета.

|

|

|

Фискальная политика государства и ее роль в государственном регулировании экономических процессов. Правительственные расходы и совокупный спрос.

Государственный долг. Внутренний и внешний государственный долг.

Основные понятия, необходимые для изучения темы

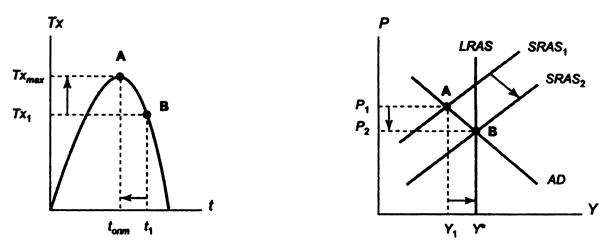

Артур Лаффер (Arthur Laffer) выдвинул гипотезу о воздействии изменения ставки подоходного налога на общую величину налоговых поступлений в государственный бюджет и построил кривую, отражавшую эту зависимость (рис. 5). В своем анализе А. Лаффер исходил из налоговой функции

Tx = t × Y

где Tx — сумма налоговых поступлений в бюджет,

t — ставка налога,

Y — уровень деловой активности (величина совокупного дохода).

Государственный бюджет — это баланс доходов и расходов государства за определенный период времени (обычно за год), представляющий собой основной финансовый планстраны, который после его принятия законодательным органом приобретает силу закона и обязателен для исполнения.

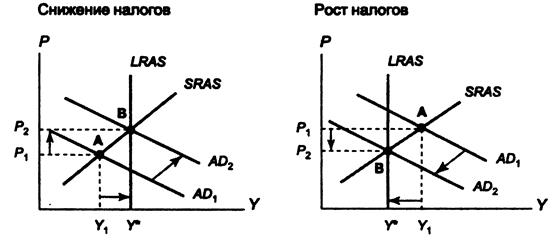

Рис. 12. Воздействие изменения налогов на совокупный спрос

Рис.13. Кривая Лаффера Рис. 14. Воздействие снижения

налогов на совокупное предложение

При выполнении своих функций государство несет многочисленные расходы. Расходы государствамогут быть разделены по целям:

• расходы на политические цели — обеспечение национальной обороны и безопасности (содержание армии, полиции, судов и т.п.); содержание аппарата управления государством;

• расходы на экономические цели — содержание и обеспечение функционирования государственного сектора экономики; помощь (прежде всего субсидирование) частному сектору экономики;

|

|

|

• расходы на социальные цели — социальное обеспечение (выплату пенсий, стипендий, пособий); образование, здравоохранение, развитие фундаментальной науки, охрану окружающей среды.

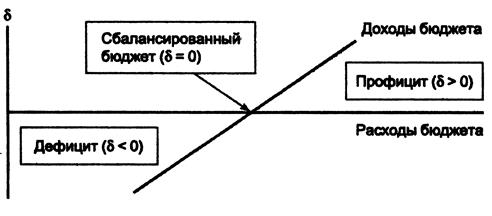

Разница между доходами и расходами государства составляет сальдо государственного бюджета (d). В зависимости от соотношения расходов и доходов государственный бюджет может находиться в трех различных состояниях (рис. 15):

Рис.15. Виды состояний государственного бюджета

– когда доходы бюджета превышают расходы, сальдо бюджета положительное (d > 0), что соответствует профициту (излишку) государственного бюджета;

– когда доходы равны расходам, сальдо бюджета равно нулю (d = 0) и такой бюджет называется сбалансированным бюджетом;

– когда доходы бюджета меньше, чем расходы, сальдо бюджета отрицательное (d < 0) и имеет место дефицит государственного бюджета.

Государственный долг представляет собой сумму накопленных бюджетных дефицитов за вычетом суммы профицитов бюджета, которые имели место в стране.

Внутренний государственный до лг (internal debt) — это совокупная задолженность правительства гражданам страны, равная суммарной номинальной стоимости всех имеющихся у них на определенный момент государственных облигаций.

Внешний государственный долг (external debt) — это суммарная задолженность страны иностранным гражданам, другим странам и международным финансовым организациям.

Показателем бремени государственного долга для экономики является отношение абсолютной величины долга (D) к объему ВВП (Y) (доля долга в ВВП):

d =

или более точный показатель отношения темпов роста долга (gD) к темпам роста ВВП (gr):

ξ =  .

.

Тест 1

а) включает использование государством инструментов регулирования налоговой системы и государственных расходов;

б) бюджетная политика государства;

в) различные мероприятия, проводимые Центральным Банком;

г) синоним налоговой политики.

2. Под категорией «планируемые расходы» понимаются расходы:

а) предусмотренные государственным планом развития экономики;

б) планируемые всеми резидентами страны на следующий год;

в) планируемые юридическим лицами;

г) планируемые на будущий период Центральным банком.

3. Перемещение кривой «планируемые расходы» вниз может быть вызвано:

а) ростом государственных расходов на социальные нужды;

б) снижением ставок налогообложения;

в) сокращением объёма планируемых инвестиций;

г) увеличением текущего потребления населения.

4. Экономическое содержание категории «налоговый мультипликатор» находит выражение:

а) в коэффициенте прироста суммы налогообложения при увеличении ВВП;

б) в относительной величине прироста ВВП, генерируемого каждой дополнительной денежной единицей в результате уменьшения налогового бремени;

в) в приросте суммы налогообложения при увеличении ставки налогообложения;

г) в максимально допустимой величине ставки налогообложения.

5. Укажите, какой из перечисленных ниже факторов вызывает реальное изменение национального дохода в модели «кейнсианский крест»:

а) уровень государственных расходов;

б) предельная склонность к накоплению;

в) уровень планируемых расходов и бюджетно-налоговая политика;

г) соотношение потребления и накопления в располагаемом доходе.

6. Бюджетная система – это:

а) финансовые ограничения на расходование денежных средств из федерального бюджета;

б) совокупность всех бюджетов государства, распределение их по уровням, а также организация их разработки и принятия;

в) свод федерального бюджета и региональных бюджетов;

г) консолидированный бюджет государства.

7. В структуре бюджетной системы унитарного государства не содержатся:

|

|

|

б) бюджеты субъектов федерации;

в) местные бюджеты;

8. Консолидированный бюджет представляет собой:

а) совокупность федерального бюджета и региональных бюджетов;

б) федеральный бюджет;

в) свод бюджетов субъектов федерации и местных бюджетов;

г) совокупность бюджетов всех уровней.

9. Смета доходов и расходов государства на один год, принятая высшими законодательными органами, представляет собой:

а) государственный бюджет;

б) консолидированный бюджет;

в) республиканский бюджет;

г) бюджет субъектов федерации.

10. Смета расходов федерального правительства и источников их покрытия называется:

а) государственным бюджетом;

б) федеральным бюджетом;

в) бюджетом субъектом федерации;

г) республиканским бюджетом.

11. Внешними источниками финансирования, используемыми для покрытия бюджетного дефицита, являются:

а) эмиссия денег;

б) государственные ценные бумаги;

в) кредиты, полученные от международных финансовых организаций, иностранных коммерческих банков;

г) государственные сберегательные займы.

12. Государственный долг представляет собой:

а) сумму задолженности государства внешним и внутренним кредиторам;

б) накопленную за все предшествующие годы сумму бюджетных дефицитов;

в) сумму долга иностранным государствам;

г) общий размер задолженности федерального правительства владельцам государственных ценных бумаг.

13. Платежи по обслуживанию внешнего государственного долга равны:

а) сумме процентов по долгу;

б) сумме обязательного ежегодного погашения ранее полученных кредитов;

в) ежегодному погашению полученных кредитов и выплате процентных платежей по долгу;

г) покрытию бюджетных дефицитов за прошлые годы.

14. К внебюджетным социальным фондам не относятся:

а) пенсионный фонд;

б) государственный фонд борьбы с преступностью;

в) фонд социального страхования;

г) фонд обязательной социальной поддержки населения.

15. Внебюджетные фонды выполняют функцию:

а) контроля выполнения конкретных программ и решения задач правительством;

б) стимулирования общественного производства;

|

|

|

в) регулирования социальных отношений;

г) финансового обеспечения инвестиционных программ.

16. Источниками образования внебюджетных фондов являются:

а) прибыль, процент, рента;

б) налоги, специальные взносы, отчисления из бюджета;

в) сборы, пошлины, отчисления;

г) доходы от коммерческой деятельности предприятий.

17. К неналоговым доходам госбюджета не относятся:

а) доходы от приватизации;

б) платежи за пользование природными ресурсами;

в) доходы от имущества, находящегося в федеральной собственности;

г) доходы от внешнеэкономической деятельности.

18. К прямым налогам не относятся:

а) налог на прибыль организаций;

б) налог на доходы физических лиц;

в) водный налог, земельный налог;

г) НДС, акцизы, таможенные пошлины.

19. Ставки налога, взимаемые без учёта дифференциации доходов, считаются:

а) твёрдыми;

б) прогрессивными;

в) регрессивными;

г) пропорциональными.

20. Регрессивный принцип построения налогов характерен для:

а) прямых налогов;

б) налогов с физических лиц;

в) косвенных налогов;

г) целевых сборов.

21. Наиболее эффективным инструментом дискреционной финансовой политики являются:

а) социальные выплаты;

б) налоговые ставки;

в) программы занятости;

г) программы по развитию мелкого предпринимательства.

22. Эффективность встроенного стабилизатора определяется:

а) степенью увеличения налоговых поступлений в бюджет;

б) степенью увеличения объёма сбережений населения;

в) изменением объёма государственных инвестиций;

г) степенью его восприимчивости к динамике уровня экономической активности.

23. Если фактический дефицит государственного бюджета меньше автоматического, то дискреционная политика имеет характер:

а) экспансионистский;

б) рестрикционный;

в) жёсткий;

г) нейтральный.

24. Повышение деловой и инвестиционной активности с помощью сокращения расходов бюджета и понижения уровня налоговых ставок соответствует концепции:

а) марксистской;

б) классической;

в) неоконсервативной;

г) кейнсианской.

25. Следствием эффективного сочетания неокейнсианской и неоклассической концепций налоговой политики является:

а) снижение уровня цен и расширение объёма национального производства;

б) расширение объёма национального производства и сдерживание роста уровня цен;

в) рост уровня цен и расширение объёма производства;

г) одновременное сокращение объёмов национального производства и повышение уровня цен.

Тест 2

1. Фискальная политика ведёт к экономическому росту, если рост государственных расходов:

а) вызывает равновеликие снижения совокупных расходов общества;

б) ведёт к росту совокупных расходов общества;

в) ведёт к снижению совокупных расходов общества;

г) все ответы верны.

2. К каким экономическим последствиям может привести государственный долг:

а) к сокращению производственных возможностей национальной экономики;

б) снижению уровня жизни;

в) увеличению совокупных национальных расходов;

г) все ответы верны.

3. Если правительство ежегодно будет стремиться к сбалансированному бюджету, то такой бюджет:

а) будет сглаживать колебания в рамках экономического цикла;

б) будет усиливать колебания в рамках экономического цикла;

в) не будет оказывать никакого влияния на объём производства и уровень занятости;

г) будет способствовать ослаблению инфляции;

д) будет стимулировать совокупный спрос.

4. Относительные расходы по обслуживанию государственного долга измеряются:

а) суммой государственного долга;

б) суммой процентных выплат по долгу;

в) отношением размеров долга к объёму ВВП;

г) отношением суммы процентных выплат по долгу к объёму ВВП.

5. Дефицит государственного бюджета образуется в тех случаях, когда:

а) сумма активов государства превышает размеры его обязательств;

б) сумма расходов государства превышает сумму налоговых поступлений;

в) расходы государства уменьшаются;

г) сумма налоговых поступлений сокращается;

д) обязательства государства превышают его активы.

6. Если бы экономика переживала спад, что из ниженазванного явилось бы подходящей фискальной политикой:

а) сокращение расходов на оборону и социальные программы;

б) повышение налогов и уменьшение расходов для сбалансирования бюджета;

в) снижение налогов, увеличение расходов и повышение дефицита госбюджета;

г) поддержка растущих расходов правительства.

7. Дж. Кейнс считал, что:

а) правительство должно использовать государственные закупки и налоги, чтобы способствовать снижению безработицы;

б) в рыночной системе имеются механизмы, способные самостоятельно в короткие сроки обеспечить высокий уровень занятости;

в) экономика должна развиваться на основе централизованного планирования;

г) необходимо уничтожить частную собственность.

8. Если экономика находится в состоянии равновесия, то можно утверждать, что:

а) государственный бюджет сбалансирован;

б) бюджеты всех уровней должны быть сбалансированы;

в) потребительские расходы должны быть равны инвестициям;

г) любое увеличение потребительских расходов приведёт к инфляционному разрыву;

д) доходы фирм должны быть равны валовым инвестициям.

9. Воздействие бюджетного излишка на равновесный уровень ВВП оказывается, по существу, таким же, как:

а) сокращение сбережений;

б) увеличение инвестиций;

в) увеличение потребления;

г) увеличение сбережений.

10. Некоторые корпорации выплачивают дивиденды в неизменном размере на всех фазах экономического цикла. Это действует на экономическую конъюнктуру:

а) как фактор увеличения амплитуды циклических колебаний;

б) нейтрально;

в) как встроенный (автоматический) стабилизатор;

г) неопределённым образом, в зависимости от факторов, вызвавших циклические колебания.

11. Рост государственных расходов увеличивает реальный ВВП только в том случае, если:

а) государственные расходы направляются на закупки товаров и услуг, а не оплату труда чиновников;

б) государственные расходы сопровождаются увеличением предложения денег;

в) государственные расходы не вытесняют равновеликий объём расходов в негосударственном секторе;

г) государственные расходы финансируются за счёт выпуска государственных займов.

12. Изменение уровня цен:

а) не отражается на результатах фискальной политики;

б) усиливает эффект фискальных мер;

в) практически отсутствует при проведении фискальной политики;

г) увеличивает эффекты мультипликатора госрасходов и налогов;

д) снижает действенность мер фискальной политики.

13. Предположим, что бюджетный излишек (ВS) представлен как: ВS = t × Y – G, где t – налоговая ставка, Y – доход, G – расходы бюджета. В этом случае увеличение государственных расходов на 100 ден. ед. вызовет:

а) снижение бюджетного излишка на 100 ден. ед.;

б) увеличение бюджетного излишка на 100 ден. ед.;

в) снижение бюджетного излишка меньше чем на 100 ден. ед.;

г) нельзя сказать ничего определённого о возможных изменениях величины бюджетного излишка.

14. Правительство предполагает увеличить государственные расходы на 15 млрд руб. в экономике с полной занятостью ресурсов. Равновесный уровень дохода составляет 500 млрд руб., предельная склонность к потреблению равна 0,75, чистые налоговые поступления в госбюджет автономны. На сколько необходимо увеличить чистые налоговые поступления в бюджет для того, чтобы избежать избыточного роста совокупного спроса и поддерживать стабильность уровня цен:

а) на 25 млрд руб.;

б) на 20 млрд руб.;

в) на 30 млрд руб.;

г) на 35 млрд руб.

15. Кривая Лаффера описывает соотношение между:

а) дефицитом государственного бюджета и безработицей;

б) налоговыми ставками и инфляцией;

в) уровнем цен и налоговыми поступлениями в бюджет;

г) налоговыми ставками и доходами государства от налоговых поступлений.

16. Повышение налоговых ставок рассматривается:

а) как проинфляционная мера экономической политики сторонниками концепции экономики предложения, так как приводит к сдвигу влево кривой АS;

б) как антиинфляционная мера сторонниками концепции экономики предложения, так как сдвигает вправо кривую АS;

в) как антиинфляционная мера сторонниками кейнсианства, поскольку сдвигает вправо кривую АD;

г) как проинфляционная мера сторонниками кейнсианства, так как приводит к сдвигу влево кривой АD.

17. При прочих равных условиях значительный бюджетный дефицит при полной занятости ресурсов приводит:

а) к инфляции издержек;

б) к снижению реальной ставки процента;

в) к превышению экспорта над импортом;

г) к росту частных инвестиций.

18. Автоматические стабилизаторы:

а) приводят к такой корректировке налоговых ставок, которая позволяет поддерживать сбалансированным бюджет при полной занятости ресурсов;

б) обостряют проблему временных лагов;

в) снижают амплитуду колебаний национального дохода;

г) позволяют поддерживать ежегодный темп роста денежной массы на уровне 4-6%.

19. Какое из перечисленных ниже утверждений является неверным?

а) автоматические стабилизаторы никогда полностью не устраняют нестабильность экономики;

б) для достижения ежегодного сбалансированного бюджета в период спада правительство должно снизить налоговые ставки;

в) «политика доходов» предполагает, что среднегодовой рост номинальной заработной платы должен быть не выше, чем среднегодовой рост производительности труда;

г) дискреционной может быть как фискальная, так и монетарная политика.

20. Государственный долг – это сумма предшествующих:

а) государственных расходов;

б) бюджетных дефицитов;

в) бюджетных дефицитов за вычетом бюджетных излишков;

г) бюджетных излишков за вычетом бюджетных дефицитов.

21. Государственный долг не может привести к банкротству государства, так как оно:

а) не обязательно должно погашать долг;

б) может рефинансировать долг;

в) может увеличить массу денег в обращении;

г) все предыдущие ответы верны.

22. Эффект вытеснения, связанный с государственным долгом, возникшим в результате роста государственных расходов:

а) сокращает частные инвестиционные расходы;

б) приводит к увеличению ставки процента;

в) приводит к сокращению производственного потенциала в будущем;

г) приводит к снижению чистого экспорта.

2015-06-26

2015-06-26 1447

1447