Эффективность финансового менеджмента на предприятии в значительной мере определяется и зависит от используемой информационной базы. В свою очередь, формирование информационной базы для финансового анализа представляет собой процесс целенаправленного подбора соответствующих информативных показателей, ориентированных как на принятие стратегических решений, так и на эффективное текущее управление финансовой деятельностью.

Основными данными для проведения финансового анализа являются данные бухгалтерской отчетности. Для проведения анализа иногда используется дополнительная информация оперативного характера, однако она носит лишь вспомогательный характер.

Среди данных доступных для финансового анализа особенно важны сведения из финансовых отчетов, поскольку они конкретны и измеримы количественно.

Свойство измеримости придает еще одну важную особенность: все данные выражены через общий знаменатель – деньги, что позволяет суммировать и комбинировать эти данные, соотносить их с другими данными или иначе манипулировать ими [30, С.216].

Основное требование к информации, представленной в отчетности заключается в том, чтобы она была полезной для пользователей, т. е. чтобы эту информацию можно было использовать для принятия обоснованных деловых решений. Чтобы быть полезной, информация должна отвечать соответствующим критериям:

- уместность означает, что данная информация значима и оказывает влияние на решение, принимаемое пользователем. Информация считается также уместной, если она обеспечивает возможность перспективного и ретроспективного анализа;

- достоверность информации определяется ее правдивостью, преобладания экономического содержания над юридической формой, возможностью проверки и документальной обоснованностью;

- информация считается правдивой, если она не содержит ошибок и пристрастных оценок, а также не фальсифицирует событий хозяйственной жизни;

- нейтральность предполагает, что финансовая отчетность не делает акцента на удовлетворение интересов одной группы пользователей общей отчетности в ущерб другой;

- понятность означает, что пользователи могут понять содержание отчетности без специальной профессиональной подготовки;

- сопоставимость требует, чтобы данные о деятельности предприятия были сопоставимы с аналогичной информацией о деятельности других фирм.

В ходе формирования отчетной информации должны соблюдаться определенные ограничения на информацию, включаемую в отчетность:

- оптимальное соотношение затрат и выгод, означающее, что затраты на составление отчетности должны разумно соотноситься с выгодами, извлекаемыми предприятием от представления этих данных заинтересованным пользователям;

- принцип осторожности (консерватизма) предполагает, что документы отчетности не должны допускать завышенной оценки активов и прибыли и заниженной оценки обязательств;

- конфиденциальность требует, чтобы отчетная информация не содержала данных, которые могут нанести ущерб конкурентным позициям предприятия.

Пользователи информации различны, цели их конкурентны, а нередко и противоположны. Классификация пользователей бухгалтерской отчётности может быть выполнена различными способами, однако, как правило, выделяют три укрупнённые их группы: пользователи, внешние по отношению к конкретному предприятию; сами предприятия (точнее их управленческий персонал); собственно бухгалтеры.

Основным источником информации для финансового анализа служит бухгалтерский баланс предприятия (Форма №1 годовой и квартальной отчетности). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса.

Источником данных для анализа финансовых результатов является отчет о прибылях и убытках (Форма № 2 годовой и квартальной отчетности).

Источником дополнительной информации для каждого из блоков финансового анализа служит приложение к балансу (Форма № 5 годовой отчетности).

Чем удобны такие источники информации для предприятий?

В первую очередь тем, что можно не подготавливая данные для анализа уже на основании баланса предприятия (Форма №1) и (Форма №2) сделать сравнительный экспресс анализ показателей отчетности предприятия за предыдущие периоды.

Во-вторых, с появлением специальных автоматизированных бухгалтерских программ для анализа финансового состояния предприятия, удобно сразу после составления форм отчетности не выходя из программы произвести на основании готовых форм бухгалтерской отчетности с помощью встроенного блока финансового анализа простейший экспресс анализ предприятия.

Для выполнения аналитических исследований и оценок структур баланса статьи актива и пассива подлежат группировке. При анализе структуры баланса определяют удельные веса отдельных групповых итогов в общем итоге баланса и сопоставляются итоги различных групп между собой. Дается оценка правильности распределения средств по направлениям их использования.

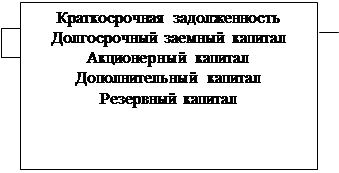

В пассиве баланса находят свое отражение источники средств предприятия в денежной оценке на определенную дату (чаще всего на дату составления отчетности). При этом каждому виду источников соответствует отдельная статья пассива баланса. Классификация источников средств предприятия определяет и их соответствующую группировку в балансе. Этими группировками являются:

- краткосрочная задолженность;

- долгосрочный заемный капитал;

- дополнительный капитал;

- резервный капитал, включающий накопленную прибыль, т.е. прибыль оставленную после ее распределения в распоряжении предприятия.

Для удобства анализа баланса эта группировка пассива укрепляется, и тогда могут выступать два вида аналитических группировок. С точки зрения используемых предприятием капиталов их подразделяют на собственные и заемные средства [27, С.269].

Важную роль играет продолжительность использования капитала в обороте предприятия. С этой позиции, средства, используемые предприятием, подразделяют на капиталы длительного использования и капиталы краткосрочного использования.

Структура пассива баланса, с учетом двух вариантов аналитических группировок может быть представлена в виде схемы, показанной на рисунке 4.

При анализе структуры пассива баланса выявляются и оцениваются удельный вес каждой группы пассива в общем итоге баланса, а также соотношение между отдельными группами.

Анализ баланса содержит сведения на определенную дату о размещении имеющихся в распоряжении предприятия капиталов, т. е. о вложении в конкретное имущество и материальные ценности, о расходах, обеспечивающих предприятию соответствующие условия эффективной работы, о вложениях капитала, связанных с финансовыми операциями, и об остатках свободной денежной наличности

| ||||

| ||||

|

Заемный

Заемный

капитал

капитал

Собственный

капитал

Рисунок 4 - Структура пассива баланса

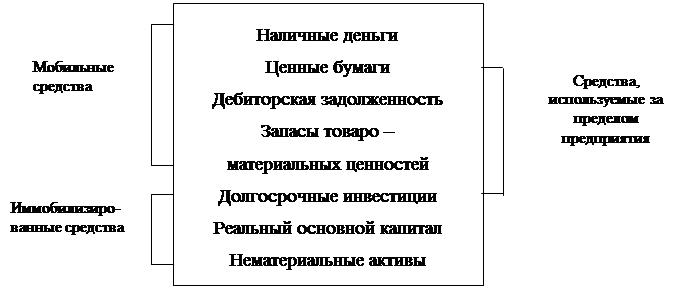

Каждому виду помещения капитала соответствует отдельная статья актива баланса. Главными признаками группировки статей актива считают степень ликвидности и направления использования в хозяйстве предприятия.

В зависимости от степени ликвидности активы предприятия разделяют на две большие группы: оборотные активы (мобильные средства) и необоротные активы (иммобилизированные средства).

Средства предприятия могут использоваться во внутреннем обороте и за его пределами, будучи иммобилизированными в дебиторскую задолженность, вложенными в ценные бумаги или инвестированными в оборот других предприятий.

В состав оборотных активов входят наличные деньги, ценные бумаги, дебиторская задолженность, запасы товарно-материальных ценностей.

В эту же группу активов следует включать активные статьи распределения доходов и расходов между смежными расчетными периодами – «расходы будущих периодов» и «предстоящие доходы».

К необоротным активам относят:

- реальный основной капитал;

В виде схемы структура актива баланса будет выглядеть так, рисунок 5:

Рисунок 5 - Структура актива баланса

2020-08-05

2020-08-05 1882

1882