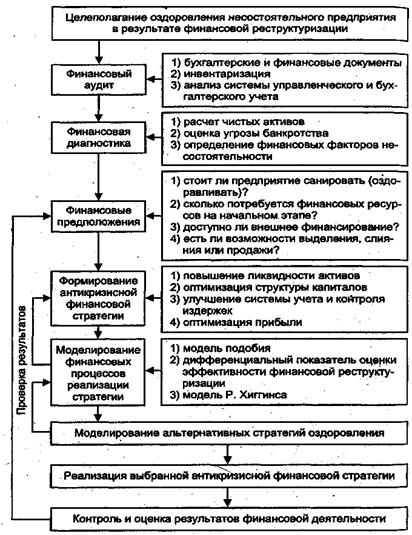

Финансовый аспект концептуального подхода представлен алгоритмом финансовой реструктуризации (см. рис. 11.5).

Рисунок 11.5 Алгоритм финансовой реструктуризации [113]

Согласно этому алгоритму на несостоятельном предприятии в процессе финансовой реструктуризации проводится финансовый аудит и диагностика, после чего требуется ответить на следующие вопросы:

1) стоит ли предприятие санировать;

2) сколько потребуется финансовых ресурсов на начальном этапе;

3) доступно ли внешнее финансирование;

4) существуют ли возможности выделения, разделения, замещения активов, слияния или продажи?

Важный этап – выбор финансовой стратегии и моделирование финансовых процессов реализации этой стратегии.

Контроль и оценка полученных финансовых результатов деятельности завершают этапы финансовой реструктуризации и в то же время закладывают основу реализации долгосрочной стратегии, направленной на рост рыночной стоимости бизнеса.

Финансовая реструктуризация, направленная на изменение структуры капитала и (или) собственности, является обязательным инструментом, применяемым для оздоровления предприятия:

1) Процесс изменений в производстве несостоятельного предприятия на начальном этапе не должен требовать серьёзных денежных инвестиций. Этот этап можно провести в сравнительно короткий промежуток времени, используя внутренние ресурсы предприятия на сокращение издержек и рост конкурентоспособности продукции.

2) Оптимизация структуры капитала, способная минимизировать расходы, связанные с обслуживанием привлечённого капитала, нужна несостоятельным предприятиям «как воздух» из-за их перегруженности долгами. Кредиторы не пойдут на реструктуризацию без реальной антикризисной стратегии предприятия. Поэтому возникает проблема согласования вариантов финансовой реструктуризации с общим Планом финансового оздоровления предприятия.

3) Изменения в собственности могут включать слияние предприятий с дополняющими друг друга продуктами и рынками, отделение деятельности, не связанной с основным производством, концентрацию усилий акционеров различными способами. Этот вид реструктуризации направлен на восстановление эффективного собственника в ходе реорганизации имущественных отношений. Главная задача – создать условия для появления у новых владельцев сильного интереса к реализации своих прав собственности, или, иными словами, повысить инвестиционную привлекательность предприятия как действующего в длительной перспективе. Такая реструктуризация обычно открывает качественно новый этап жизни бизнеса.

Финансовая реструктуризация как совокупность постоянно действующих процедур по управлению финансами охватывает разные стадии жизненного цикла предприятия: кризис (период выживания), стабилизация, экономический рост.

В период выживания финансовая реструктуризация является первым важным шагом к формированию стоимости предприятия (для российских предприятий этот период превратился из краткосрочного в долгосрочный). Методы и приёмы финансовой реструктуризации будут зависеть от глубины и структуры кризиса. Финансовое оздоровление начинается с урегулирования денежных притоков и оттоков, сокращения убытков при росте чистых активов.

Первостепенная задача в процессе финансового оздоровления – достижение платёжеспособности и безубыточности за счёт обеспечения равенства притоков и оттоков чистых денежных средств. К оперативным мерам восстановления платёжеспособности следует отнести:

Ÿ совершенствование платёжного баланса (день, неделя, месяц квартал) и налоговое планирование;

Ÿ регулирование уровня незавершенного производства;

Ÿ трансформация низколиквидных активов в высоколиквидные;

Ÿ сокращение длительности производственного цикла, конвертация краткосрочной задолженности в долгосрочную;

Ÿ сокращение производства с выделением эффективных бизнес-единиц;

Ÿ продажа части активов.

Для реализации намеченных мероприятий используются преимущественно незатратные источники финансирования. Руководству необходимо помнить о том, что все мероприятия должны быть направлены на снижение издержек на привлечённый капитал, добавление рыночной стоимости во избежание ликвидации бизнеса.

Период достигнутой стабилизации финансового положения характеризуется относительным урегулированием цен, оптимизацией (ассортиментной политики и структуры капитала, созданием бизнес-единиц с высокой (относительно среднеотраслевой) рентабельностью активов. Процесс максимизации добавленной стоимости начинается с инвестирования денежных средств в основные фонды и прирост оборотных средств. Для этого этапа характерны приобретение или модернизация оборудования, совершенствование технологии в целях повышения конкурентоспособности своей продукции. Если на этапе выживания предприятие стремится увеличить рыночную стоимость, освобождаясь от неликвидных активов, лишнего персонала и т.п., то на стадии стабилизации рыночная стоимость предприятия добавляется за счт умеренных и эффективных инвестиций в основные фонды.

Эффективные инвестиции в капитальные активы могут иметь место и на стадии финансового оздоровления, ускоряя процесс выхода из кризиса. Приобретение предприятием инвестиционной привлекательности, по сути, завершает выполнение стратегических задач, обозначенных в приложении к приказу Минэкономики России «Методические рекомендации по реформе предприятий (организаций)» от 1октября 1997 г. № 118. В то же время нельзя не отметить, что стратегическая задача максимизации прибыли непригодна несостоятельному предприятию и вредна нормально функционирующему бизнесу. Стремление максимизировать прибыль приводит к полному игнорированию рисков, сопровождающих получение этой прибыли. Бизнес, ориентированный на длительное присутствие на рынке, должен стремиться к оптимальной прибыли, построенной на компромиссе между риском и доходностью (решение дилеммы «ликвидность или рентабельность»). При таком подходе осуществляется минимизация максимальных потерь (издержек), риска и максимизация эффекта, т.е. осуществляется минимаксная стратегия реструктуризации предприятия.

Стадия динамичного развития характеризуется повышенным вниманием к росту объёма продаж, активности включения всех подразделений в получение прибыли, снижению цен при наличии возможности увеличить долю рынка, обновлению ассортимента в пользу высокомаргинальных и востребованных рынком продуктов.

Возврат ранее несостоятельного предприятия к экономическому росту сопровождается такими внутренними и внешними мероприятиями, которые обеспечивают рост продаж и создание эффективной организационной структуры и культуры управления. Руководство начинает концентрировать внимание непосредственно на максимизации добавленной стоимости предприятия за счёт крупных и эффективных инвестиций. Для этого предпринимаются внутренние и внешние улучшения, направленные на использование любых позитивных возможностей.

Классификация вариантов финансовой реструктуризации в зависимости от той или иной категории предприятий представлена в табл. 11.1.

2014-02-02

2014-02-02 2200

2200