Способы и методы управления экономическими рисками

Г.

Занятие № 6.

Управление риском методом «причины-факторы-противорисковые мероприятия»

Пример. Риск неверного прогнозирования конъюнктуры рынка.

Причины: отсутствие на предприятии необходимых традиций и системы непрерывного прогнозирования рыночной среды; неумение осуществлять рыночный мониторинг; отсутствие эффективной методики прогнозирования поведения рыночных субъектов, а также мезо- и макроэкономических факторов.

Факторы риска, низкий профессиональный уровень специалистов, занимающихся мониторингом и прогнозированием; недостаточное внимание методическим аспектам прогнозирования конъюнктуры рынка; неэффективная система управления предприятием.

Рекомендуемые методы компенсации: резкое повышение внимания к стратегическому и перспективному планированию; создание сквозной системы сбора и анализа исходной информации, прогнозирования и принятия стратегических решений;; приглашение профессиональных консультантов по маркетингу и управлению; повышение квалификации административно-управленческого персонала предприятия; внедрение специальных программных продуктов для прогнозирования рынка.

Способы управления рисками: уклонение, передача риска, поглощение риска.

Фирма в процессе осуществления производственно-хозяйственной деятельности может отказаться от совершения финансовых операций или от вида деятельности, связанных с высоким уровнем риска, т.е. уклониться от риска. Данное направление нейтрализации рисков — наиболее простое и радикальное. Оно позволяет полностью избежать потенциальных потерь, связанных с производственными рисками, но одновременно не позволяет и получить прибыли, связанные с рискованной деятельностью. Кроме того, в отдельных случаях уклонение от риска может быть просто невозможным, а избежание одного вида риска может привести к возникновению других. Поэтому, как правило, данный способ применим лишь в отношении очень серьезных и крупных рисков.

Решение об отказе от определенных производственных рисков может быть принято как на предварительной стадии принятия решения, так и позднее, путем отказа от дальнейшего осуществления деятельности, в том случае, если риск оказался выше предполагаемого.

Применение такого метода нейтрализации финансовых рисков, как уклонение от риска, эффективно при выполнении определенных условий:

1) отказ от одного вида предпринимательского риска не влечет за собой возникновение других видов рисков более высокого или однозначного уровня;

2) уровень риска намного выше уровня возможной доходности произведенной сделки или деятельности в целом.

В системе управления риском важная роль принадлежит правильному выбору мер предупреждения и минимизации риска, которые в значительной степени определяют ее эффективность.

При рассмотрении предыдущих разделов в той или иной мере была затронута проблема снижения риска и некоторые направления и методы снижения риска (например, диверсификация, страхование и др.).

Следует отметить, что в мировой практике применяется множество различных, зачастую весьма оригинальных, путей и способов снижения риска — от традиционного страхования имущества или использования венчурных фирм, делающих бизнес на коммерческом освоении нововведений (научно-технических разработок с возможными отрицательными результатами), до системы мер по предупреждению злоупотреблений персонала в банковской сфере.

Перечислению и характеристике подобных методов можно посвятить отдельную достаточно объемную книгу.

Вместе с тем, анализ различных используемых методов снижения риска показывает, что большинство из них являются специфическими, присущими отдельным частным случаям риска, а в ряде случаев — частными случаями более общих, широко применяемых методов. Поэтому в данном разделе рассмотрим наиболее важные для практического использования — универсальные, имеющие широкую область эффективного применения методы снижения риска.

Наиболее общими, широко используемыми и эффективными методами предупреждения и снижения риска являются:

· страхование;

· резервирование средств;

· диверсификация;

· лимитирование;

· локализация.

Страхование является одним из наиболее распространенных способов снижения рисков.

Здесь следует отметить, что при рассмотрении проблем экономического риска понятие страхование может употребляться в широком и узком смысле слова.

Страхование в широком смысле означает предохранение от чего-то нежелательного, неприятного. В этом смысле все меры, направленные на предупреждение и снижение риска можно рассматривать как страхование от риска.

В узком смысле страхование рассматривается как один из методов предупреждения и снижения риска. В таком понимании страхование — это соглашение, согласно которому страховщик (например какая-либо страховая компания) за определенное обусловленное вознаграждение (страховую премию) принимает на себя обязательство возместить страхователю (например хозяину какого-либо объекта) убытки или их часть (страховую сумму), возникшие вследствие предусмотренных в страховом договоре опасностей и/или случайностей (страховой случай), которым подвергается страхователь или застрахованное им имущество.

Таким образом, страхование как метод предупреждения и снижения риска представляет собой совокупность экономических отношений между его участниками по поводу формирования за счет денежных взносов целевого страхового фонда и использования его для возмещения ущерба и выплаты страховых сумм.

Сущность страхования состоит в передаче риска (ответственности за результаты негативных последствий) за определенное вознаграждение кому-либо другому, т.е. в распределении ущерба между участниками страхования.

Различают три отрасли страхования: личное, имущественное и страхование ответственности. В системе страхования экономических рисков преимущественное распространение получили имущественное страхование и страхование ответственности.

Имущественное страхование — это отрасль страхования, в которой объектом страховых отношений выступает имущество в различных видах (строения, оборудование, транспортные средства, сырье, материалы, продукция, поголовье сельскохозяйственных животных, сельскохозяйственные угодья и т.п.) и имущественные интересы.

Наиболее часто имущество страхуется на случай уничтожения или повреждения в результате стихийных бедствий, несчастных случаев, пожаров, болезней, краж и т.п.

Имущественные интересы страхуются на случай недополучения прибыли или доходов (упущенной выгоды), неплатежа по счетам продавца продукции, простоев оборудования, изменения валютных курсов и многого другого.

Одной из специфических форм страхования имущественных интересов является хеджирование — система мер, позволяющих исключить или ограничить риски финансовых операций в результате неблагоприятных изменений в будущем курса валют, цен на товары, процентных ставок и т.п. Такими мерами являются: валютные оговорки, форвардные операции, опционы и другие.

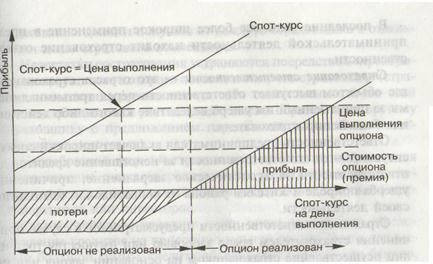

Так, хеджирование с помощью опционов предусматривает право (но не обязанность) страхователя за определенную плату (опционную премию) купить (опцион «call») или продать (опцион «put») заранее оговоренное количество валюты по фиксированному курсу в согласованный срок. Здесь стоимость опциона (опционная премия) представляет собой аналог страхового взноса.

При этом владелец опциона имеет право выбора — реализовать опцион или отказаться от него, в зависимости от того, насколько благоприятным для него будет изменение валютного курса.

Эту ситуацию можно проиллюстрировать на примере зависимости между зафиксированным в договоре курсом обмена (ценой выполнения) и текущим курсом валюты (спот-курсом) на момент выполнения опциона, которая определяет схему формирования прибыли (потерь) покупателя опциона (рисунок 2.7.).

Как видим, в случае отказа от реализации опциона (если, например, ожидаемого роста курса валюты не произошло) максимальные потери владельца опциона составят сумму, равную величине опционной премии, что следует рассматривать как плату за страхование валютного риска.

Здесь имеет место отличие от традиционных договоров страхования, когда при наступлении страхового случая страхователь получает полное либо частичное возмещение убытков. При хеджировании посредством опциона, в случае, когда страхуемоеизменение курса валют произошло, страхователь (владелец опциона) получает дополнительную прибыль, которая, в данном примере, равна стоимости приобретения валюты по спот-курсу за вычетом опционной премии и стоимости валюты по цене выполнения опциона.

Рисунок 2.7 - Схема формирования прибыли (потерь) покупателя опциона «call».

Следует отметить лишь, что хеджирование, являясь, по сути, передачей риска другому лицу, в отличие от традиционных договоров страхования не всегда предусматривает выплату страхователем страховых взносов (страховой премии).

Так, например, в случае форвардных операций, предусматривающих куплю-продажу валюты в заранее согласованную дату (в будущем) по фиксированному сторонами курсу, страхователь не несет никаких предварительных затрат.

Здесь в качестве страхователя выступает так называемый «спекулянт», который принимает на себя риск в надежде получитьприбыль.

Это обстоятельство важно учитывать при анализе, оценке экономической эффективности (целесообразности) и выборе путей снижения риска.

В последние годы все более широкое применение в предпринимательской деятельности находит страхование ответственности.

Страхование ответственности — это отрасль страхования, где объектом выступает ответственность перед третьими лицами за причиненный им ущерб вследствие какого-либо действия или бездействия страхователя.

Ответственность предпринимателя включает широкий спектр ситуаций — от его ответственности за непогашение кредитов до ответственности за экологическое загрязнение, причинение ущерба природе и жителям района от неправильной технологии своей деятельности.

Страхование ответственности предусматривает в случае причинения страхователем вреда здоровью или имуществу третьих лиц осуществление страховщиком на основании закона или по решению суда соответствующих выплат, компенсирующих причиненный вред.

Наряду со страхованием риска используются такие его разновидности, как сострахование и перестрахование.

В условиях постоянного увеличения стоимости объектов страхования повышается ценность рисков, принимаемых на страхование. Поэтому наступление страхового события может представляться крайне опасным для страховщика, так как покрытие убытков, связанных с дорогостоящим риском, может потребовать изъятия страховых резервов и даже собственного капитала, то есть привести его к банкротству. Кроме того, большинство страховщиков не располагает достаточными для покрытия таких убытков финансовыми средствами.

В этих условиях каждый страховщик устанавливает для себя предельный размер страховой суммы, которую он может оставить на собственном удержании.

Если предполагаемая сумма страхования превосходит этот максимум, то страховщик может принять на себя только часть этой суммы, предоставляя страхователю право застраховаться на недостающую сумму у других страховщиков.

Такая форма страхования называется сострахованием. К недостаткам такого подхода к предупреждению и снижению риска следует отнести необходимость заключения договора страхования с разными страховщиками, как правило, по разным условиям и тарифам. При наступлении страхового события страхователь должен получать от каждого страховщика в отдельности долю страхового возмещения.

Недостатки сострахования устраняются посредством перестрахования, сущность которого состоит в том, что страховщик (страховая компания) принимает на себя ответственность по всей сумме страхования и уже от своего имени обращается к другому страховщику с предложением передать часть риска на ответственность последнего.

Своеобразной формой страхования, на наш взгляд, является распределение риска (передача части риска) путем привлечения к участию в содержащем риск проекте более широкого круга партнеров или инвесторов.

Таким примером передачи части риска может быть предоставление кредитов на консорциональной основе, когда для выдачи большой суммы кредита объединяются несколько банков, образуя консорциум.

Резервирование средств как способ снижения отрицательных последствий наступления рисковых событий состоит в том, что предприниматель создает обособленные фонды возмещения убытков за счет части собственных оборотных средств.

Как правило, такой способ снижения рисков предприниматель выбирает в случаях, когда, по его мнению, затраты на резервирование средств меньше, чем стоимость страховых взносов при страховании.

Так, например, крупной нефтяной компании, владеющей сотнями танкеров, потеря одного танкера в год (что само по себе маловероятно) обойдется дешевле, чем выплата страховых взносов за все танкеры.

По своей сути резервирование средств представляет собой децентрализованную форму создания резервных (страховых) фондов непосредственно в хозяйствующем субъекте. Поэтому в литературе резервирование средств на покрытие убытков часто называют самострахованием.

В зависимости от назначения резервные фонды могут создаваться в натуральной или денежной форме.

Так, например, фермеры и другие субъекты сельского хозяйства для предотвращения и возмещения возможных потерь, вызванных неблагоприятными климатическими и природными условиями, создают в первую очередь натуральные резервные фонды: семенной, фуражный и другие. В промышленном производстве, строительстве, торговле создаются резервные запасы

сырья, материалов, товаров на случай срыва поставок с целью предотвращения остановки производства.

Резервные денежные фонды создаются на случай: возникновения непредвиденных расходов, связанных с изменением тарифов и цен, оплатой всевозможных исков и т.п.; необходимости покрытия кредиторской задолженности; покрытия расходов по ликвидации хозяйствующего субъекта и др.

Одной из важнейших характеристик метода резервирования средств, определяющих область его эффективного применения и место в системе мер, направленных на снижение риска, является требуемый в каждом конкретном случае объем запасов. Поэтому в процессе оценке эффективности, выбора и обоснования вариантов снижения риска посредством резервирования средств необходимо определить оптимальный (минимальный, но достаточный для покрытия убытков) размер запасов.

Подобные задачи оптимизации запасов являются, как правило, достаточно сложными. Их решению посвящено большое количество исследований и разработок, составивших специальный раздел экономико-математических методов под общим названием «Теория управления запасами».

Такие расчеты осуществляются, как правило, при запланированном риске, когда известны вероятность появления и величина возможных потерь и эти потери решено возмещать из текущего дохода.

Вместе с тем, возможно наступление и незапланированных рисков, потери от которых приходиться возмещать любыми имеющимися ресурсами. Для таких случаев также желательно образовывать страховой резервный фонд.

Так как такие фонды исключаются из оборота и не приносят прибыли, то необходимо также оптимизировать их размер.

Найти оптимальный уровень таких резервных фондов достаточно сложно. Единого общепринятого критерия здесь нет.

Так, например, за рубежом при определении требуемого размера страхования резервных фондов исходят из различных критериев. Одни компании формируют страховые фонды в размере 1% от стоимости активов, другие — в размере 1-5% от объема продаж, третьи — 3-5% от годового фонда выплат акционерам и т.п. В Российской федерации, например, разрешено создавать страховые фонды (резервы) за счет себестоимости в размере не более 1% от объема реализованной продукции (работ, услуг).

В любом случае источником возмещения потерь от наступления риска служит прибыль. При создании фондов это накопленная прибыль, в случае отсутствия таких фондов и наступления рисковых событий — недополученная прибыль.

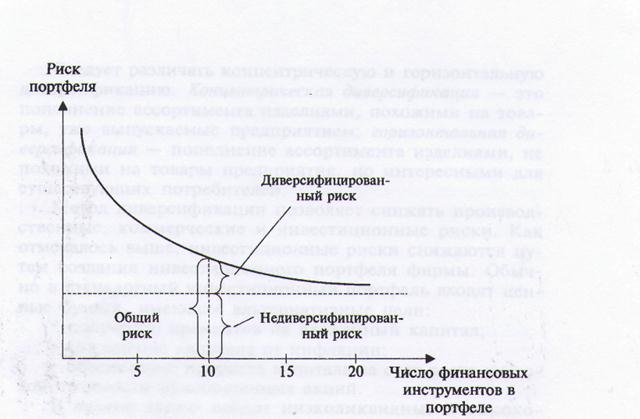

В системе мер, направленных на снижение риска, важная роль принадлежит диверсификации.

Диверсификация представляет собой процесс распределения инвестируемых средств между различными объектами вложения, которые непосредственно не связаны между собой.

Так, например, вкладывая деньги в акции одной компании, инвестор оказывается зависимым от колебаний ее курсовой стоимости. Если он вложит свой капитал в акции нескольких компаний, то эффективность также будет зависеть от курсовых колебаний, но только не каждого курса, а усредненного. Средний же курс, как правило, колеблется меньше, поскольку при понижении курса одной из ценных бумаг курс другой может повыситься (и наоборот) и колебания могут взаимно погаситься.

Примером диверсификации может служить хранение свободных денежных средств в различных банках.

Любое предприятие может рассматриваться как совокупность некоторых активов (материальных и финансовых), находящихся в определенном сочетании.

2014-02-18

2014-02-18 3591

3591