Риск и доходность финансовых активов

Следует различать доход и доходность. Доход – абсолютный показатель, доходность – относительный. В зависимости от вида финансового актива в качестве дохода чаще всего выступают дивиденд, процент, прирост капитализированной стоимости. Доходность актива (d) – это показатель, рассчитываемый соотнесением дохода (D), генерируемого данным финансовым активом, и величины инвестиции (I) в этот актив:

d = D / I. (2.4.1)

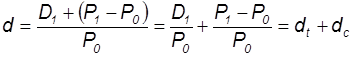

В финансовых расчетах доход, обеспечиваемый каким-либо активом, обычно разделяют на две составляющих: 1) регулярные выплаты владельцу актива, 2) рост стоимости самого актива. Соответственно ожидаемая доходность также будет складываться из двух составляющих – текущей и капитализированной доходности:

(2.4.2)

(2.4.2)

где d – доходность финансового актива; Р0 – цена приобретения финансового актива (в начале рассматриваемого периода); Р1 – цена финансового актива в конце периода (ожидаемая величина); D1 – регулярные выплаты в предстоящем периоде (ожидаемая величина); D1 + (P1 – Р0) – общий доход в предстоящем периоде; dt – текущая доходность (в приложении к акциям она называется также дивидендной); dc – капитализированная доходность.

Таким образом, выбирая для покупки финансовый актив, инвестор должен расставить для себя приоритеты — что важнее, регулярный доход или прирост стоимости актива.

Оценка стоимости облигации выполняется по формуле (2.2.13). Эта же формула может использоваться для оценки доходности облигации. В этом случае Vопд – текущая рыночная цена облигации – известна, а неизвестна величина r. Решение уравнения относительно г определяет доходность данной облигации.

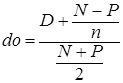

Для приблизительной оценки доходности купонной облигации без права досрочного погашения рассчитывается отношение среднегодового дохода (годовой процент плюс часть разницы между номинальной стоимостью и ценой покупки облигации) к средней величине инвестиции:

(2.4.3)

(2.4.3)

где do — доходность облигации; N — номинал облигации; Р — текущая цена (на момент оценки); D — купонный доход; n — число лет, оставшихся до погашения облигации.

В некоторых отечественных пособиях по финансовому анализу для оценки эффективности инвестирования в облигации рекомендуют ориентироваться на показатель текущей, или дивидендной, доходности, под которым понимается отношение дохода, получаемого ежегодно по купонной ставке, к фактическим затратам на приобретение облигации:

(2.4.4)

(2.4.4)

где dot – текущая доходность облигации; N – номинальная стоимость облигации; P – текущая рыночная стоимость облигации; k – купонная ставка.

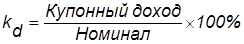

Еще одной характеристикой доходности облигации является показатель купонной доходности, рассчитываемый по следующей формуле:

(2.4.5)

(2.4.5)

Чаще всего этот показатель не рассчитывается, а задается в виде купонной ставки. Значимость этого показателя для оценки доходности облигации невысока.

По аналогии с облигациями формулы, рассмотренные в разделе (2.2), посвященном оценке акций, могут применяться и для оценки значений ожидаемой доходности акций; при этом в соответствующих формулах необходимо лишь заменить теоретическую стоимость V, на рыночную цену Р. Таким образом, дивидендная доходность бессрочной привилегированной акции, равно как и обыкновенной акции с неизменным дивидендом, находится по формуле

, (2.4.6)

, (2.4.6)

где da – доходность акции; D – ожидаемый дивиденд; P – текущая рыночная цена акции.

В формуле (2.5.6) общая доходность акции совпадает с текущей дивидендной доходностью. Эту формулу можно применять, если после покупки акции инвестор не предполагает продать ее в ближайшем будущем.

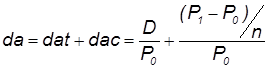

Если инвестор приобретает акцию в спекулятивных целях, намереваясь продать ее через некоторое время, то он может получить некоторые оценки ожидаемых значений общей, дивидендной и капитализированной доходности, пользуясь формулой (2.5.2):

(2.4.7)

(2.4.7)

где da – доходность акции; dat – текущая (дивидендная) доходность акции; dac – капитализированная доходность акции;  – рыночная цена акции на момент принятия решения о покупке;

– рыночная цена акции на момент принятия решения о покупке;  – ожидаемая цена акции на момент ее предполагаемой продажи;

– ожидаемая цена акции на момент ее предполагаемой продажи;  – ожидаемое число лет владения акцией.

– ожидаемое число лет владения акцией.

Оценка ожидаемой доходности конвертируемой привилегированной акции также может быть получена с помощью формулы (2.4.7), в которой в качестве P1 следует использовать ожидаемую конверсионную стоимость акции.

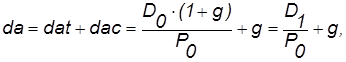

Для оценки значений ожидаемой общей доходности обыкновенных акций с равномерно возрастающими дивидендами можно воспользоваться формулой Гордона (2.2.8):

|

где da – доходность акции; dat – текущая (дивидендная) доходность акции; dac – капитализированная доходность акции;  – последний полученный к моменту оценки дивиденд по акции;

– последний полученный к моменту оценки дивиденд по акции;  – ожидаемый дивиденд;

– ожидаемый дивиденд;  – цена акции на момент оценки;

– цена акции на момент оценки;  – темп прироста дивиденда.

– темп прироста дивиденда.

Из формулы (2.5.8) видно, что ожидаемая капитализированная доходность обыкновенной акции с равномерно возрастающим дивидендом совпадает с темпом прироста дивиденда или с темпом прироста цены акции. Таким образом, показатель g имеет несколько интерпретаций: во-первых, это капитализированная доходность; во-вторых, темп прироста дивиденда; в-третьих, темп прироста цены акции.

2014-02-12

2014-02-12 3276

3276