Основной тенденцией современной мировой экономики является ее глобализация, то есть процесс превращения мирового хозяйства в единый рынок товаров, услуг, капитала, рабочей силы и знаний. В сущности, это более высокая стадия интернационализации, ее дальнейшее развитие. Однако когда мир был единым рынком (да и то за исключением регионов, проводивших политику импортозамещения), лишь для небольшого числа компаний, речь шла об интернационализации. Когда же мир становится единым рынком для десятков тысяч ТНК и к тому же все его регионы открыты для деятельности этого рынка, то можно говорить о новом явлении - глобализации.

Глобализация представляет собой процесс всемирной экономической, политической и культурной интеграции и унификации. Основным следствием этого является мировое разделение труда, миграция в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов.

|

|

|

Глобализация непосредственно влияет на управление внешнеэкономической деятельностью на межгосударственном, государственном, региональном уровнях, а также отдельно взятого предприятия, фирмы.

Процесс глобализации обозначил необходимость решения не только экономических проблем, но и социальных, таких как борьба с бедностью, обеспечение продовольственной безопасности, старение населения, а также вопросов, связанных с охраной окружающей среды, к числу которых, прежде всего, относятся всеобщее потепление, загрязнение окружающей среды, нехватка водных ресурсов.

Также, регулирование важнейших процессов международной экономики в условиях глобализации сосредоточилось в рамках небольшого количества международных организаций (Всемирный банк, Мировой валютный фонд, Организация Объединённых Наций, Всемирная торговая организация), что стало очевидным в конце ХХ столетия.

Одной из основных тенденций глобализации мирового хозяйства является развитие процесса регионализации, проявляющегося в интеграции, усилении взаимозависимости и взаимодействия национальных экономик.

В современной мировой экономике структурно оформились три ведущих региональных торгово-экономических блока, фактически разделившие государства планеты на три крупнейшие зоны перемещения капиталов, услуг и рабочей силы:

-Западноевропейский;

|

|

|

- Североамериканский;

- Азиатско-Тихоокеанский.

«Ключевыми фигурами» этого экономического треугольника являются Европейский союз, США и Япония.

Интеграционные процессы характерны для многих регионов и стран мира. Главной целью интеграционных союзов является – расширение рынков за счет снятия таможенных, валютных и других барьеров, использование преимущества экономики масштаба. Образование интеграционных союзов преследует и внешние политические цели, основная из которых – создание благоприятной внешнеэкономической среды для экономики союза.

Глобализация экономики также в значительной мере связана с феноменом ТНК и операциями, осуществляемыми между их филиалами. Этот сложный и многоплановый процесс Всемирный банк характеризует как «новый регионализм»: формирование макрорегиональных пространств, увеличение социально-экономических коалиций и союзов.

В условиях глобализации деятельность ТНК уже не сводится к простой сумме торгово-финансовых операций, происходит реальное изменение географии промышленного производства. При этом в том или ином регионе используются благоприятные условия и инвестиционный климат. ТНК организовывают спрос и предложение. Через ТНК и связанные с ними транснациональные банки проходят товарные и финансовые потоки, определяющие развитие мирового хозяйства.

Одной из тенденций развития современной экономики является локализация. Централизованное управление экономикой на практике показало свою несостоятельность и тем самым дало толчок для её развития. Локализация предполагает возможность политического самовыражения регионов. Это обусловлено такими факторами как:

- неудовлетворенность возможностью государства реализовывать намеченные программы развития;

- усиление территориального самовыражения в условиях улучшения качества образования, увеличения доли городского населения, развития коммуникаций;

- стремление найти свое место в мире, в котором глобализация уравнивает различия в культурах;

- обострение внутригосударственной конкуренции между регионами, наряду с нежеланием более богатых субъектов делиться своими ресурсами с менее обеспеченными субъектами.

Если глобализация объединяет страны мира, то локализация меняет баланс сил внутри них. Локализация может принимать различные формы, включая замену однопартийной системы многопартийной, повышение степени свободы региональных единиц, вовлечение общественности и неправительственных организаций в процесс управления. При этом глобализация и локализация не являются противоборствующими силами, и нередко усиливают друг друга.

В XXI веке успех экономического развития и способность преодолевать социальные проблемы во многом зависит от того, насколько общество способно адаптироваться к новым мировым реалиям и использовать их в интересах модернизации. Это ставит перед всеми государствами непростую дилемму. Они либо сумеют “вписаться в глобализацию”, либо обречены на отставание и стагнацию. Ускоряя экономическую и социальную динамику одной группы стран, глобализация углубляет мировые диспропорции. Неслучайно поэтому она негативно воспринимается государствами и социальными группами, недостаточно динамичными или недостаточно конкурентоспособными для того, чтобы овладеть новыми технологиями и усвоить новые ценности.

Таким образом, главный вызов глобализации для каждой страны – окажется ли она способной органически подключиться к важнейшим тенденциям мирового развития или нет.

Но главная проблема — в другом: сумеют ли политические элиты преодолеть культурный традиционализм, в полной мере открыть страны для новых идей и ценностей.

Каковы бы ни были причины настороженного отношения политических элит некоторых стран к глобализации, официальная позиция, отражающая умонастроения и интересы правящих в данных странах групп, ставит их перед необходимостью выбора одной их следующих стратегий.

|

|

|

Первая – включение страны в систему мирохозяйственных связей при одновременном отторжении ценностной и культурно-политической сторон глобализации. Такая противоречивая стратегия будет тормозить полноценное подключение страны к глобальным экономическим взаимодействиям, потокам капиталов и технологий, хотя и не перекроет его полностью. По мере того, как какая-либо страна будет вовлекаться в мировые экономические процессы и развивать новые технологии, она неизбежно будет воспринимать свойственные глобализации ценности. Входя в противоречие с интересами влиятельных групп элиты, это может породить напряженность и конфликты в обществе и его правящих слоях.

Вторая – форсированное “вхождение в глобализацию”, что предполагает сравнительно быстрое усвоение ценностей и политических практик глобализации. Подобное развитие событий представляется крайне маловероятным, даже в случае реализации в данной стране либеральной экономической политики.

Третья, наконец, — отторжение от глобализации, сведение экономических связей с окружающим миром к закрытой модели, предполагающей, например, поставки сырья в обмен на высокотехнологичное оборудование, продовольствие и кое-какие потребительские товары. Во внешнеполитическом плане эта стратегия, скорее всего, будет сопряжена с попытками возглавить некий “антиглобалистский фронт” на мировой арене. Подобная полуизоляция неизбежно обернется экономическим застоем и, в конечном итоге, тотальным социально-экономическим провалом, последствия которого сегодня с трудом поддаются оценке.

Какая из этих стратегий будет, в конечном итоге, наиболее популярна предсказать невозможно. Нельзя исключать, что политика ещё не приобщившихся к глобализации стран будет эклектической комбинацией элементов всех стратегий. Но ясно другое. Мировое развитие оставляет все меньше времени для того, чтобы осознать, что полноценное “включение в глобализацию” не имеет альтернативы.

|

|

|

2Понятие валютных отношений и валютной системы. Основные элементы национальной и мировой валютных систем.

Валютная система - это форма организации отношений валютного рынка на национальном или международном уровне. Валютные отношения осуществляются на национальном и международном уровне и всегда организованы в рамках определенной системы экономических отношений — валютной системы.

К элементам валютной системы относятся:

§ средства, используемые как расчетные или платежно-расчетные;

§ органы, осуществляющие валютное регулирование и контроль;

§ условия и механизмы конвертируемости валют;

§ режим определения валютного курса;

§ правила проведения международных расчетов;

§ режим функционирования рынков драгоценных металлов;

§ правила получения и использования кредитных средств в иностранных валютах;

§ механизмы валютных ограничений.

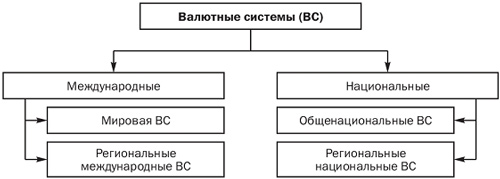

Рис. 8.1. Типы валютных систем

Характеристика отдельных элементов валютной системы представлена в табл. 8.1.

Валютные отношения на национальном уровне охватывают сферу национальной валютной системы. Национальная валютная система - это форма организации валютных отношений в стране, определяемая ее валютным законодательством. Особенности национальной валютной системы определяются степенью развития и специфики экономики, а также внешнеэкономических связей той или иной страны.

Таблица 8.1. Характеристика отдельных элементов валютной системы

| Элемент | Характеристика |

| Средства расчетов и платежей | Четыре типа: § Валюта — общепризнанное средство платежа и расчетов. § Международные денежные единицы — выполняют основные функции денег. Существуют только в безналичной форме. Круг лиц, имеющих счета в данных единицах, ограничен. Ограничен характер использования. § Счетные единицы — используются для стоимостных сопоставлений, выражения совместного бюджета группы государств, определения сальдо межгосударственных требований и обязательств. Выполняют функцию меры стоимости. § Золото — до 1975 г. выступало как официальное резервное и платежное средство |

| Органы, осуществляющие валютное регулирование и контроль | Определяются межгосударственными соглашениями или национальным законодательством: с 1945 г. — МВФ; в России — Центральный банк РФ; в ЕС — Европейский центральный банк |

| Условия и механизмы конвертируемости валют | Два свойства конвертируемости: § Количество и сложность валютных ограничений в стране. § Приемлемость приобретения валюты участниками рынка. Свободно, частично конвертируемые и неконвертируемые валюты. Валюты, широко используемые на международных рынках и накапливаемые центральными банками, называются резервными. или ключевыми |

| Режим определения валютного курса | Валютный курс — цена иностранной валюты в национальных денежных единицах. Функции: § обмен валют в текущих операциях и операциях с движением капитала; § сравнение цен мировых и национальных рынков; § сравнение стоимостных макроэкономических показателей; § переоценка активов в иностранной валюте. Способ определения — рыночный и официальный. Валютная котировка — определение валютного курса одним из способов |

| Валютные ограничения | Условия и пределы осуществления валютных операций, связанные с защитой национальной валюты. Современные способы валютных ограничений включают: § лицензирование приобретения иностранной валюты и проведения валютных операций; § дифференциацию (множественность) валютных курсов и валютных счетов; § количественные и временные ограничения на проведение валютных операций. Валютные ограничения связаны с движением валютных ценностей |

Национальная валютная система включает следующие основные составляющие:

§ национальную денежную единицу (национальная валюта);

§ состав официальных золотовалютных резервов;

§ паритет национальной валюты и механизм формирования валютного курса;

§ условия обратимости национальной валюты;

§ наличие или отсутствие валютных ограничений;

§ порядок осуществления международных расчетов стран;

§ режим национального валютного рынка и рынка золота;

§ национальные органы обслуживания и регламентирующие валютные отношения страны.

С развитием внешнеэкономических связей сформировалась мировая валютная система как форма организации валютных отношений, регулируемых национальным законодательством и межгосударственными соглашениями. Особенности мировой валютной системы и принципы ее построения находятся в тесной зависимости от структуры мирового хозяйства, соотношения сил и интересов ведущих стран. В процессе эволюции мировой валютной системы видоизменялись и совершенствовались се основные элементы:

§ функциональные формы мировых денег (золото, резервные валюты, международные счетные единицы);

§ условия взаимной конвертируемости валют;

§ режимы валютных паритетов и валютных курсов;

§ степень валютного регулирования и объем валютных ограничений;

§ унификация правил использования международных кредитных средств обращения (векселей, чеков) и форм международных расчетов;

§ межгосударственные организации, регулирующие валютно- финансовые отношения (МВФ, МБРР и др.);

§ комплекс международно-договорных и государственных правовых норм, обеспечивающих функционирование валютных инструментов.

Эволюция мировой валютной системы выражается в смене ее основных типов, к которым относятся Парижский, Генуэзский, Бреттон-Вудский, Ямайский, Европейский.

3Роль золота в международных валютных отношениях: новые явления.

Известно, что функцию мировых денег исторически выполняли золото и серебро, а Парижская валютная система закрепила эту функцию только за золотом. После Второй мировой войны США в связи с ростом своего валютно-экономического потенциала развернули борьбу за господство доллара под лозунгом «доллар лучше за золото». 15 августа 1971 г. США наложили «золотое эмбарго» на размен долларов для иностранных центральных банков и тем самым положили начало процесса демонетизации золота, который был официально закреплен в соглашении стран в Кингстоне в январе 1976 г. и ратифицирован необходимым большинством стран в апреле 1978 г. Золото вышло из денежного и валютного обращения и осело в сокровищах, а операции с этим благородным металлом происходят сегодня на особых рынках. Но вопрос относительно роли денег в развитии и функционировании валютной системе остается противоречивым.

Основные изменения роли золота в валютной сфере в конце ХХ ст. — начала ХХІ ст. состоят в такому:

1. Кредитные деньги двинули золото из внутреннего и международного оборота. Золото перестало прямо обмениваться на товары, не устанавливаются золотые цены. Золото также перестало непосредственно обслуживать как средство обращения и платежа экономические связи товаропроизводителей. Но золото сохраняет важную роль в экономическом обращении как чрезвычайные мировые деньги. Участие золота в международных валютных отношениях опосредствуется неразменными кредитными деньгами, и сосредоточенно золото на рынках, где происходит их фактический размен.

2. Функция денег как средства создания сокровищ с выходом золота из обращения приобрела новые черты. Сокровища перестали выполнять функцию стихийного регулятора денежного обращения, так как золото не может автоматически переходить с сокровищ в обращение, и наоборот, в связи с неразменностью кредитных средств. Но эта функция имеет определенные особенности и не является застойной. Ее связь с внутренними и мировыми рынками сохранился, хотя и значительно изменился. Связь частной тезаврации с процессом производства проявляется в преобразовании части капитала в золото с целью сохранения своей реальной ценности в условиях инфляции и валютного кризиса. Официальные золотые запасы, сосредоточенные в центральных банках, финансовых органах государства и международных валютно-финансовых организаций, имеют интернациональное значение как международные активы.

Объем золотого запаса отображает валютно-финансовые позиции страны и служит одним из показателей ее кредитоспособности. Объем государственных и частных сокровищ, которые представляют (свыше 60 тыс. т золота), что равняется добыче золота в западном миру более чем за полвека. Нет ни одного товара, который бы был накоплен в таком объеме, как золото, поэтому золотые запасы тяжело реализовывать без конфликтов. И современное товарное производство не выработало альтернативы золоту в функции сокровищ. Натуральные качества золота - однородность, делимость, прочность, долговечность - наиболее отвечают требованиям, которые относятся к мировым денег.

1. В функции золота как мировых денег также состоялись изменения. Во-первых, тенденция к ограничению международных расчетов золотом завершилась тем, что отпала необходимость прямого (непосредственного) его использование в этой сфере. Хотя при золотом стандарте широко применялись кредитные средства международных расчетов, а золото служило лишь для погашения пассивного сальдо платежного баланса (эту функцию рядом с резервными валютами золото выполняет и сейчас). Во-вторых, золото являются мировыми деньгами, но при этом сохраняет их троякое значение — служит общим покупательным, платежным средством и материализацией общественного богатства. Золото до сих пор является общим товаром мировых денег. За него можно приобрести на рынках золота необходимые валюты, а уже за эти валюты — любой товар и погасить задолженность. В случае кризиса роль золота как чрезвычайных мировых денег возрастает. Валютные кризисы сопровождаются «бегством» от неустойчивых валют к золоту в форме «золотых лихорадок». Страны, которые развиваются, получили 46,5 т золота от МВФ в порядке возвращения их взносов, продали 20 т для погашения внешней задолженности.

Ведь несмотря на юридическую демонетизацию золота, оно продолжает играть важную роль в международных валютно-кредитных отношениях, которая заключается в такому:

1. Государства стараются на определенному равные на случай экономических, политических, военных осложнений поддерживать золотые резервы с учетом их значения. С 1970-середины х лет большинство стран периодически переоценивают золотые резервы по цене, ориентированной на рыночный уровень. Центральные банки берегут свои запасы, а некоторые покупают их на золотых аукционах для пополнения (это преимущественно страны, которые имеют положительное сальдо платежного баланса).

2. Центральные банки используют свои золотые резервы для соглашений «своп», обеспечение международных кредитов (примером являются такие страны, как Италия, Португалия, Уругвай в 1970-середине х лет, и страны, которые развиваются, в 1980-х годах). С целью покрытия дефицита платежного баланса и проплаты внешних долгов они периодически часть золота продают для пополнения валютных резервов (например, Банк Англии, МВФ). В Европейском валютном союзе 20 % официальных золотых запасов стран-членов служили частичным обеспечениям эмиссии экю. Золото сохранено в активах (10-15 %) Европейского центрального банка, который осуществляет эмиссию евро с 1999 г.

3. В противоположность политике демонетизации, которая была закреплена Ямайской валютной системой, ЕВС основанная на частичном использовании золота в операциях между центральными банками и ЕФВС, с 1994 г. — Европейским валютным институтом, с 1998 г. — Европейским центральным банком, 20 % официальных золотых запасов стран — членов ЕВС служит частичным обеспечениям эмиссии экю, а с 1999 г. — евро.

Итак, можно сделать вывод, который и в современных условиях сохраняются определенные качества золота как валютного металла, т.е. золото продолжает выполнять важную роль в валютной сфере чрезвычайных мировых денег.

Сегодня золотой запас существует в трех формах:

· централизованные запасы в казначейских и государственных банках;

· частные накопления физических и юридических лиц (фирм, банков);

· металл используется в областях экономики, например в ювелирном и зубопротезном деле.

4 Валютный курс и факторы, влияющие на его формирование

Одним из важнейших элементов любой валютной системы является валютный курс, который показывает цену валюты одной страны, выраженную в валюте другой страны. Основой валютного курса является валютный паритет – законодательно устанавливаемое соотношение между двумя валютами.

Основная функция валютного курса состоит в том, чтобы служить критерием эффективности внешнеэкономического обмена. Выступая инструментом стоимостных сопоставлений издержек производства на данном предприятии или в стране с мировым уровнем развития, валютный курс показывает, какие товары выгодно производить самим, какие экспортировать, какие импортировать. Таким образом, валютный курс оказывает определённое воздействие на формирование структуры общественного производства и потребления. Существуют три основных режима установления валютных курсов:

- на основе золотых паритетов (при золотом стандарте)

- на основе системы фиксированных курсов валют

- на основе системы плавающих курсов валют

В условиях золотого стандарта был введён твёрдый курс валюты. Он основывался на соотношении золотого содержания денежных единиц, т. е. на золотом паритете. Валюты, привязанные к золоту, соотносились друг с другом по твёрдому валютному курсу. Отклонение валютного курса от паритета было очень незначительным(+ - 1%), в пределах так называемых «золотых точек», определяемых расходами на транспортировку золота за границу.

После отмены золотого стандарта в 30-е гг. произошел распад международной валютной системы на ряд блоков (стерлинговый, долларовый, блок франка и т.д.). Во время второй мировой войны международные расчёты носили клиринговый характер (система безналичных расчётов путём зачёта взаимных требований).

После официального прекращения размена банкнот на золото (1971 г.) фиксированные курсы валют уступили место плавающим. В условиях плавающих валютных курсов валютный курс официально не фиксируется и определяется спросом и предложением валюты. Размер спроса на иностранную валюту зависит от потребностей страны в импорте товаров и услуг, расходов туристов, различного рода платежей, которые обязана производить страна, и т.п. Предложение валюты определяется объёмами экспорта страны, займами, которые она получает, и т.п. Колебание валютных курсов зависит в основном от: 1) реально покупательской способности данной валюты на внутреннем рынке и 2) спроса и предложения национальных валют на международном рынке, которые зависят от состояния торгового баланса, переливов капиталов между странами в результате изменений процентных ставок по кредитам на денежных рынках различных стран.

Валютный курс необходим для:

- взаимного обмена валютами при торговле товарами, услугами, при движении капиталов и кредитов. Экспортер обменивает вырученную иностранную валюту на национальную, так как валюты других стран не могут обращаться в качестве законного и платежного средства на территории данного государства. Импортер обменивает национальную валюту на иностранную для оплаты товаров, купленных за рубежом. Должник приобретает иностранную валюту на национальную для погашения задолженности и выплаты процентов по внешним займам;

- сравнения цен мировых и национальных рынков, а также стоимостных показателей разных стран, выраженных в национальных или иностранных валютах;

-периодической переоценки счетов в иностранной валюте фирм и банков.

Производители и покупатели товаров и услуг с помощью валютного курса сравнивают национальные цены с ценами других стран. В результате сопоставления выявляется степень выгодности развития какого-либо производства в данной стране или инвестиций за рубежом.

Для профессиональных участников валютных отношений просто понятие «валютный курс» не существует. Оно распадается на курс покупателя и курс продавца.

Курс покупателя – это курс, по которому банк- резидент покупает иностранную валюту за национальную, а курс продавца – курс, по которому он продаёт иностранную валюту за национальную.

Разница между курсом продавца и курсом покупателя называется маржей, которая покрывает издержки и формирует прибыль банка по валютным операциям.

Валютные курсы различаются и по видам платёжных документов, которые являются объектом обмена. Различают курс телеграфного перевода, курс чеков, курс банкнот (курс меняльных контор).

Существует понятие «кросс-курс», который представляет собой котировку двух иностранных валют, ни одна из которых не является национальной валютой участника сделки, устанавливающего курс, например курс доллара к иене, установленный немецким банком. В принципе любой курс, полученный расчетным путём из двух валют к третьей, является кросс-курсом. Котировки кросс-курсов на различных национальных валютных рынках могут отличаться друг от друга, что создаёт условия для валютного арбитража, т. е. для операций с целью извлечения прибыли из разницы валютных курсов одной и той же денежной единицы на различных валютных рынках.

Валютные курсы дифференцируются в зависимости от вида валютных сделок. Различают курсы наличных (кассовых) сделок (курс «спот»), при которых валюта поставляется немедленно (в течение двух рабочих дней) и курсы срочных сделок (форвардные), при которых реальная поставка валюты осуществляется через чётко определённый период времени.

Курс-спот – базовый курс валютного рынка. По нему происходит урегулирование текущих торговых и неторговых операций. Форвардный курс устанавливается участником валютной сделки, которая реально будет осуществлена через определённый период времени на фиксированную дату.

2015-01-22

2015-01-22 2101

2101