Специфика формирования корпоративных структур в России заключается в эффективном взаимодействии промышленного и банковского капитала, которое обеспечивает структурную трансформацию экономики. Создание корпоративных структур отвечает государственным интересам и потребностям частного бизнеса. Корпорации позволяют создать благоприятные условия для централизованного управления финансовым ресурсами всех участников.

Особенностью образования корпоративных структур является строительство партнерских отношений между государством и частными компаниями; крупным и мелким бизнесом; организациями и регионами в лице исполнительных органов власти с использованием финансовых технологий концентрации капитала.

Российских финансовые технологии, применяемые корпорациями, позволяют использовать капитал при реализации перспективных инвестиционных и инновационных проектов; проводить реорганизацию экономики для преодоления спада производства и перехода к экономическому росту, а также успешно конкурировать с крупными зарубежными фирмами на национальном и международном финансовых рынках за счет эффективного управления ресурсами, издержками и капиталом.

Участниками корпораций могут быть организации по производству товаров (работ, услуг), банки и иные кредитные учреждения, инвестиционные институты, негосударственные пенсионные фонды, страховые компании.

Особенностью функционирования корпораций является получение льгот и гарантий от органов государственной власти Российской Федерации. Центральный банк РФ может предоставлять льготы банкам - участникам корпораций, например, в виде снижения норм обязательных резервов, понижения границ других обязательных нормативов для повышения их инвестиционной активности.

В процессе создания корпораций, юридические лица должны утвердить Центральную компанию (ЦК). Центральная компания - это инвестиционный институт, устав которого должен определять предмет и цели его деятельности и условия договора о создании группы. Центральная компания выступает от имени участников в отношениях, связанных с формированием и деятельностью корпорации, ведет сводный учет, баланс и отчетность. Законодательство возлагает функцию управления финансами на Центральную компанию. Центральная компания имеет, как правило, статус открытого акционерного общества. Но фактически, Центральная компания лишается права реального управления и контроля над деятельностью корпорации, поскольку имеет большую часть акций и долю уставного капитала и может блокировать невыгодные ей, но отвечающие интересам других участников корпорации, решения. Роль Центральной компании сводится к представительским функциям и получению льгот. В целях укрепления взаимного доверия и устойчивости участников корпорации необходимо обозначить новый статус Центральной компании, ввести обязательное перекрестное владение акциями между всеми участниками.

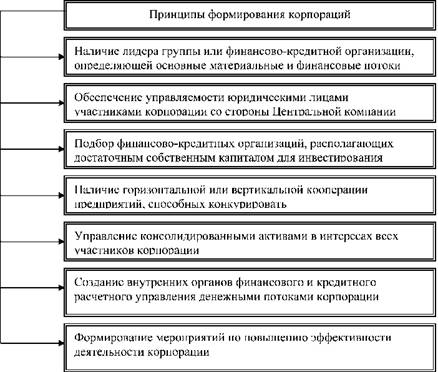

Специфика корпораций в виде холдингов в России основана на следующих принципах их формирования (рис. 3.3.1).

Рис. 3.3.1. Принципы формирования корпораций

Пакет документов, который предоставляется Центральной компанией в регистрационный орган, содержит сведения о целях и задачах корпорации, инвестиционных проектах и программах, ожидаемых экономических и социальных результатах деятельности, а также другие сведения, необходимые для регистрации.

Спецификой регистрации холдингов является то, что регистрацию принимают на основе экспертизы представленных документов полномочным государственным органом. При этом запрашиваются экспертные заключения других организаций, специалистов, органов исполнительной власти субъектов Российской Федерации. Государственная регистрация подтверждается выдачей свидетельства установленного образца.

Особенностью функционирования российских корпораций выступает ее долгосрочная стратегия, которая базируется на разработке и реализации годовых и среднесрочных корпоративных планах финансовой и инвестиционной деятельности участников. Функции корпоративного планирования возлагаются на центральную компанию, которая изучает и определяет будущие денежные потоки корпорации (рис. 3.3.2)

Рис 3.3.2. Основные направления денежных потоков корпораций

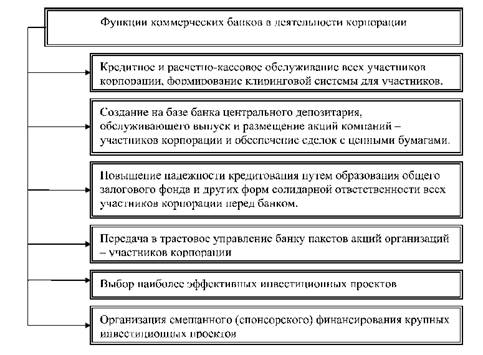

В формировании денежных потоков корпораций особую роль играют банки, которые заинтересованы вкладывать денежные средства не в отдельные организации, а в их объединения, имеющие технологические, организационно-экономические и финансовые взаимосвязи. Роль банка в создании корпорации состоит в расчетно-кассовом обслуживании, выпуске ценных бумаг, кредитовании (рис. 3.3.3).

Рис. 3.3.3. Функции коммерческих банков в деятельности корпораций

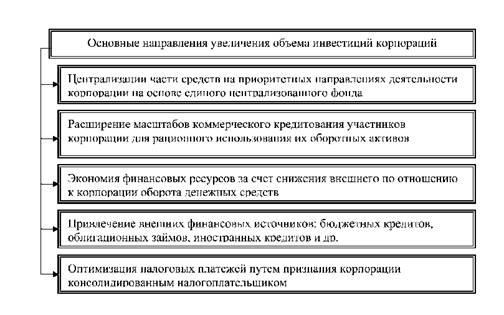

Специфика финансовых отношений, формируемых в корпорациях, заключается также в возможности повышения объема инвестиций за счет: централизации средств, расширения объемов кредитования, экономии денежных средств, привлечения внешних источников и оптимизации налоговых платежей (рис. 3.3.4).

Рис. 3.3.4. Направления увеличения объема инвестиций корпорации

К основным направлениям увеличения объема корпоративных инвестиций можно отнести: создание единого централизованного фонда инвестирования; коммерческое кредитование; экономия средств путем повышения эффективности использования денежных средств; широкое привлечение внешних источников; эффективное налогообложение и др.

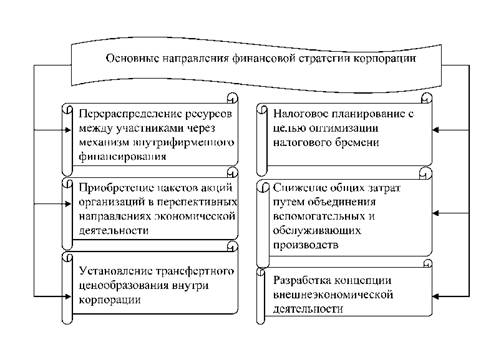

Основными направлениями финансовой стратегии корпорации являются (рис. 3.3.5).

Рис. 3.3.5. Основные направления финансовой стратегии корпорации

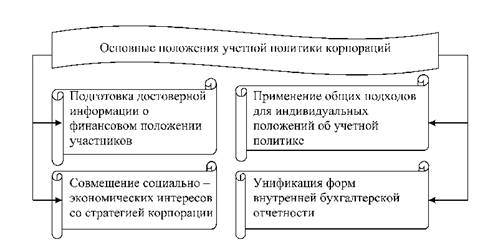

Корпорации составляют консолидированную финансовую отчетность, которая базируется на внутреннем Положении о единой учетной политике. Учетная политика корпоративной группы должна предусматривать: подготовку информации с учетом интересов участников, применение единых подходов и унификацию форм (рис. 3.3.6):

Рис. 3.3.6. Основные положения учетной политики корпораций

По каждому из этих направлений Центральная компания разрабатывает отдельную финансовую стратегию, т.е. долговременный курс финансовой политики, рассчитанный на перспективу и предполагающий решение крупномасштабных задач корпорации. В процессе разработки стратегии прогнозируют основные тенденции развития финансов, формируют концепцию их использования, намечают принципы организации финансовых отношений с государством и партнерами.

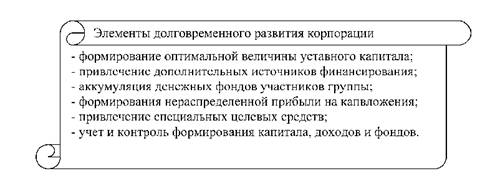

При стратегическом планировании намечаются альтернативные пути развития корпорации. Причем обеспечение долговременного развития корпорации осуществляется в интересах всех ее собственников и предполагает элементы долговременного развития корпорации (рис. 3.3.7):

Рис. 3.3.7. Элементы долговременного развития корпорации

Финансовую стратегию в корпоративных структурах должны осуществлять профессионалы - главные финансовые менеджеры, владеющие всей информацией о финансовой политики корпорации.

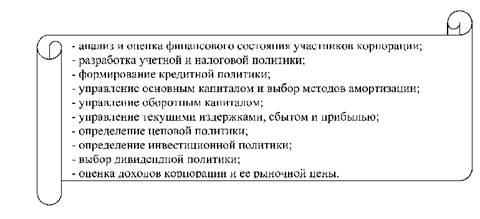

Исходя из принятой стратегии, определяют конкретные цели и задачи производственной и финансовой деятельности и принимают решения. Направления разработки финансовой стратегии корпорации (рис. 3.3.8):

Рис. 3.3.8. Направления разработки финансовой стратегии корпорации

Контроль над корпорацией всегда остается в компетенции общего собрания акционеров. Он выбирает Совет директоров и Правление АО, которые нанимают менеджеров. Исполнительный орган АО может быть заменен, например, путем присоединения к другой компании посредством покупки контрольного пакета акций.

4. Корпоративная финансовая политика

Финансовая политика - это форма реализации финансовой философии и финансовой стратегии компании в разрезе приоритетных зон финансового стратегического развития.

Главной целью финансовой политики является построение эффективной системы управления финансами. Разработка финансовой политики компании должна быть подчинена как стратегическим, так и тактическим целям. Стратегическими целями финансовой политики являются:

* максимизация прибыли,

* оптимизация структуры и минимизация цены источников финансирования,

* максимизация доходов от размещения средств в активы,

* повышение инвестиционной привлекательности компании,

* повышение эффективности управления кредиторской и дебиторской задолженностью компании,

* обеспечение финансовой безопасности,

* оптимизация инвестиционных вложений.

Финансовая политика содержит в себе путь реализации финансовой стратегии, выбранный из альтернативных способов действий, с целью достижения главной финансовой цели. Направления финансовой политики выстраиваются в рамках каждой приоритетной зоны финансового стратегического развития и отдельных ее областей.

Далее происходит набор всевозможных альтернативных действий по достижению стратегических целей, исходя из модели стратегической финансовой позиции компании и избранного вида финансовой политики. Чем больше будет таких альтернатив, в том числе и нестандартных, тем больше вероятности нахождения оптимального способа реализации намеченных направлений.

После формирования расширенного набора альтернатив происходит их оценка с помощью теорий игр, управления запасами, линейного программирования, имитационного моделирования, платежной матрицы, экспертных оценок, построения дерева решений, анализа чувствительности или анализа сценариев. В качестве критериев могут выступать уровень прибыльности активов, уровень снижения себестоимости производственной продукции, темп увеличения финансовых ресурсов компании, темп увеличения отдачи инвестиционных вложений и т.д. Далее альтернативы ранжируются и выбираются оптимальные варианты. Данные вопросы рассматриваются в темах 3-8.

Основные результаты стратегического финансового выбора компании - цели, контрольные нормативы финансовой деятельности, финансовая политика, направления реализации финансовой политики - фиксируются в программе финансового развития в разрезе приоритетных зон и составляющих их областей стратегического развития компании. В программе устанавливаются сроки реализации намеченных мероприятий и лица, ответственные за их выполнение.

Вопросы

1.

Система организационного обеспечения финансового управления представляет собой взаимосвязанную сеть внутренних структурных подразделений и служб организации, обеспечивающих разработку и принятие финансовых и инвестиционных решений и отвечающих за их результаты.

Организационное обеспечение системы управления финансами имеет смысл интегрировать с общей организационной структурой управления. Она может включать следующие сопряженные звенья:

- центр управления производственной деятельностью;

- центр управления сбытовой деятельностью;

- центр управления инвестиционной деятельностью;

- центр управления финансовой деятельностью.

Принципы формирования организационной системы управления (менеджмента) предусматривают создание центров управления по двум ключевым признакам:

- иерархическое построение предполагает выделение различных его уровней;

- функциональное построение базируется на разделении центров управления по функциям и видам деятельности.

Поскольку система управления финансами является составной частью менеджмента, ее организационное обеспечение интегрируется с общей структурой управления.

Зарубежный и отечественный опыт показывают, что наиболее эффективно организационная система финансового менеджмента используется при функциональном построении центров управления организации. Это связано с тем, что финансовый менеджмент по своему содержанию является функциональной системой управления.

Многообразие функций, выполняемых финансовыми службами организаций, можно разделить на две большие группы:

- управление денежными потоками;

- учет и контроль за финансовой деятельностью.

……………………………………………………………………

Органы управления корпоративных объединений определяются их уставом. Высшим органом ООО и ЗАО является общее собрание акционеров. Для текущего руководства создается исполнительный орган (коллегиональный или единоличный в форме правления, дирекции или в лице генерального директора, директора).

Аппарат управления картелей, синдикатов, пулов, трестов, холдингов, концернов, финансовых групп в большинстве случаев формируется в виде двух основных органов: Совета директоров, осуществляющего стратегическое управление и исполнительного органа – президента и вице - президентов, осуществляющих оперативное управление с помощью специальных органов. Совет директоров особое внимание уделяет вопросам обеспечения требуемой нормы дивидендов на акционерный и прибыли на инвестируемый капитал, формирует стратегические цели корпорации.

В основных корпоративных объединениях владельцы капиталов влияют на экономическую политику через Совет директоров, а непосредственное управление осуществляется наемными сотрудниками: президентами, вице – президентами, генеральными директорами и менеджерами по видам управления.

Таким образом, функции владения и управления разделены, что способствует осуществлению подбора в аппарат управления более квалифицированного и компетентно в вопросах управления персонала.

Особенности и многообразие видов структур корпоративных объединений отражаются на применяемых в них методах управления, распределении полномочий между подсистемами управления различных уровней организационного построения корпорации. в большинстве крупных по масштабам корпораций управление осуществляется по сформированным на рассматриваемый период целям корпорации и задачам, вытекающим из основных целей13.

В технологии корпоративного управления применяются две основные различающиеся иерархией структуры управления:

- высокоцентрализованная вертикальная функциональная структура;

- децентрализованная (дивизиональная) структура с высокой координацией горизонтальных связей между подразделениями одного уровня.

Высокоцентрализованная вертикальная функциональная корпоративная структура организационно строится в соответствии с основными функциями управления корпорацией и предусматривает централизованное управление производством, маркетингом, снабжением, финансами, научно - исследовательскими разработками, опытно – конструкторскими разработками.

Специализация управления по каждой из функций повышает уровень координации действий внутри отдельного сектора управления, минимизирует затраты по контролю выполнения данной функции, позволяет быстро принимать решения внутри данного сектора. Однако если в средних по масштабу корпорациях эта структура управления достаточно хорошо функционирует, то в крупных корпорациях управление сталкивается с серьезными трудностями в осуществлении коммуникаций и координации действий. Причиной этих трудностей являются медленное получение информации от низовых звеньев структуры и соответственно медленная скорость реагирования на изменения внешней среды и состояния низовых звеньев, недостаточная инициатива низовых звеньев структуры ввиду неудовлетворительного делегирования им полномочий на принятие решений. Это затрудняет своевременное внедрение новых продуктов в производство, ограничивает возможности быстрой реализации нововведений в организацию работы, освоение новых сегментов рынка.

Ввиду быстрых изменений в функционировании рынка в последние десятилетия западные крупные корпорации переходят к децентрализованной структуре управления, повышению координации между горизонтальными звеньями этой структуры.

В основу горизонтальных связей положены экономические отношения между подразделениями одного горизонтального уровня: внутрифирменное ценообразование (устанавливаются цены на продукцию и услуги каждого подразделения), хозрасчетные отношения, внедряются методы экономического стимулирования активности подразделений и отдельных работников, проводится обучение работников способам реализации их активной позиции для улучшения качества продукции, повышения производительности труда, обучение методам принятия рациональных решений.

При переходе к децентрализованной структуре управления корпорацией происходит существенное изменение функций верхнего уровня управления корпорацией, главной задачей которого становится стратегическое планирование, которое осуществляется по сформированным руководством корпорации целям.

2.

ИНФОРМАЦИОННОЕ ОБЕСПЕЧЕНИЕ — предоставление информации, необходимой для осуществления какой-л. деятельности, оценки состояния чего-л., совершенствования чего-л., предупреждения нежелательных (опасных) ситуаций и др. Основными требованиями, предъявляемыми к И. о., являются: полнота, достоверность, адресность, оперативность предоставления информации. В процессе обмена информацией можно выделить 4 основных компонента: отправитель — лицо, генерирующее идеи или осуществляющее поиск информации и передающее ее; сообщение; канал — средство передачи информации; получатель — лицо, которому адресована информация. Искажение смысла или даже полная его утрата могут произойти на каждом этапе. Чтобы этого не допустить, используется принцип обратной связи. При наличии обратной связи отправитель и получатель меняются коммуникативными ролями.

Требования к информации. Информация, полученная при испытаниях на надежность в условиях эксплуатации имеет ряд специфических особенностей по сравнению с полученной в лабораторных испытаниях. Эти особенности вызваны изменениями во времени внешних воздействий, случайными моментами включений и отключений АСУ ТП в целом, ее подсистем и отдельных средств (например, из-за отказов технологического оборудования или согласно регламенту ведения технологического процесса). Эксплуатационный персонал не всегда сразу правильно определяет причину и место отказа или недостаточно качественно проводит ремонт.

Основными требованиями, предъявляемыми к информации об эксплуатационной надежности, являются достоверность, полнота и оперативность.

Достоверность информации заключается в требовании к объективности всех сообщаемых сведений и обеспечивается как ответственностью и компетенцией лиц, ведущих сбор данных, так и системой контроля за сбором этих сведений. В первую очередь, достоверность достигается точным учетом всех отказов независимо от причины возникновения, последствий и времени восстановления.

Полнота информации заключается в том, чтобы получаемая информация как по числу испытываемых систем и длительности испытаний, так и по объему сведений об условиях работы, причине отказа, способах восстановления была достаточно для решения поставленных задач. В то же время объем сведений должен быть согласован с их дальнейшим использованием – в них не должно быть ничего лишнего. Такие задачи, как определение свойств потоков отказов или расчет количества запасных частей, требуют больше статистических данных, чем, например оценка показателей безотказности.

Оперативность информации необходима для скорейшего принятия мер по воздействию на процесс разработки и изготовления систем и их компонентов. Информацию, полученную при эксплуатации, можно рассматривать как обратную связь в системе управления надежностью. Как известно из теории автоматического регулирования, запаздывание в цепи обратной связи приводит к ухудшению качества функционирования системы регулирования, поэтому важно наладить оперативный сбор и обработку информации.

К плановым источникам относятся все типы планов, которые разрабатываются на предприятии (перспективные, текущие, оперативные, хозрасчетные, задания, технологические карты), а также нормативные материалы, сметы, ценники, проектные задания и др.

Источники информации учетного характера - это все данные, которые содержат документы бухгалтерского, статистического и оперативного учета, а также все виды отчетности, первичная учетная документация.

Ведущая роль в информационном обеспечении анализа принадлежит бухгалтерскому учету и отчетности, где наиболее полно отражаются хозяйственные явления, процессы, их результаты. Своевременный и полный анализ данных, которые имеются в учетных документах (первичных и сводных) и отчетности, обеспечивает принятие необходимых мер, направленных на улучшение выполнения планов, достижение лучших результатов хозяйствования.

Данные статистического учета, в которых содержится количественная характеристика массовых явлений и процессов, используются для углубленного изучения и осмысления взаимосвязей, выявления экономических закономерностей.

Оперативный учет и отчетность способствуют более оперативному по сравнению со статистикой или бухгалтерским учетом обеспечению анализа необходимыми данными (например, о производстве и отгрузке продукции, о состоянии производственных запасов) и тем самым создают условия для повышения эффективности аналитических исследований.

Учетным документом, согласно нашей классификации, является и экономический паспорт предприятия, где накапливаются данные о результатах хозяйственной деятельности за несколько лет. Значительная детализация показателей, которые содержатся в паспорте, позволяет провести многочисленные исследования динамики, выявить тенденции и закономерности развития экономики предприятия.

С расширением компьютерной техники появились и новые машинные источники информации. К ним относятся данные, которые содержатся в оперативной памяти ПЭВМ, на гибких дисках, а также выдаются в виде разнообразных машинограмм.

К внеучетным источникам информации относятся документы, которые регулируют хозяйственную деятельность, а так же данные, которые не относятся к перечисленным ранее. В их число входят следующие документы:

1. Официальные документы, которыми обязан пользоваться субъект хозяйствования в своей деятельности: законы государства, указы президента, постановления правительства и местных органов власти, приказы вышестоящих органов управления, акты ревизий и проверок, приказы и распоряжения руководителей предприятия.

2. Хозяйственно-правовые документы: договора, соглашения, решения арбитража и судебных органов, рекламации.

3. Решения общих собраний коллектива, совета трудового коллектива предприятия в целом или отдельных ее подотделов.

4. Материалы изучения передового опыта, полученные из разных источников информации (Интернет, радио, телевидение, газеты и т.д.).

5. Техническая и технологическая документация.

6. Материалы специальных обследований состояния производства на отдельных рабочих местах (хронометраж, фотография и т.п.).

7. Устная информация, которая получена во время встреч с членами своего коллектива или представителями других предприятий.

По отношению к объекту исследования информация бывает внутренней и внешней. Система внутренней информации - это данные статистического, бухгалтерского, оперативного учета и отчетности, плановые данные, нормативные данные, разработанные на предприятии и т.д. Система внешней информации - это данные статистических сборников, периодических и специальных изданий, конференций, деловых встреч, официальные, хозяйственно-правовые документы и т.д.

По отношению к предмету исследования информация делится на основную и вспомогательную, необходимую для более полной характеристики изучаемой предметной области.

По периодичности поступления аналитическая информация подразделяется на регулярную и эпизодическую. К источникам регулярной информации относятся плановые и учетные данные. Эпизодическая информация формируется по мере необходимости, например сведения о новом конкуренте.

Регулярная информация в свою очередь классифицируется на постоянную, сохраняющую свое значение Длительное время (коды, шифры, план счетов бухгалтерского учета и др.), условно-постоянную, сохраняющую свое значение в течение определенного периода времени (показатели плана, нормативы) и переменную, характеризующую частую сменяемость событий (отчетные данные о состоянии анализируемого объекта на определенную дату).

По отношению к процессу обработки информацию можно отнести к первичной (данные первичного учета, инвентаризаций, обследований) и вторичной, прошедшей определенную стадию обработки и преобразований (отчетность, конъюнктурные обзоры и т.д.).

3.

| Группа пользователей | Наиболее общие вопросы, ответы на которые должны быть получены в результате анализа |

| Инвесторы (собственники) | Какова доходность инвестиций в данный бизнес в абсолютном выражении и в сравнении с другими вариантами? Какова надежность вложений? Следует увеличивать инвестиции или наоборот выводить средства? |

| Кредиторы | Предоставляется ли достаточное обеспечение по займам? Достаточно ли высока и стабильна доходность компании, в том числе и по денежному потоку, чтобы осуществлять необходимые платежи кредиторам? |

| Поставщики | В состоянии ли компания оплатить приобретенные товары и услуги? Каковы ее перспективы как потребителя? |

| Покупатели | Может ли компания обеспечить поставку товаров в достаточном количестве и в определенные сроки? Каковы возможности последующего гарантийного обслуживания? |

| Работники компании | Располагает ли компания достаточными средствами для своевременной выплаты достойной заработной платы? Способна ли компания поддерживать или даже наращивать объемы деятельности? Как эта возможная динамика может повлиять на благосостояние работников? |

| Государствен-ные органы | Прогнозирование объемов налоговых поступлений, обоснование макроэкономических решений по регулированию экономики. |

| Общество в целом | Оценка участия в обеспечении занятости и решении социальных задач. Оценка вредного воздействия на окружающую среду и возможностей его уменьшения. Необходимая для таких оценок информация пока в финансовой отчетности системно не отражается. |

Основу информационного обеспечения составляет информационная база, в

состав которой входят пять укрупненных блоков.

Первый блок включает в себя законы, постановления и другие нормативные

акты, положения и документы, определяющие правовую основу финансовых

институтов, рынка ценных бумаг.

Во второй блок входят нормативные документы государственных органов

(Министерства финансов РФ, Банка России и др.), международных организаций и

различных финансовых институтов, содержащие требования, рекомендации и

количественные нормативы в области финансов к участникам рынка (положение о

выплате дивидендов по акциям и процентов по облигациям, сообщения Минфина РФ о

различных процентных ставках и т. п.).

Третий блок включает бухгалтерскую отчетность, которая является наиболее

информативным и надежным источником, характеризующим имущественное и финансовое

положение предприятия.

Четвертый блок включает сведения финансового характера, публикуемые

органами государственной статистики, биржами и специализированными

информационными агентствами. Стоит отметить, что этот раздел информационного

обеспечения пока еще недостаточно развит в России, хотя, по опыту развитых

стран, именно он является наиболее существенным для принятия решений в области

управления финансами.

Пятый блок содержит сведения, не имеющие непосредственного отношения к

информации финансового характера или генерируемые вне какой-либо устойчивой

информационной системы (например, официальная статистика, имеющая

общеэкономическую направленность, данные аудиторских компаний, данные,

публикуемые в различных средствах массовой информации, неофициальные данные и

т. п.).

По аналитическим возможностям рассмотренные источники информации можно

разделить на две большие группы:

1) характеризующие собственное имущественное и финансовое положение

предприятия;

2) характеризующие окружающую среду (прежде всего рынок ценных бумаг).

Основу первой группы составляет бухгалтерская отчетность, основу второй

группы - статистическая финансовая информация.

4.состав бух отчетности корпорации. содержание основных отделов

Бухгалтерский учет дает информацию необходимую для управления предприятием, предупреждая негативные явления в ходе осуществления хозяйственной деятельности, для контроля за состоянием активов, капитала и обязательств хозяйствующего субъекта, анализа финансового состояния. Связь между учетом и отчетностью устанавливается лишь тогда, когда получаемые в учете итоговые данные вливаются в соответствующие отчетные формы в виде показателей. Составление отчетности - завершающий этап учета, информация о которой должна быть представлена за конкретный промежуток времени.

Целью бухгалтерского учета и финансовой отчетности является обеспечение заинтересованных лиц полной и достоверной информацией о финансовом положении, результатах деятельности и изменениях в финансовом положении индивидуальных предпринимателей и организаций.

Финансовая отчетность представляет собой информацию о финансовом положении, результатах деятельности и изменениях в финансовом положении индивидуального предпринимателя или организации.

В соответствии с Законом Республики Казахстан «О бухгалтерском учете и финансовой отчетности» от 28.02.2007 года, финансовая отчетность, за исключением отчетности государственных учреждений включает в себя:

2) отчет о прибылях и убытках;

3) отчет о движении денежных средств;

4) отчет об изменениях в капитале;

5) пояснительную записку.

Финансовая отчетность - это единая система данных об имущественном и финансовом положении организации и о финансовых результатах ее деятельности, изменениях в финансовом положении организаций за отчетный период (месяц, квартал, год).

2015-05-23

2015-05-23 4445

4445