Задача анализа ликвидности баланса в ходе анализа финансового состояния предприятия возникает в связи с необходимостью оценивать кредитоспособность предприятия, т.е. его способность своевременно и полностью рассчитываться по всем своим обязательствам, так как ликвидность — это способность предприятия оплатить свои краткосрочные обязательства, реализуя свои текущие активы.

Ликвидность баланса определяется как степень покрытия обязательств предпринимательской организации ее активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения активов в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в денежные средства, тем выше их ликвидность. Предприятие, оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем предприятие, оборотный капитал которого состоит преимущественно из запасов.

|

|

|

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Все активы предприятия в зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, можно условно подразделить на следующие группы.

1. Наиболее ликвидные активы (A1) — суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно. В эту группу включают также краткосрочные финансовые вложения.

2. Быстрореализуемые активы (А2) — активы, для обращения которых в наличные средства требуется определенное время. В эту группу можно включить дебиторскую задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы.

3. Медленно реализуемые активы (А3) — наименее ликвидные активы — запасы, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, налог на добавленную стоимость по приобретенным ценностям. При этом статья «Расходы будущих периодов»[1] не включается в эту группу.

4. Труднореализуемые активы (А4) — активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени. В эту группу включаются статьи раздела I актива баланса «Внеоборотные активы».

|

|

|

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия. Текущие активы более ликвидные, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П1) — кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) — краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

При определении I и II групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные обязательства (П3) — долгосрочные заемные кредиты и прочие долгосрочные пассивы — статьи раздела IV баланса «Долгосрочные обязательства».

4. Постоянные пассивы (П4) — статьи раздела III «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов».

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.

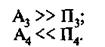

Баланс считается абсолютно ликвидным, если выполняются следующие условия:

Баланс считается абсолютно ликвидным, если выполняются следующие условия:

Если выполняются первые три неравенства, т.е. оборотные активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Предварительный анализ ликвидности баланса предприятия удобнее проводить с помощью таблицы. В графы этой таблицы записываются данные на начало и на конец отчетного периода по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода. Таким образом, с помощью этой таблицы можно выявить рассогласование по срокам активов и пассивов, получить общее представление о ликвидности и платежеспособности анализируемого предприятия.

2015-10-13

2015-10-13 2777

2777