Формы кредита — это разновидности кредита, вытекающие из сущности кредитных отношений.

Классификация кредита осуществляется по таким базовым признакам, как характер ссуженной стоимости, категории кредиторов и заемщиков, по форме предоставления, направлениям потребностей заемщиков.

Формы кредита по характеру ссуженной стоимости

По характеру ссуженной стоимости кредит делится на три формы:

Товарная форма кредита исторически предшествует денежной форме. В данной форме кредита товары передаются взаймы. При этом товары, являющиеся объектом кредита, обеспечивают его возврат. Товары используются в экономическом обороте, а погашаются чаще всего деньгами. Товары переходят в собственность заемщика лишь после погашения кредита и уплаты процентов.

Первыми кредиторами были субъекты, которые обладали излишками предметов потребления. В настоящее время товарная форма кредита применяется при продаже товаров в рассрочку, лизинге и прокате и зачастую сопровождается денежной формой.

Денежная форма кредита - классическая форма кредита, означающая, что взаймы предоставляются временно свободные денежные средства.Денежная форма является наиболее типичной ввиду того, что деньги являются всеобщим эквивалентом при обмене товарных стоимостей, универсальным средством обращения и платежа. Данная форма кредита во многом зависит от ситуации в экономике, уровня инфляции, безработицы и т.д. Данная форма кредита используется как государством, так и физическими лицами как внутри страны, так и во внешнеэкономическом обороте.

Смешанная (товарно-денежная) форма кредита. В этом случае кредит предоставляется в форме товара, а возвращается деньгами или наоборот.Широко распространен в развивающихся странах, когда заемные средства на международном уровне возвращаются посредством товарных поставок.

Банковский кредит

При данной форме кредита используется лишь денежный капитал. Данный кредит предоставляется исключительно финансово-кредитными учреждениями, имеющими лицензию ЦБ РФ на ведение такого вида операций. Сфера применения этого кредита значительно шире коммерческого.

Банковская форма кредита имеет следующие особенности:

банк, как правило, оперирует не столько своим капиталом, сколько привлеченными ресурсами;

банк ссужает незанятый капитал;

банк ссужает не просто денежные средства, а деньги как капитал.

В качестве цены за пользование банковскими кредитами выступает ссудный процент, определяемый на взаимовыгодной основе между субъектами кредитных отношений и фиксируемый в кредитном договоре.

Коммерческий кредит означает, что кредитором является не кредитная организация, а кредит предоставляется в ходе торговой сделки, поэтому его называют еше и торговым. Кредит может предоставить любой субъект, имеющий в своем распоряжении временно свободные денежные средства.

Коммерческий кредит — одна из первых форм кредитных отношений в экономике, породившая вексельное обращение и тем самым активно способствовавшая развитию безналичного денежного оборота, находя практическое выражение финансово-хозяйственных отношений между юридическими лицами в форме реализации продукции или услуге отсрочкой платежа. Основная цель этой формы кредита — ускорение процесса реализации товаров и, следовательно, извлечение заложенной в них прибыли.

Инструментом коммерческого кредита традиционно является вексель, выражающий финансовые обязательства заемщика по отношению к кредитору. Наибольшее распространение получили две формы векселя — простой вексель, содержащий прямое обязательство заемщика на выплату установленной суммы непосредственно кредитору, и переводной (тратта), представляющий письменный приказ заемщику со стороны кредитора о выплате установленной суммы третьему лицу либо предъявителю векселя. В современных условиях функции векселя часто принимает на себя стандартный договор между поставщиком и потребителем, регламентирующий порядок оплаты реализуемой продукции на условиях коммерческого кредита. Коммерческий кредит принципиально отличается от банковского:

в роли кредитора выступают не специализированные кредитно-финансовые организации, а любые юридические лица, связанные с производством либо реализацией товаров или услуг;

предоставляется исключительно в товарной форме;

ссудный капитал интегрирован с промышленным или торговым, что в современных условиях нашло практическое выражение в создании финансовых компаний, холдингов и других аналогичных структур, включающих в себя предприятия различной специализации и направлений деятельности;

средняя стоимость коммерческого кредита всегда ниже средней ставки банковского процента на данный период времени;

при юридическом оформлении сделки между кредитором и заемщиком плата за этот кредит включается в цену товара, а не определяется специально, например, через фиксированный процент от базовой суммы.

В зарубежной практике коммерческий кредит получил исключительно широкое распространение. Например, в Италии до 85% от суммы сделок в оптовой торговле осуществляется на условиях коммерческого кредита, причем средний срок по нему составляет около 60 дней, что существенно превышает срок фактической реализации товаров непосредственным потребителям. В России эта форма кредитования до последнего времени была ограничена сферой обращения. В других отраслях се распространению объективно препятствовали такие факторы, как высокие темпы инфляции, кризис неплатежей, ненадежность партнерских связей, недостатки конкретного права.

В современных условиях на практике применяются в основном три разновидности коммерческого кредита:

кредите фиксированным сроком погашения;

кредит с возвратом лишь после фактической реализации заемщиком поставленных в рассрочку товаров;

кредитование по открытому счету, когда поставка следующей партии товаров на условиях коммерческого кредита осуществляется до момента погашения задолженности по предыдущей поставке.

Основной признак — участие государства или местных органов власти различных уровней. Государственный кредит предоставляется за счет бюджетных средств.

Осуществляя функции кредитора, государство через центральный банк производит кредитование:

конкретных отраслей или регионов, испытывающих особую потребность в финансовых ресурсах, если возможности бюджетного финансирования уже исчерпаны, а ссуды коммерческих банков не могут быть привлечены вследствие действия факторов конъюнктурного характера;

коммерческих банков в процессе аукционной или прямой продажи кредитных ресурсов на рынке межбанковских кредитов;

целевых программ международных отношений.

Государство выступает в роли заемщика в процессе размещения государственных займов или при осуществлении операций на рынке государственных краткосрочных ценных бумаг. Основной формой кредитных отношений при государственном кредите являются такие отношения, при которых государство выступает заемщиком средств. Следует отметить, что в условиях переходного периода он должен использоваться не только в качестве источника привлечения финансовых ресурсов, но и эффективного инструмента централизованного кредитного регулирования экономики.

Международный кредит - совокупность кредитных отношений, функционирующих на международном уровне, непосредственными участниками которых являются государство и международные финансовые институты (МВФ, МБРР и др.). Отличительным признаком является принадлежность одного из участников кредитных отношений к другой стране.

В отношениях с участием государств в целом и международных институтов кредит всегда выступает в денежной форме, во внешнеторговой деятельности — также и в товарной (как разновидность коммерческого кредита импортеру). Классифицируется по нескольким базовым признакам:

по характеру кредитов — межгосударственный, частный;

по форме — государственный, банковский, коммерческий;

по месту в системе внешней торговли — кредитование экспорта, кредитование импорта.

Характерным признаком международного кредита выступает его дополнительная правовая или экономическая защищенность в форме частного страхования и государственных гарантий.

При смене режимов новые власти не всегда признают обязательства своих предшественников. Дня содействия государствам и коммерческим кредиторам в решении данной проблемы созданы клубы международных кредиторов: Парижский клуб объединяет государства-кредиторы, в Лондонский клуб входят международные коммерческие кредиторы.

Гражданская форма кредита

Гражданская форма кредита (частная, личная, ростовщическая). Данная форма кредита была первой в истории кредита и существовала в товарной форме, затем получила развитие и в денежной форме. Она носит ростовщический характер. Этот кредит реализуется путем выдачи ссуд физическими лицами, а также хозяйствующими субъектами, не имеющими соответствующей лицензии от центрального банка. Характеризуется сверхвысокими ставками ссудного процента и зачастую криминальными методами взыскания с неплательщика.

Данная форма кредита может носить и дружеский характер. Он основан на взаимном доверии и не сопровождается заключением договора. Используются долговые расписки, имеющие нотариальные удостоверения.

Потребительский и производственный кредит

Производственный кредит предоставляется на предпринимательские цели: расширение объема производства, работ, услуг, активов. Производственный кредит напрямую воздействует на увеличение предложения товаров, работ, услуг, активов, факторов производства, повышение уровня жизни населения.

Потребительский кредит. Характерной чертой потребительского кредита являются отношения как денежного, так и товарного капитала, причем потенциальными заемщиками выступают физические лица.

В отличие от производственной формы этот кредит используется населением на цели потребления, он не направлен на создание новой стоимости.

В роли кредитора могут выступать как специализированные кредитные организации, так и любые юридические лица, осуществляющие реализацию товаров или услуг. В денежной форме потребительский кредит предоставляется как банковская ссуда физическому лицу для приобретения недвижимости, оплаты дорогостоящего лечения и т.п., в товарной — в процессе розничной продажи товаров с отсрочкой платежа. В России этот вид кредита только получает распространение, ограниченно используется при кредитовании под залог недвижимости (чаще всего — жилья). В зарубежной же практике потребительский кредит охватывает все слои трудоспособного населения, в основном через различные системы кредитных карточек.

Другие формы кредита

Кроме того, кредит можно классифицировать и по другим признакам. Так, имеется финансовая форма кредита, прямая и косвенная, явная и скрытая, основная и дополнительная, развитая и неразвитая.

Финансовый кредит используется для проведения операций с финансовыми активами: ценными бумагами, валютой, различными инструментами рынка ссудных капиталов. Он способствует удовлетворению спроса на спекулятивный капитал.

Прямая форма кредита отражает непосредственную выдачу ссуды се пользователю без посредников.

Косвенная форма кредита предусматривает взятие ссуды для кредитования других субъектов. Обычно используется при кредитовании покупки сельскохозяйственных продуктов.

Под явной формой кредита понимается кредит с заранее оговоренной целью. К новым формам кредита относятся лизинговый кредит и ряд других.

Основная форма кредита - это денежный кредит, в то время как товарный кредит является дополнительной его формой.

Развитая и неразвитая формы кредита характеризуют степень его развития. К неразвитой форме кредита можно отнести ломбардный кредит.

Рассмотрев формы кредита, можно проанализировать и их виды.

Виды кредита

В результате взаимоотношений кредитора и заемщика можно выделить шесть самостоятельных общих форм кредита.

Банковский кредит - одна из наиболее распространенных форм кредитных отношений в экономике, объектом сделки выступают денежные средства. Операции осуществляются специализированными кредитными организациями, которые имеют лицензию от центрального банка. Банк оперирует не столько своим капиталом, сколько заемными ресурсами. Он распоряжается незанятыми капиталами, временно свободными денежными средствами, размещенными на банковских счетах. Банк предоставляет кредит на платной основе (ссуженная стоимость выступает как капитал: деньги приносят прибыль заемщику, которой должно быть достаточно по крайней мере для уплаты ссудного процента). В роли заемщика выступают юридические и физические лица, заключающие с кредитным учреждением соответствующий договор. Ставка банковского процента определяется по соглашению сторон с учетом ставки рефинансирования, стоимости кредитных ресурсов и условий кредитования.

По срокам исполнения кредиты подразделяются на:

онкольные — кредит подлежит погашению в фиксированный срок после уведомления кредитора, в настоящее время используется достаточно редко;

краткосрочные кредиты предоставляются на восполнение временного недостатка собственных оборотных средств (обычно до одного года). Краткосрочные кредиты наиболее активно используются на фондовом рынке, в торговле и сфере услуг, в режиме межбанковского кредитования. В отечественной банковской практике такие кредиты являются наиболее распространенной формой и характеризуются тем, что предоставляются обычно на срок до 6 месяцев и обслуживают сферу обращения;

среднесрочные кредиты предоставляются на срок от одного года до трех лет. В условиях России кредиты до одного года помимо торгово-коммерческого характера имеют производственное направление;

долгосрочные кредиты предоставляются на срок свыше одного года, в отдельных странах — свыше трех лет и используются, как правило, в инвестиционных целях, обслуживают движение основных средств. Особенно распространены для кредитования капитального строительства, топливно-энергетического комплекса, сырьевых отраслей. В России практически не используются из-за экономической нестабильности, отсутствия долгосрочных кредитных ресурсов.

По способам погашения банковские кредиты подразделяются на:

кредиты с единовременным взносом со стороны заемщика, не требующие использования механизма дифференцированного процента;

кредиты в рассрочку в течение всего срока действия договора используются при погашении среднесрочных и долгосрочных ссуд. В договоре предусматриваются антиинфляционные меры для кредитора.

По способу удержания ссудного процента:

процент выплачивается в момент общего погашения кредита (краткосрочные);

процент выплачивается равномерными взносами в течение всего срока действия договора;

процент выплачивается в момент выдачи кредита, встречается очень редко при сверхкоротких ссудах до пяти дней.

По наличию обеспечения:

доверительные кредиты - кредитный договор является единственной формой обеспечения. Используются для кредитования постоянных и надежных клиентов. Таким образом банки могут кредитовать друг друга; при среднесрочном кредитовании обязательно страхование кредита за счет средств заемщика;

обеспеченные кредиты - в качестве обеспечения выступает любое имущество, принадлежащее заемщику на правах собственности, чаше всего недвижимость, ликвидный товар, ценные бумаги. При нарушении заемщиком условий договора обеспечение переходит банку. При заключении договора очень важно оценить залог;

кредиты под гарантии других лиц — гарант оформляет обязательство о возмещении банку понесенного ущерба при нарушении заемщиком условий кредитного договора.

По целевому назначению:

кредиты общего характера, используемые заемщиком по своему усмотрению;

целевые кредиты используются на цели, предусмотренные условиями кредитного договора, нарушение которых влечет применение финансовых санкций.

По категориям потенциальных заемщиков: на развитие сельского хозяйства; коммерческие кредиты для сферы обращения; кредиты посредникам на фондовой бирже; ипотечные кредиты для владельцев недвижимости; межбанковские кредиты (текущая ставка по межбанковским кредитам является важным фактором определения кредитной политики по другим видам кредитов).

Коммерческий кредит - одна из первых исторических форм кредита, которая породила вексельное обращение. Сторонами сделки выступают юридические лица — хозяйственные субъекты. Способствует развитию безналичного оборота. Ссуженная стоимость обращается между юридическими лицами в форме реализации продукции, оказания услуге отсрочкой платежа.

Вексель - это традиционный инструмент коммерческого кредита, который бывает простым — прямое обязательство заемщика о выплате кредитору определенной суммы, переводным - приказ кредитора заемщику о выплате долга третьему лицу или предъявителю векселя. Отличия коммерческого кредита от банковского заключаются в следующем: в роли кредитора выступает юридическое лицо; если кредит предоставляется в товарной форме, то ссужается не временно свободная стоимость, а обычный товар; собственность как объект передачи переходит от кредитора к заемщику; если кредит выдается в денежной форме, то его источником служат временно свободные денежные средства; право собственности на ссуженную стоимость соответственно остается у кредитора. Средняя ставка по коммерческому кредиту, выданному в товарной форме, ниже ставки банковского кредита, потому что плата за кредит включается в цену товара. В настоящее время применяются три формы коммерческого кредита: кредит с фиксированным сроком погашения; кредите возвратом после фактической реализации поставленных в рассрочку товаров; поставка следующей партии товара осуществляется до момента погашения задолженности по предыдущей партии.

Государственный кредит - государство выступает кредитором в лице органов государственной власти и осуществляет кредитование через ЦБ РФ конкретных отраслей и регионов, коммерческих банков при продаже кредитных ресурсов на межбанковском рынке, а также на международном уровне. В роли заемщика государство выступает в процессе размещения государственных займов или при осуществлении операций с государственными ценными бумагами.

Международный кредит - это совокупность кредитных отношений на мировом уровне. Участниками сделок являются международные финансово-кредитные институты, правительства, банки, монополии. Выступает преимущественно в денежной форме, по внешнеторговым операциям — в товарной форме. Кредиты подлежат частному страхованию (в зависимости от характера кредита) и государственному гарантированию.

Частный кредит - кредитная сделка между частными лицами, основанная преимущественно на долговых расписках. Срок сделки зачастую не является строго оговоренным, проценты устанавливаются в меньшем размере, чем в банке; носит дружеский характер, выступает как в денежной, гак и в товарной формах.

Ростовщический кредит - в настоящее время имеет нелегальный характер, характеризуется сверхвысокими ставками процента и зачастую криминальными методами взыскания долга.

В зависимости от целевых потребностей заемщика различают производительную (ссуда используется на цели производства и обращения) и потребительскую формы кредита (это форма кредитования физических лиц, предоставляется в виде денег или товара, ограниченно используется под залог недвижимости, за рубежом широко распространена через систему кредитных карточек; не используется для создания новой стоимости, преследует цели удовлетворить потребительские нужды заемщика).

Формы кредита не изолированы друг от друга.

Кредитование в России в настоящий момент является одним из главных внутренних стимулов для развития экономики. Однако при этом необходимо отметить, что в последние 3 года наметились новые тенденции, а именно ссуды теперь выдаются на большие суммы, при общем уменьшении количества выданных кредитов. С осени 2012 года наблюдается замедление розничного кредитования, что связано с изменением политики Центрального Банка по отношению к выдаче банками ничем не обеспеченных розничных кредитов, а также возросшей требовательностью банков к потенциальным заемщикам. Розничное кредитование становится для населения менее выгодным, а процентные ставки по кредитам растут. Банки России стремятся улучшить качество кредитных портфелей, повысить эффективность риск-менеджмента и ликвидности.

По прогнозам «Эксперта РА» развитие банковского сектора будет связано с замедлением динамики реального ВВП до 0,5—1 % по итогам 2014—2015 годов, уровне инфляции 7—7,5 % и среднегодовом курсе национальной валюты 36—36,5 рублей за доллар [4].

Основными факторами замедления ВВП будут являться: ускорение оттока капитала из страны и снижение объема внешнеторговых операций; низкий объем экспорта топливно-энергетических ресурсов; снижение темпов роста розничного товарооборота

В сегменте кредитования субъектов малого и среднего бизнеса негативное влияние окажет снижение эффекта драйверов предыдущих лет — кредитных фабрик и комплексного обслуживания МСБ. Ожидается дальнейшее замедление рынка в связи с тем, что активизация крупнейших банков в сфере рефинансирования внешнего долга крупных компаний отвлечет их ресурсы от развития кредитования МСБ. Однако есть все шансы усилить свою роль в кредитовании субъектов малого и среднего предпринимательства небольшим коммерческим банкам. В сегменте кредитования физических лиц также прогнозируется замедление темпов роста кредитования, которое связано с ростом необеспеченного кредитования за счет ограничения максимальных ставок, ухудшения качества кредитов, сокращения спроса со стороны качественных заемщиков. В тоже время предоставление ипотечных кредитов сохранит высокие темпы и обеспечит роста портфеля.

До 3 квартала 2014 года рост ипотечных кредитов был связан со снижением процентных ставок. По данным Банка России, средневзвешенная ставка по ипотечным кредитам в первом полугодии 2014 года составила 12,2 % [2]. По прогнозам АИЖК, с учетом уже выданного за этот период объема, средневзвешенная ставка по ипотечным кредитам в 2014 году составит около 12,5 %, при этом ставки вырастут в последнем квартале до 13 % [2].

На фоне нестабильной внешнеэкономической ситуации в 3 квартале 2014 года произошло удорожание фондирования ведущих российских банков. На рынке ипотечного жилищного кредитования сформировалась тенденция к увеличению процентных ставок. В настоящий момент банки стремятся удержать объемы ипотечного кредитования, так как ипотека наименее рисковый продукт для банка (в залоге у банка есть недвижимость). Однако итоговая стоимость ипотеки растет за счет роста суммы первоначального взноса, ужесточения политики банков при оценке заемщиков, а также добровольных выплат банку.

В 2014—2015 годах российским банкам придется работать в неблагоприятной среде: темпы роста экономики замедляются, что уже привело к снижению платежеспособности населения и к снижению темпов роста кредитных портфелей.

Если геополитическая напряженность усилится, то это негативно отразится на экономической ситуации в стране, и возможно приведет к дальнейшему снижению темпов роста рынка кредитования в России [3].

К таким проблемам можно отнести:

1) существование мелких коммерческих банков со слабой финансовой базой (не справляются с потребностями клиентов, ограничены краткосрочными кредитными операциями, не инвестируют средства в развитие отраслей хозяйственной деятельности, ограничены монополией крупных российских банков, иностранными игроками рынка, дефицитом сфер прибыльного размещения банковских ресурсов);

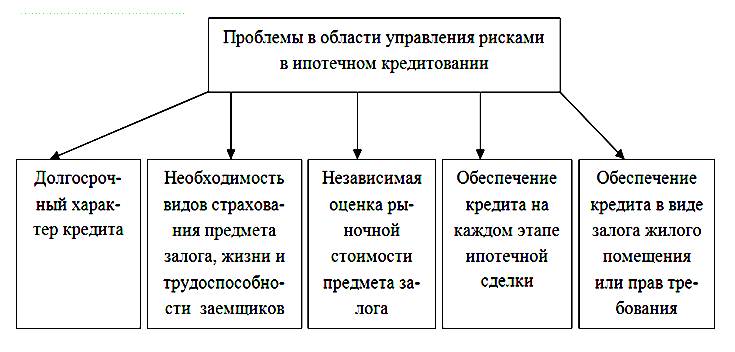

2) проблемы ипотечной системы (неразвитость рынка жилья, несоответствие цен на жилье среднему уровню доходов, нестабильность курса доллара для ипотечных кредитов в долларах, снижение популярности ипотечного кредитования из-за стремительных изменений на рынке недвижимости, неприемлемых для большинства ценовых и прочих условий банков – размер первого взноса до 30% от стоимости квартиры, средний срок кредитования 21,5 года и др.), которые требуют от банков решения вопросов по управлению рисками в данной сфере (рисунок 2);

Рис. 2. Проблемы в области управления рисками в ипотечном кредитовании

3) проблемы автокредитов (наиболее популярны субсидируемые бюджетные машины, с 2014 г., по прогнозам экспертов, ставки на автокредиты могут вырасти на 5% [3];

4) удорожание кредитов для населения (увеличение ставок на кредиты,

снижение платежеспособности из-за урезания зарплат и сокращения рабочих мест, увеличение процента просроченных кредитов – в среднем на 3,3% выше европейского уровня);

5) ужесточение условий банков по всем видам кредитов для населения и юридических лиц в условиях нестабильности экономической ситуации (увеличение срока досрочного погашения кредита, занесение в «черный список» клиента при незначительной просрочке платежей по кредиту, увеличение количества документов для предоставления кредита и зависимость размера ставки, суммы кредита от наличия этих документов и др.);

6) конкуренция со стороны новых кредитно-финансовых институтов, страховых фирм и инвестиционных фондов, которые привлекают вклады населения не на подлинной коммерческой основе, а по принципу «пирамиды»;

7) неспособность многих банков к кредитованию производства (большинство банков держит средства в ликвидной форме либо вывозит капиталы за рубеж; при этом не создана структура эффективного кредитования производства с привлечением внешних специалистов в узких производственных областях для точной оценки специфических рисков и прогнозирования платежеспособности производственной компании, система кредитования для производственных предприятий не является гибкой);

8) падение спроса на кредиты (население более осторожно и ответственно рассматривает возможность использования банковского кредита, отмечается увеличение популярности экспресс-кредитов, кредитов, не требующих обеспечения, уменьшение спроса на автокредиты и ипотечные кредиты);

9) уменьшение объемов кредитования (в среднем каждый год объем кредитования снижается на 1%, при этом снижается процент просрочки платежей по кредитам для производственных компаний);

10) снижение доверия населения к кредитным организациям в связи с потерей вкладов;

11) ужесточение позиций международного банковского сообщества в отношении российских кредитных учреждений [6, c. 68] на фоне политических событий и отношения к ним России.

Таким образом, современная кредитная система в РФ не вполне соответствует всем потребностям экономики, необходимы изменения в отдельных областях кредитования. Между тем, система уже сформирована, имеет свои тенденции развития, препятствующие структурным изменениям. Жизнь в кредит стала привычной для многих россиян, различные области кредитования будут только развиваться. Поэтому необходимо государственное регулирование с опорой на стимулирующие методы структурной политики в целях предотвращения дестабилизации банковской системы.

Развитие кредитной системы РФ в последующие годы, по мнению исследователей, будет иметь следующие тенденции.

В течение последних месяцев 2014 г. наблюдается отток капитала иностранных инвесторов из некоторых секторов российской экономики в связи с обострением отношений РФ с рядом стран ЕС, США и Канадой. Отмечается тенденция сворачивания деятельности некоторых иностранных банков на территории РФ, уменьшения объема кредитования, приходящегося на данные финансовые организации, которая по прогнозам будет продолжаться и в 2015 г.

Но вместе с этим российские банки в такой ситуации приобретают более сильные конкурентные преимущества. Доверие вкладчиков к иностранным банкам уменьшается в связи с замораживанием счетов отдельных лиц, нарушением прав вкладчиков. В то же время российские финансовые институты представляются более стабильными. Поэтому в ближайшее время будет наблюдаться спрос на заимствование средств в крупных российских банках. Этому будут способствовать восстановление платежеспособности населения, замедление роста просроченных платежей. Такой обстановке будет благоприятствовать отток российского капитала из иностранных банков и увеличение благоприятных для заемщиков вариантов кредитования от крупных и частных российских банков.

В последнее время увеличится спрос на краткосрочные кредиты, а также кредиты по ипотеке из-за роста цен на аренду жилья. При этом ипотечное кредитование не будет демонстрировать стремительного роста, напротив, многие банки будут уменьшать количество выданных кредитов или пересматривать условия их предоставления.

Снижение ставок по кредитам в ближайшее время будет приостановлено, на некоторые виды кредитов ставка возрастет (автокредиты до 5%).

При этом сократится рост непогашенных кредитов из-за увеличения платежеспособности населения.

Старая модель роста кредитования, основанная на увеличении внешних заимствований, будет заменена моделью, рассчитанной на внутренние сбережения граждан и долевое финансирование кредитов.

Необходимо применить ряд мероприятий по повышению эффективности отдельных видов кредитования:

1) обеспечение государственной поддержки российским банкам;

2) увеличение объемов кредитов из федерального бюджета субъектов

РФ и срока их предоставления до 3 лет;

3) создание благоприятных условий для кредитования коммерческими банками субъектов малого и среднего предпринимательства (увеличение сумм кредита для юридических лиц до 20 млн. рублей, для предпринимателей без образования юридического лица до 1 млн. рублей и срока его предоставления до 5 лет, снижение процентных ставок по кредиту);

4) расширение целевого кредитования предприятий под расчеты за поставленную продукцию (факторинг);

5) предоставление субсидий на развитие образовательных кредитов (сделать образовательные кредиты более доступными по срокам предоставления и размерам процентной ставки, предоставить возможность получения социальных беспроцентных кредитов);

6) предоставление субсидий на укрепление банковской системы;

7) улучшение требований к заемщикам (снижение требований по возрасту заемщиков и др.);

8) увеличение объема кредитов крупных российских банков;

9) снижение ставок по кредитам в крупных российских банках до 10-12% и повышение доверия заемщиков;

10) предоставление кредитов по ипотеке на длительный срок (10-25 лет);

11) развитие ипотечного кредитования под залог недвижимости [5, с. 649];

12) сокращение непогашенных долгов по кредитам.

В современных условиях необходима определенная сдерживающая позиция государства в отношении регулирования ставок и создания благоприятных условий выплаты задолженности по кредитам.

Устойчивость кредитной системы РФ и рост ее качественных показателей должны быть приоритетными вопросами, т.к. четко выверенный механизм кредитования обеспечивает устойчивое развитие экономики страны.

2015-01-21

2015-01-21 11349

11349