1. Сущность, виды и элементы налогового прогнозирования и планирования, их классификация, формы, методы, алгоритм.

Сущность налогового планирования заключается в признании за каждым налогоплательщиком права использовать все допустимые законами средства, приемы и способы для максимального сокращения своих налоговых обязательств.

Налоговое планирование можно определить как организацию деятельности хозяйственных объектов с целью минимизации налоговых обязательств без нарушения буквы и духа закона. В основе налогового планирования лежит:

• максимально полное и правильное использование всех разрешенных законом льгот,

• оценка позиции налоговой администрации;

• оценка основных направлений налоговой и инвестиционной политики государства.

Виды и формы налогового планирования

Налоговое планирование подразделяется на:

1. планирование в рамках одного предприятия (корпоративное налоговое планирование)

2. налоговое планирование в рамках системы (группы) предприятий.

3. индивидуальное или семейное, личное (налоговое планирование для физических лиц).

Первое и второе имеет своей целью обеспечить выживание предприятий (фирм),– третье сохранность состояний граждан.

В зависимости от того, выходит экономическая деятельность за пределы одной страны или ограничивается территорией отдельно взятого государства, налоговое планирование подразделяется на национальное и международное. Налоговое планирование подразделяется на корпоративное и индивидуальное.

Корпоративное - налоговое планирование для предприятий.

Индивидуальное или семейное, личное (налоговое планирование для физических лиц).

Первое имеет своей целью обеспечить выживание предприятий (фирм), второе – сохранность состояний граждан.

Рисунок 2. Налоговое планирование на макро- и микроуровнях

Налоговое планирование, может осуществляться в трех различных формах:

а) мониторинг налоговых вопросов выделенным работником бухгалтерии или финансового отдела предприятия;

б) налоговое планирование и текущий финансовый контроль за налоговыми обязательствами предприятия силами специализированного отдела (группы);

в) привлечение внешних консультантов либо для налоговой экспертизы новых проектов (новых инвестиций), либо также и для контроля над текущими налоговыми платежами фирмы, вплоть до составления налоговой отчетности и представления ее налоговым органам.

Основные формы организации налогового планирования

· К основным видам деятельности по налоговому планированию относятся:

· сбор и систематизация информации по проблемам налогообложения (мониторинг налогового законодательства мониторинг налоговых вопросов выделенным работником бухгалтерии или финансового отдела предприятия);

· текущее налоговое планирование и текущий контроль за выполнением налоговых обязательств;

· экспертиза экономических проектов, планов и управленческих решений с точки зрения налогового законодательства;

· разработка и осуществление мероприятий по оптимизации налоговых обязательств в соответствии с изменениями национального законодательства или норм международного налогового права.

Налоговое планирование включает следующие элементы:

· налоговое поле - это перечень (совокупность) налогов, платежей, по которым организация должна перечислить в бюджетную систему их прогнозные величины и сроки выплат;

· налоговый календарь, который предназначен для прогнозирования и контроля правильности исчисления и соблюдения сроков уплаты налогов, а также своевременного представления отчетности;

· стратегия оптимизации налоговых обязательств, включая мониторинг налоговых льгот и механизм их использования;

· налаженный бухгалтерский учет и отчетность, налоговый учет, позволяющие получать оперативную и объективную информацию о хозяйственной деятельности для оптимального налогового планирования.

Налоговое планирование различается в зависимости от того, действующая это организация или вновь создаваемая. Для вновь создаваемой организации учредители рассматривают варианты и принимают решение о выборе месторасположения организации, ее организационно-правовой формы, направлений деятельности и др.

В зависимости от характера и масштабов решаемых менеджментом задач налоговое планирование можно подразделить на текущее (тактическое) и перспективное (стратегическое).

Рис. 1.1. Виды налогового планирования.

Текущее, или тактическое налоговое планирование играет важную роль в текущей деятельности, поскольку от его эффективности зависит достижение конечного результата налогового планирования - минимизация налоговых обязательств организации при данном объеме продаж. К тактическому налоговому планированию относятся планирование сделок, реагирование на налоговые нововведения и т.п. Тактическое налоговое планирование ограничено вопросами текущего года и призвано использовать налоговые льготы и пробелы в законодательстве, учитывать изменения и дополнения в нем.

К сфере стратегического налогового планирования относятся, прежде всего, вопросы размещения и выбора организационно-правовой формы юридического лица, реорганизации юридических лиц, выбора амортизационной политики. Стратегическое налоговое планирование определяет долговременный курс организации в области легального снижения налоговых расходов.

Возможности минимизации налоговых платежей на перспективу обусловлены следующими факторами:

1.Спецификой объекта налогообложения.

2.Спецификой субъекта налогообложения.

3.Определенные возможности для минимизации налога предоставляет метод налогообложения.

4.Широкие возможности легального уменьшения налогов существуют благодаря так называемым налоговым убежищам.

5. Различия в налоговых режимах отдельных стран могут обеспечить даже возможность ухода от налогообложения на основе неограниченной налоговой обязанности (резиденства).

6. Широкие возможности для налогового планирования дают международные соглашения об избежании двойного налогообложения

Методы налогового планирования

Одним из важнейших элементов налогового планирования является организация бухгалтерского и налогового учета: выбранная форма, методология, содержание и способы. Налоговое планирование должно опираться на всю систему бухгалтерского и налогового учета.

Ниже будут рассмотрены практические методы налогового планирования в рамках бухгалтерского и налогового учета, а также аналитической работы в организации.

Ситуационный метод налогового планирования

Общая схема ситуационного метода планирования приведена на рис. 2.1, где буквой «С» обозначены различные ситуации.

В ситуационном методе налогового планирования можно выделить следующие этапы.

Рис.2.1. Общая схема ситуационного метода налогового планирования.

1. Формирование налогового поля организации. Налоговое планирование в организации всегда начинается с определения налогового поля. Под налоговым полем понимают совокупность налогов, которые надлежит уплачивать организации, их ставки и льготы по ним.

Параметры налогового поля устанавливают по статусу организации, на основании ее устава и в соответствии с Налоговым кодексом РФ, а также соответствующими федеральными, региональными и местными нормативными актами. Составляется налоговый календарь - таблица, характеризующая налоговое поле организации. В эту таблицу помещается весь перечень налогов, сборов и других налоговых платежей, которые нужно будет платить организации.

2.Образование системы договорных отношений. Определение налогового поля организации тесно связано с выбором договорных отношений. Согласно уставу организации и на основании Гражданского кодекса РФ определяют виды договоров, на базе которых происходит взаимодействие организации с партнерами. Данную операцию целесообразно проводить комплексно: в рамках всей учетной политики организации.

3.Подбор типичных хозяйственных операций. В соответствии с используемым методом бухгалтерского учета на основании предварительного анализа хозяйственной деятельности и планируемых результатов работы выбирают типичные операции и действия, которые предстоит выполнять организации в планируемом году.

4.Определение возможных хозяйственных ситуаций. С учетом выполненных налоговых, договорных и хозяйственных наработок определяют реальные хозяйственные ситуации, охватывающие все виды деятельности организации и реализуемые в двух и более сравнительных вариантах.

5.Предварительный выбор вариантов хозяйственных ситуаций. По итогам сравнительного анализа проводят предварительный отбор оптимальных по финансовому результату и по суммарным налоговым платежам вариантов, которые оформляют в виде блоков бухгалтерских проводок.

6.Составление журнала хозяйственных операций. Из оптимальных ситуационных блоков хозяйственных операций составляют журнал хозяйственных операций, который и служит реальной основой бухгалтерского и налогового учета.

7. Сравнительный анализ. Проводят исследования хозяйственных ситуаций и их уточненный сравнительный анализ. Различные ситуации сопоставляют по полученным финансовым результатам, налоговым платежам и возможным потерям, обусловленным штрафными и другими санкциями.

Этот блок требует повышенного внимания. Во-первых, из-за серьезности целого ряда санкций и существенного размера потерь, которые необходимо исключить. Во-вторых, из-за готовности пойти на некоторые утраты и получить определенный выигрыш в чем-то другом, например, в оборачиваемости средств, во времени для принятия решений и т.п.

После проведения анализа хозяйственной ситуации с помощью ситуационного метода целесообразно перейти к высшей ступени обобщения - к комбинированным расчетам и анализу, так как отдельные операции и даже блоки хозяйственных операций не всегда могут дать полный ответ на вопрос о минимизации налогообложения. Для этого используют численные балансовые методы налогового планирования и их комбинации. Эти методы позволяют приблизить экспериментальные расчеты ситуационного метода к реальным суммам налоговой экономии или перерасхода.

Балансовые методы и их роль в налоговом планировании.

Для выявления и измерения количественной зависимости между результатами оформления сделок или иных хозяйственных операций и суммами налоговых платежей организации ситуационный метод налогового планирования может быть дополнен численными балансовыми методами:

· метод микробалансов;

· комбинированный балансовый метод.

Метод микробалансов.

Для оценки того или иного варианта экономической деятельности организации в разных условиях хозяйствования выделяют крупные блоки хозяйственных операций, включающие главные и переменные параметры. Эти блоки оформляют в виде бухгалтерских проводок и выполняют расчеты балансов для каждого из них. Сравнение полученных микробалансов позволит выбрать более выгодный вариант.

Исследования с помощью микробалансов основываются на выделении из всей совокупности хозяйственных операций одного какого-то определяющего блока и на рассмотрении его как самостоятельного журнала хозяйственной с оформлением нескольких вариантов проводок и составлением стольких же вариантов микробалансов. Их анализ позволит выбрать наиболее экономичный. Если в блок хозяйственных операций включаются все необходимые налоговые платежи, то микробалансы позволяют также определять вариант с минимальным уровнем этих платежей.

Различают простые и замкнутые (приведенные) микробалансы. Простые микробалансы рассчитываются на основе блоков бухгалтерских проводок, описывающих не только содержание и экономический смысл хозяйственной ситуации, но и достаточно строго отражающих форму реализации данной ситуации. Их лучше всего использовать, когда необходимо получить качественное сравнение вариантов, или в тех случаях, когда разные варианты хозяйственной ситуации описываются однотипным блоком бухгалтерских сводок и налоговых регистров и поэтому количественно легко сопоставимы.

Замкнутые микробалансы (или микробалансы замкнутых хозяйственных систем) рассчитываются на основе блоков бухгалтерских проводок и налоговых регистров, описывающих, главным образом, содержание и смысл хозяйственной ситуации. При этом блок бухгалтерских проводок и налоговых регистров дорабатывается по экономическому смыслу до такой системы хозяйственных операций, которая носит замкнутый характер. У этой системы есть четкий вход в виде поступления выручки и четкий выход в виде инка денег на расчетном счете и в кассе после завершения данного варианта ситуации и осуществления необходимых расходов по ее реализации. Замкнутые микробалансы дают возможность получать качественную и количественную сравнимость любых (в том числе весьма разноплановых) вариантов.

Представление хозяйственной деятельности организации в виде замкнутой системы позволяет при налоговом планировании и прогнозировании финансовых результатов использовать распространенный за рубежом метод анализа денежных потоков.

Комбинированный балансовый метод налогового планирования.

В рамках комбинированного метода блок договоров, как исходный, увязывается с блоком хозяйственных операций и с налоговым полем.

Блок хозяйственных операций содержит в себе совокупность приемов кодировки разнообразных хозяйственных действий и ситуаций в виде бухгалтерских проводок. Налоговое поле также отображается комплексом бухгалтерских проводок. Оба указанных блока формируют с помощью специального алгоритма замкнутую систему хозяйственных операций, Позволяющую получать финансовый результат в явном виде.

За блоком финансового результата следует блок анализа и прогноза, в алгоритм которого заложена система принятия решения. Для учета случайных и статистических воздействий в схему включены соответствующие корректирующие блоки (по блоку случайных величин, например, надежность банков, страховых компаний).

В общем виде алгоритм комбинированного метода представлен на рис. 2.2. Вариант системы договорных отношений с помощью блоков хозяйственных операций и налогового поля сводится к замкнутой системе хозяйственных операций. Рассчитывается ее баланс при выбранных условиях хозяйствования.

Баланс анализируется по сумме налоговых платежей, размеру нераспределенной прибыли. Если результаты анализа удовлетворяют, то на этом расчеты прекращаются, либо дополнительно проверяются на воздействия случайных или статистических величин. При неудовлетворительных результатах принимается решение об изменении условий хозяйствования или договорных отношений и анализ продолжается.

Рис. 2.2. Общая схема комбинированного балансового метода.

Таким образом, и ситуационный, и численные балансовые методы налогового планирования связаны с решением обратной задачи бухгалтерского и налогового учета, подчиненной идее поиска путей достижения положительного финансового результата уже на ранних стадиях учета. Если бухгалтер будет действовать по традиционной схеме: «документ - проводка - журнал хозяйственных операций –баланс и отчетность», то он практически не сможет повлиять на финансовый результат работы организации и, тем более, управлять процессом его формирования. Роль указанных методов налогового планирования проявляется уже на тех стадиях, когда вырабатывается тактика и выбираются виды хозяйственных операций, когда, формируются договорные отношения с поставщиками и покупателями, дебиторами и кредиторами.

1.2 Классификация налогового планирования

В зависимости от соответствия юридическим формулам, предусмотренным законодательными и иными нормативными актами, действия, направленные на оптимизацию налоговой политики, подразделяются на противоправные, не соответствующие правовым положениям, и проводимые в установленном законом порядке (законные).

2. Пределы налогового прогнозирования и планирования. Мнимые и притворные сделки. Взаимозависимые лица. Контроль ценообразования для целей налогообложения и его последствия. Определение рыночной цены.

1. Мнимая сделка, то есть сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия, ничтожна.

2. Притворная сделка, то есть сделка, которая совершена с целью прикрыть другую сделку, в том числе сделку на иных условиях, ничтожна. К сделке, которую стороны действительно имели в виду, с учетом существа и содержания сделки применяются относящиеся к ней правила.

Взаимозависимость

С 1 января 2012 г. в НК РФ будет введено понятие «контролируемая сделка». Таковыми, как и сейчас, будут соглашения между взаимозависимыми компаниями. Какие лица будут признаваться взаимозависимыми, сказано в ст. 105.1 НК РФ.

Фрагмент документа

Свернуть

П. 1 ст. 105.1 НК РФ

Если особенности отношений между лицами могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц, указанные в настоящем пункте лица признаются взаимозависимыми для целей налогообложения...

Из приведенного определения трудно понять, кого же можно считать взаимозависимыми лицами. Более конкретно это понятие расшифровано в п. 2 ст. 105.1 НК РФ. Взаимозависимыми, в частности, признаются:

компании, если доля участия одной из них в другой составляет (прямо или косвенно) более 25%;

физическое лицо и организация – в случае, если доля прямого или косвенного участия «физика» в компании составляет более 25%;

компании – в случае, если одно и то же лицо прямо или косвенно участвует в них и доля такого участия в каждой организации составляет более 25%;

компания и лицо (в том числе физическое), имеющее полномочия по назначению (избранию):

директора этой организации;

не менее 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации;

компании – если их директоры или не менее 50% состава их коллегиального исполнительного органа или совета директоров (наблюдательного совета) назначены или избраны по решению одного и того же лица;

компании, в которых более 50% состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица совместно с взаимозависимыми лицами, указанными в п. 11;

компания и ее директор;

компании, в которых директором является одно и то же лицо;

компании и (или) физические лица – в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%;

физические лица – в случае, если один «физик» подчиняется другому по должностному положению;

физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

С 2014 года к договорам между взаимозависимыми лицами будут приравнены (п. 1 ст. 105.14 НК РФ):

сделки в области внешней торговли следующими биржевыми товарами:

нефть и товары, выработанные из нефти;

черные, цветные и драгоценные металлы;

драгоценные камни.

Конкретные коды товаров должен будет определить Минпромторг России;

сделки, одной из сторон которых является лицо, местом регистрации (жительства или налогового резидентства) являются государство или территория, включенные в перечень государств и территорий, утверждаемый Минфином России;

совокупность сделок по реализации (перепродаже) товаров (выполнению работ, оказанию услуг), совершаемых с участием (при посредничестве) лиц, не являющихся взаимозависимыми, при условии, что такие третьи лица, не признаваемые взаимозависимыми и принимающие участие в указанной совокупности сделок:

не выполняют в этой совокупности сделок никаких дополнительных функций, за исключением организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом;

не принимают на себя никаких рисков и не используют никаких активов для организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом.

Кого будут контролировать

Налоговые органы будут контролировать цены:

сделок между взаимозависимыми лицами (п. 2 ст. 105.1 НК РФ);

сделок, приравненных к договорам между взаимозависимыми лицами (п. 1 ст. 105.14 НК РФ).

Кроме того, в НК РФ отдельно выделены сделки между взаимозависимыми лицами, местом регистрации (жительства) либо местом налогового резидентства всех сторон и выгодоприобретателей по которой является Россия. Цены соглашений между этими лицами будут контролироваться при наличии хотя бы одного из пяти обстоятельств (п. 2 ст. 105.14 НК РФ).

Сумма доходов по сделкам (сумма цен сделок) между указанными лицами превышает:

1 млрд рублей – за 2011 год;

3 млрд рублей – за 2012 год;

2 млрд рублей – за 2013 год.

Почему законодатель расставил суммы именно в таком порядке, остается загадкой.

Предметом сделки является полезное ископаемое (при условии, что одна из сторон должна уплатить с него налог на добычу полезных ископаемых (НДПИ)). Такие сделки будут контролироваться, если доходы по ним превышают 60 млн руб. в год от одного контрагента.

Одна из сторон сделки является плательщиком единого сельскохозяйственного налога (ЕСХН) или единого налога на вмененный доход (ЕНВД).

При этом сделки будут считаться контролируемыми, если:

они заключены в рамках деятельности, облагаемой этими налогами;

контрагент не применяет указанные специальные налоговые режимы;

доходы по ним превышают 100 млн руб. в год от одного контрагента.

Одна сторона сделки освобождена от обязанностей плательщика налога на прибыль или применяет по этому налогу ставку 0%, при этом другая сторона подобными привилегиями не пользуется. Такие сделки будут контролироваться, если доходы по ним превышают 60 млн руб. в год от одного контрагента.

Хотя бы одна из сторон сделки является резидентом особой экономической зоны, налоговый режим в которой предусматривает специальные льготы по налогу на прибыль, и при этом другая сторона не является резидентом такой зоны. Это условие будет применяться с 1 января 2014 года. Такие сделки будут считаться контролируемыми, если доходы по ним превышают 60 млн руб. в год от одного контрагента.

К сведению

Свернуть

Цены, применяемые в сделках между невзаимозависимыми лицами, а также доходы (прибыль, выручка), получаемые по таким соглашениям, признаются рыночными (п. 1 ст. 105.3 НК РФ).

Как будут контролировать

По требованию инспекции налогоплательщик будет обязан представить документацию относительно конкретной контролируемой сделки (п. 1 ст. 105.15 НК РФ). Более того, о совершенных контролируемых сделках придется уведомлять налоговые органы (ст. 105.16 НК РФ). Форму уведомления должна утвердить ФНС России. Ее нужно будет представить в свою налоговую инспекцию не позднее 20 мая года, следующего за календарным годом, в котором совершены контролируемые сделки.

К сведению

Свернуть

Уведомлять налоговую инспекцию о контролируемых сделках следует в случае, когда сумма доходов по всем таким сделкам с одним лицом превышает (п. 7 ст. 4 Федерального закона от 18.07.2011 № 227-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием принципов определения цен для целей налогообложения»):

в 2012 г. – 100 млн руб.;

в 2013 г. – 80 млн руб.

В уведомлении нужно будет указать (п. 3 ст. 105.16 НК РФ):

календарный год, за который представляются сведения;

предметы сделок;

сведения об участниках сделок:

полное наименование и ИНН компании;

фамилия, имя, отчество и ИНН предпринимателя;

фамилия, имя, отчество и гражданство физического лица, не являющегося предпринимателем;

сумму полученных доходов и (или) произведенных расходов по контролируемым сделкам (с выделением сумм доходов (расходов) по сделкам, цены которых подлежат регулированию).

После получения уведомления инспекция начнет проверку содержащейся в нем информации. Для этого она может провести экспертизу или привлечь специалиста (п. 1 ст. 105.17 НК РФ). Кроме того, в ходе проверки налоговики вправе истребовать документы (информацию), касающиеся контролируемых сделок у их участников. Такое право им предоставляет п. 7 ст. 105.17 НК РФ.

К сведению

Свернуть

Контроль соответствия цен, примененных в контролируемых сделках, рыночным ценам не может быть предметом выездных и камеральных проверок (абзац третий п. 1 ст. 105.17 НК РФ). Верно обратное утверждение: проведение проверки в отношении контролируемой сделки не препятствует проведению выездных и (или) камеральных налоговых проверок за этот же налоговый период (п. 2 ст. 105.17 НК РФ).

Документы для проверки

Компания, отправившая уведомление, по требованию налогового органа обязана представить документацию относительно конкретной сделки (группы однородных сделок). Под документацией в данном случае понимается совокупность документов или единый документ, составленный в произвольной форме (если форма документа не установлена) и содержащий (п. 1 ст. 105.15 НК РФ):

сведения о деятельности компании, совершившей контролируемую сделку;

перечень лиц (с указанием государств и территорий, налоговыми резидентами которых они являются), с которыми совершена контролируемая сделка;

описание контролируемой сделки и ее условий, включая описание методики ценообразования (при ее наличии);

условия и сроки платежей;

прочую информацию о сделке;

сведения о функциях лиц, являющихся сторонами сделки (в случае проведения налогоплательщиком функционального анализа);

информацию об используемых активах, связанных с контролируемой сделкой;

данные о принимаемых экономических (коммерческих) рисках, которые налогоплательщик учитывал при ее заключении.

В случае использования налогоплательщиком методов определения цен для целей налогообложения информации потребуется еще больше1.

К сведению

Свернуть

Указанная документация может быть истребована у налогоплательщика не ранее 1 июня года, следующего за календарным годом, в котором совершены контролируемые сделки (п. 3 ст. 105.15 НК РФ).

Процедура проверки

Процедура проверки описана в ст. 105.17 НК РФ. Решение о ее проведении принимает руководитель инспекции или его заместитель. О нем налоговики должны известить компанию в течение трех дней со дня принятия такого решения (п. 3 ст. 105.17 НК РФ). Проверка проводится в срок, не превышающий шести месяцев. В исключительных случаях руководитель инспекции или его заместитель могут продлить этот срок до 12 месяцев. Копия решения о продлении направляется налогоплательщику в течение трех дней со дня его принятия.

В последний день проверки инспектор обязан составить справку и зафиксировать в ней предмет и сроки проверки. Справка вручается проверяемому лицу (его представителю) под расписку или передается иным способом, свидетельствующим о дате ее получения.

Если по результатам проверки были выявлены факты отклонения цены, примененной в сделке, от рыночной цены, которые привели к занижению суммы налога, то проверяющие должны составить акт. На это им отведено два месяца со дня составления справки. Форму акта должна будет утвердить ФНС России.

Акт проверки должен быть вручен проверяемому лицу (его представителю) под личную подпись или передан иным способом, свидетельствующим о дате его получения. И если сроки вручения справки не оговорены, то акт должен быть предоставлен компании в течение пяти дней с даты его составления.

Разумеется, многие компании с выводами проверяющих не согласятся и захотят поспорить с ними. Пункт 13 ст. 105.17 НК РФ предоставляет налогоплательщикам такую возможность. В течение 20 дней со дня получения акта они могут представить в налоговую письменные возражения акту в целом или по его отдельным положениям. К возражению желательно приложить документы (их заверенные копии), подтверждающие обоснованность доводов компании.

Рассмотрение возражений и принятие решения по акту (привлечение компании к ответственности или отказ от такого привлечения) происходят в обычном порядке. Эта процедура ничем не отличается от вынесения решения по материалам обычной налоговой проверки.

Новая редакция НК РФ не содержит статей об ответственности за непредставление сведений о крупных сделках. Но это вовсе не означает, что бездействие окажется безнаказанным. В данной ситуации вполне применимы положения ст. 126 «Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля» или ст. 129.1 «Неправомерное несообщение сведений налоговому органу» НК РФ.

Кого контролировать не будут

Законодатель отдельно выделил соглашения, которые не будут контролируемыми ни при каких условиях (п. 4 ст. 105.14). Здесь всего две позиции.

Во-первых, чтобы сделка не была контролируемой, ее стороны должны:

быть зарегистрированными в одном субъекте РФ;

не иметь обособленных подразделений на территориях других субъектов РФ, а также за ее пределами;

не уплачивать налог на прибыль организаций в бюджеты других субъектов РФ;

не иметь убытков (включая убытки будущих периодов), которые учитываются при исчислении налога на прибыль.

Кроме этого, должны отсутствовать обстоятельства для признания совершаемых такими лицами сделок контролируемыми в соответствии с подп. 2–5 п. 2 ст. 105.14 НК РФ.

Причем все перечисленные требования должны выполняться одновременно.

Во-вторых, не будут контролироваться сделки, сторонами которых являются участники одной и той же консолидированной группы налогоплательщиков.

К сожалению, НК РФ не разъясняет, что же такое «консолидированная группа налогоплательщиков». Однако на рассмотрении Госдумы находится проект Федерального закона № 392729-5 «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в связи с созданием консолидированной группы налогоплательщиков». В соответствии с этим документом консолидированная группа – это добровольное объединение плательщиков налога на прибыль на основе договора в целях исчисления и уплаты этого налога с учетом совокупного результата их хозяйственной деятельности.

Отметим, что законопроект был внесен в нижнюю палату еще в июне 2010 года и, похоже, прочно увяз в ее недрах. Другие же документы определения консолидированной группы налогоплательщиков не содержат.

А что же с ценами?

Налоговые органы будут проверять цены по контролируемым сделкам. И если они обнаружат, что коммерческие или финансовые условия отличаются от тех, на которых сделки заключаются с другими контрагентами, то недополученные таким образом доходы они учтут при налогообложении.

Пример

Свернуть

ЗАО «Актив» и ООО «Пассив» являются взаимозависимыми лицами: доля их участия друг в друге составляет более 25% (подп. 1 п. 2 ст. 105.1 НК РФ). Обе компании являются плательщиками налога на прибыль.

ЗАО «Актив» производит стальные кружки и реализует их контрагентам в соответствии с прайсом по цене 100 руб./шт.

В то же время «Актив» реализовал ООО «Пассив» партию кружек: 100 шт. по 50 руб./шт. Фактический доход от реализации этой партии составил 5000 руб.

Но поскольку компании являются взаимозависимыми, то налоговую базу по налогу на прибыль необходимо исчислять из обычной цены. Заплатить налог придется не с 5000 руб., а с 10 000 руб. (100 шт. × 100 руб.).

Но и это еще не все. Налоговая инспекция может «досчитать» по контролируемой сделке не только налог на прибыль, но и (п. 4 ст. 105.3 НК РФ):

НДФЛ (если сторона сделки – «физик» или предприниматель);

НДПИ (если компания продает полезные ископаемые);

НДС (даже если компания (предприниматель) не платит НДС или освобождена от обязанностей плательщика этого налога).

Причем если раньше налоги могли доначислить, только когда цена сделки отклонялась более чем на 20% от рыночной, то теперь такой показатель исключен. Поэтому ничто не мешает налоговому инспектору придраться к отклонению даже в 1 рубль.

Для того чтобы определить, соответствуют ли цены сделок рыночным, налоговая инспекция может использовать:

метод сопоставимых рыночных цен;

метод цены последующей реализации;

затратный метод;

метод сопоставимой рентабельности;

метод распределения прибыли.

В основу контроля за трансфертным ценообразованием в международной практике положен так называемый принцип «вытянутой руки». Суть его заключается в следующем. Условия сделки между двумя взаимозависимыми предприятиями в их финансово-хозяйственной деятельности могут отличаться от условий сделок, которые могли быть совершены независимыми друг от друга организациями. В этом случае любая прибыль, которая могла быть получена одним из взаимозависимых предприятий, но не была получена вследствие условий сделки, может быть включена в прибыль этого предприятия и, соответственно, подвержена налогообложению. Теперь этот принцип внедрен и в российскую практику с целью налогового контроля над ценами в сделках между взаимозависимыми организациями.

Исходя из принципа «вытянутой руки» взаимозависимые компании для целей налогообложения должны определять цену сделки исходя из рыночной цены. Соответственно, возникает вопрос: каким образом определить рыночную цену?

В главе 14.3 Налогового кодекса РФ описано пять методов определения рыночной цены и порядок их применения:

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

Исходя из совокупности норм НК РФ можно сделать вывод о том, что указанные методы применяются не только в отношении контролируемых сделок между взаимозависимыми лицами, но и в ряде других случаев.

Например, налогоплательщики должны руководствоваться главой 14.3 НК РФ при совершении сделок, исчисление налоговой базы в которых осуществляется на основании положений отдельных статей части второй НК РФ, исходя из цен, определяемых в соответствии со статьей 105.3 НК РФ, в том числе при реализации товаров (работ, услуг) по товарообменным (бартерным) операциям, реализации товаров (работ, услуг) на безвозмездной основе, передаче права собственности залогодержателю на предмет залога при неисполнении обеспеченного залогом обязательства, передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме.

Кроме того, налоговые органы при проведении выездных и камеральных налоговых проверок могут выявлять факты уклонения налогоплательщика от налогообложения в результате манипулирования ценами. В этом случае налоговые органы могут доказывать получение налогоплательщиком необоснованной налоговой выгоды с использованием методов, установленных главой 14.3 НК РФ.

Кратко суть каждого из методов описана ниже.

МЕТОД СОПОСТАВИМЫХ РЫНОЧНЫХ ЦЕН

Цена, примененная в анализируемой сделке, сопоставляется с интервалом рыночных цен.

Метод используется при наличии на соответствующем рынке товаров (работ, услуг) хотя бы одной сопоставимой сделки, предметом которой являются идентичные (при их отсутствии - однородные) товары (работы, услуги), а также при наличии достаточной информации о такой сделке.

В качестве сопоставляемой сделки возможно использование сделки, совершенной налогоплательщиком с лицами, не являющимися взаимозависимыми с ним, при условии, что такая сделка является сопоставимой с анализируемой сделкой.

МЕТОД ЦЕНЫ ПОСЛЕДУЮЩЕЙ РЕАЛИЗАЦИИ

Валовая рентабельность, полученная лицом, совершившим анализируемую сделку, при последующей реализации (перепродаже) им товара, приобретенного им в этой анализируемой сделке (группе однородных сделок), сопоставляется с рыночным интервалом валовой рентабельности.

ЗАТРАТНЫЙ МЕТОД

Валовая рентабельность затрат лица, являющегося стороной анализируемой сделки (группы анализируемых однородных сделок), сопоставляется с рыночным интервалом валовой рентабельности затрат в сопоставимых сделках.

МЕТОД СОПОСТАВИМОЙ РЕНТАБЕЛЬНОСТИ

Операционная рентабельность, сложившаяся у лица, являющегося стороной анализируемой сделки, сопоставляется с рыночным интервалом операционной рентабельности в сопоставимых сделках.

МЕТОД РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ

Фактическое распределение между сторонами сделки совокупной прибыли, полученной всеми сторонами этой сделки, сопоставляется с распределением прибыли между сторонами сопоставимых сделок.

На практике допускается использование комбинации двух и более методов. Указанные методы используются исключительно для целей налогового контроля.

В отношении разовых сделок в пункте 9 статьи 105.7 НК РФ установлено, что если ни один из указанных методов не позволяет определить соответствие их цен рыночной цене, то для определения такого соответствия может быть привлечен независимый оценщик (например, при продаже уникального объекта основных средств, доли в уставном капитале).

Налоговым кодексом РФ установлена определенная последовательность применения методов определения рыночной цены:

1. Метод сопоставимых рыночных цен является приоритетным и используется при наличии на соответствующем рынке нескольких или одной сделки, удовлетворяющих определенным условиям, и достаточной информации о таких сделках.

Поскольку данный метод является приоритетным необходимо причины невозможности применения данного метода надлежащим образом документировать.

Остальные методы могут использоваться при отсутствии вышеуказанных сделок или при отсутствии достаточной информации о таких сделках.

2. Метод цены последующей реализации товара является приоритетным для определения соответствия рыночным ценам цены, по которой товар приобретается покупателем и перепродается этим покупателем другому лицу или другим лицам, не являющимся взаимозависимыми с ним.

3. Когда отсутствуют основания для использования метода сопоставимых рыночных цен, используется метод последующей реализации или затратный метод.

4. При невозможности применения метода последующей реализации или затратного метода подлежит применению метод сопоставимой рентабельности или метод распределения прибыли. При этом из этих двух методов приоритетным все же является метод сопоставимой рентабельности, поскольку невозможность его применения является одним из оснований для применения метода распределения прибыли.

В связи с изменением правил налогового контроля над ценами теперь на налогоплательщиков возложена обязанность об уведомлении налогового органа по месту своего нахождения о совершенных ими в календарном году контролируемых сделках не позднее 20 мая года, следующего за календарным годом, в котором совершены контролируемые сделки. Форма уведомления утверждена Приказом ФНС России от 27.07.2012 г. № ММВ-7-13/524@.

Кроме того, налогоплательщики по требованию налогового органа относительно конкретной сделки (группы однородных сделок) теперь обязаны предоставлять документацию, указанную в требовании:

- перечень контрагентов по сделке;

- описание сделки и ее условий, включая методику ценообразования, условия и сроки платежей;

- функции контрагентов;

- используемые контрагентами активы;

- принимаемые контрагентами экономические риски;

- сведения об использованных методах корректировки налоговой базы, предусмотренных главой 14.3 НК РФ (причины выбора конкретного метода, источники информации, расчет интервала цен (рентабельности), сумма доходов и расходов, размер рентабельности, экономическая выгода, рыночная стратегия, прочие факторы, повлиявшие на цену и (или) рентабельность, корректировки налоговой базы и суммы налога).

Детальность и основательность предоставляемой документации должны быть соразмерны сложности сделки и формированию ее цены (рентабельности сторон сделки).

Рекомендации ФНС России к содержанию документации представлены в приложении 1 к письму от 30.08.2012 г. № ОА-4-13/14433@.

Документация может быть истребована у налогоплательщика не ранее 1 июня года, следующего за календарным годом, в котором совершены контролируемые сделки.

Документация представляется налогоплательщиком в течение 30 дней со дня получения соответствующего требования. Возможность продления срока представления документации не предусмотрена.

Как видно из вышеизложенного, в настоящее время для правильного исчисления налогов по сделкам между взаимозависимыми лицами налогоплательщикам необходимо провести предварительную организационную работу, поскольку в подготовке необходимой документации будут задействованы различные службы предприятия.

Представляется, что порядок взаимодействия между структурными подразделениями организации может быть описан во внутреннем регламенте ценообразования по сделкам между взаимозависимыми лицами для целей налогообложения. Наличие данного регламента позволит:

- обеспечить единообразие позиций и подходов внутри группы компаний;

- выбрать согласованный и непротиворечивый метод ценообразования внутри группы;

- документировать обоснование причин колебаний цен;

- документировать информацию о подходах к ценообразованию (спорные моменты, скидки, основания колебаний цен и т.д.) для будущих сотрудников на момент налоговой проверки.

Основными разделами внутренней политики ценообразования для целей налогообложения могут быть:

1. Случаи, основания и порядок определения взаимозависимых лиц для конкретного налогоплательщика в целях налогового контроля.

2. Порядок идентификации и анализа контролируемых сделок.

3. Порядок мониторинга цен в контролируемых сделках.

4. Используемые налогоплательщиком методы определения рыночной цены по контролируемым сделкам (указываются с учетом специфики конкретного налогоплательщика).

5. Случаи, основания и порядок самостоятельной корректировки налогоплательщиком налоговой базы по контролируемым сделкам.

6. Случаи и порядок направления уведомлений в налоговый орган о контролируемых сделках.

7. Порядок подготовки и представления документации, оформляемой по запросу налогового органа.

Резюмируя вышесказанное, можно сделать следующие выводы.

Вопросы ценообразования в сделках между взаимозависимыми лицами нельзя игнорировать, даже если сделки не относятся к контролируемым.

Для своевременного выявления спорных вопросов, налоговых рисков, выработки аргументации защиты в компании должна быть утверждена внутренняя политика ценообразования по сделкам между взаимозависимыми лицами для целей налогообложения.

На стадии установления цены сделки между взаимозависимыми лицами предпочтительно оформлять хотя бы краткую документацию, описывающую подходы компании к ценообразованию и позиции, принятые компанией по основным неясным вопросам.

Временные и денежные затраты компании на разработку позиции должны быть экономически оправданы. В связи с этим для проработки некоторых вопросов наиболее правильным решением станет привлечение стороннего консультанта, в силах и компетенции которого осуществление комплексной независимой экспертизы.

3. Правовые основы налогового прогнозирования и планирования. Система налоговых льгот. Налоговый и инвестиционный кредиты. Налоговая ответственность.

Правовые основы налогового планирования в российском законодательстве

По мере развития налоговых систем, появления различных режимов налогообложения, расширения сферы применения льгот экономия на налогах стала важным дополнительным источником финансовых ресурсов и способом повышения конкурентоспособности продукции предприятий по ценовому фактору. А государство, в свою очередь, начало принимать меры, чтобы не допустить уменьшения налоговых обязательств. Налоговое планирование основывается на стремлении собственника защитить свое имущество. Согласно ст. 8 Налогового кодекса РФ под налогом понимается обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований [2].

Конституция РФ закрепляет право частной собственности и его охрану законом. Согласно ст. 5 Конституции РФ каждый вправе иметь имущество в собственности, владеть, пользоваться и распоряжаться им как единолично, так и совместно с другими лицами. В соответствии с п. 2 ст. 209 Гражданского кодекса РФ собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц. Согласно ст. 45 Конституции РФ каждый вправе защищать свои права и свободы всеми способами, не запрещенными законом. Таким образом, законодательство РФ признает права налогоплательщика и предоставляет ему возможность защиты его собственности, в том числе направленную на уменьшение налоговых обязательств, но только при условии, что его действия не приведут к нарушению законодательства.

Правомерность этого утверждения подтверждена высшей судебной инстанцией Российской Федерации - Конституционным Судом РФ (далее - КС РФ). В Постановлении КС РФ от 27 мая 2003 г. № 9-П дано системное толкование принципа всеобщности и обязательности налогообложения. В соответствии с вышеуказанным постановлением КС РФ правовое регулирование налоговых правоотношений должно осуществляться с учетом общеправовых принципов. Это означает, что определение обязанности налогоплательщика не только основывается на ст. 57 Конституции РФ, но и учитывает совокупность всех предоставляемых гражданам прав. Тем самым подтвержден принцип, согласно которому право государства на изъятие части собственности гражданина или организации в виде налога или сбора не беспредельно, а ограничено конституционными правами и свободами человека и гражданина [14].

В Постановлении КС РФ от 27 мая 2003 г. № 9-П подчеркнута допустимость законной оптимизации налоговых платежей – таких действий налогоплательщика, которые хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных законом прав, связанных с освобождением от уплаты налога или с выбором наиболее выгодных форм предпринимательской деятельности и, соответственно, оптимального вида платежа. Установление ответственности за вышеназванные действия, являющиеся реализацией налогоплательщиком принадлежащих ему конституционных прав, недопустимо. Европейская конвенция по правам человека содержит положения, которые защищают имущественные права частных лиц. Гарантии, предусмотренные этим международным договором, действуют и в налоговых правоотношениях. Прежде всего имущественные права налогоплательщиков защищаются ст. 1 Протокола № 1 Европейской конвенции по правам человека, которая гласит: «Каждое физическое или юридическое лицо имеет право беспрепятственно пользоваться своим имуществом. Никто не может быть лишен своего имущества иначе как в интересах общества и на условиях, предусмотренных законом и общими принципами международного права. Предыдущие положения ни в коей мере не ущемляют права государства обеспечивать выполнение таких законов, какие ему представляются необходимыми для осуществления контроля за использованием собственности в соответствии с общими интересами или для обеспечения уплаты налогов или других сборов или штрафов». Из этой статьи следует, что вмешательство в имущественные права частных лиц в форме установления налога или иных обременений, связанных с этим (ведение бухгалтерского учета, представление деклараций, отчетов и т.д.), является допустимым. Однако указанное полномочие государства ограничено определенными условиями [20].

Подобное вмешательство должно:

- осуществляться в общественных интересах;

- основываться на законе;

- применяться при соблюдении баланса публичных и частных интересов.

Финансовое обеспечение деятельности государства и есть тот общественный интерес, который оправдывает вмешательство государства в имущественные права частных лиц. Законным вмешательством в налоговых отношениях считается только то, которое основывается на нормативном акте. По смыслу Европейской конвенции по правам человека необязательно, чтобы вмешательство государства в налоговой сфере осуществлялось лишь в форме закона. Правомерным будет являться вмешательство, осуществляемое на основании такого нормативного акта, как, например, инструкция или международный договор. Как отметил Европейский суд, «термин „закон“ должен пониматься в смысле своего содержания, а не формы». Соблюдение баланса публичных и частных интересов означает, что при решении вопроса о защите имущественных прав оценивается, насколько взвешенно разрешает акт, принятый национальным судом, вопрос о защите прав частного лица и интересов общества [11].

Налоговое планирование основывается исключительно на легитимной основе, в то время как уклонение от уплаты налогов осуществляется посредством совершения налогоплательщиком налоговых правонарушений или налоговых преступлений, т.е. посредством нарушения норм налогового или уголовного законодательства. Уклонение от уплаты налогов чаще всего реализуется в виде уклонения от постановки на налоговый учет, сокрытия объектов налогообложения, непредставления или несвоевременного представления налоговых документов, также в виде неуплаты налогов, незаконного использования налоговых льгот и т.д. В зависимости от характера действий, совершаемых при уклонении от налогообложения, и тяжести последствий таких действий они могут быть условно подразделены на две категории:

- некриминальное уклонение от уплаты налогов: действия, совершаемые налогоплательщиком, нарушают налоговое законодательство, но не образуют состава налогового преступления, что делает невозможным применение к такому налогоплательщику мер уголовной ответственности;

- криминальное уклонение от уплаты налогов: действия, совершаемые налогоплательщиком, не только нарушают налоговое законодательство, но и приводят к образованию состава налогового преступления, что влечет применение мер уголовной ответственности.

Следует отметить, что граница между налоговым планированием и уклонением от уплаты налогов бывает не так ясна и очевидна, что ведет к конфликтам между налоговыми органами и налогоплательщиками.

При описании моделей поведения налогоплательщиков в литературе приводится следующий перечень возможных вариантов:

- стандартный метод уплаты налогов в соответствии с законом без предварительных расчетов и выбора оптимальных вариантов;

- налоговое планирование вид деятельности законопослушных налогоплательщиков, минимизирующих свои обязательства за счет законного использования налоговых льгот, а также с применением специальных методов оптимизации налогообложения;

- обход налогов - избежание возникновения обязательств налогообложения как законными способами (фирма избегает занятия деятельностью, обремененной повышенной налоговой нагрузкой), так и незаконными (фирма не регистрирует свою деятельность либо не ведет учет обязательств налогообложения);

- уклонение от уплаты налогов незаконное использование налоговых льгот, несвоевременная уплата налогов, сокрытие доходов.

Выделяя в отдельную категорию налоговую оптимизацию, следует сказать, что понятие налоговой оптимизации намного шире, чем иные понятия (налоговое планирование, налоговая минимизация).

Налоговая оптимизация основывается на уменьшении размера налоговых обязательств посредством целенаправленных правомерных действий налогоплательщика, включающих в себя полное использование всех предоставленных законодательством льгот, налоговых освобождений, других законных приемов и способов с учетом принципа учета интересов государства.

Налоговая минимизация соотносится с налоговой оптимизацией таким образом, что представляет собой предельно допустимую действующим законодательством возможность уменьшения налоговых обязательств.

Явно и очевидно, что налоговую оптимизацию следует отличать от незаконного уменьшения уплаты налогов, то есть уклонения от их уплаты.

Для государства выгодно продвижение теоретических исследований по налоговому планированию, чтобы установить единые правила игры, повысить правовую культуру налогоплательщика, т.е. стимулировать налогоплательщика уменьшать налоги законно, а не совершать налоговые правонарушения. Поэтому изучение и пропаганда налоговой оптимизации позволят хоть ненамного, но снизить количество уклонений от уплаты налогов, что, в конечном счете, является стратегической целью деятельности налоговых органов. Не стремление к достижению максимальных показателей количества выявленных налоговых правонарушений (хотя и это важно), а обеспечение понижения общего уровня налоговых нарушений - вот критерий эффективности деятельности налоговых органов. Таким образом, право на налоговое планирование в настоящее время не закреплено на законодательном уровне, налоговое планирование не имеет своей классификации. Введение таких понятий на законодательном уровне необходимо как для налогоплательщиков, так и для налоговых и правоохранительных органов.

Рассматривая правовые основы налогового планирования, объективно вытекает вывод о необходимости законодательного закрепления понятия налогового планирования и права налогоплательщика на планирование в рамках закона.

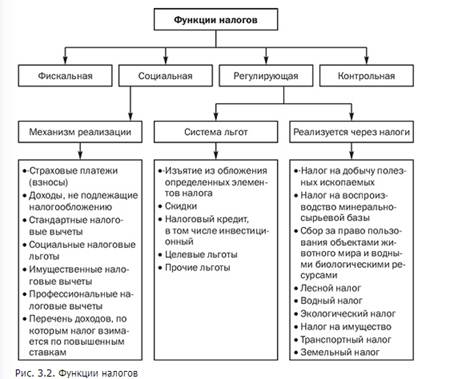

Налоговая льгота – это предоставляемые отдельным категориям плательщиков, предусмотренные законодательством о налогах преимущества по сравнению с другими плательщиками, включая возможность не уплачивать налог и сбор, либо в меньшем размере. При этом льготы не могут носить индивидуальный характер.

К наиболее типичным формам налоговых льгот относятся, в частности:

полное или частичное освобождение прибыли, дохода или другого объекта от налогообложения;

отнесение убытков на доходы будущих периодов;

применение уменьшенной налоговой ставки;

освобождение от налога (полное или частичное) определенного вида деятельности или дохода от такой деятельности;

освобождение от налога отдельных социальных групп;

отсрочка или рассрочка налоговых платежей.

Чаще всего объектом налогового стимулирования становится инвестиционная деятельность. Во многих государствах (в России — до 2002 г.) полностью или частично освобождается от налогообложении прибыль, направляемая на эти цели.

С помощью налоговых льгот во многих странах поощряются создание малых предприятий, привлечение иностранного капитала, научно-технические разработки, имеющие фундаментальное значение для дальнейшего развития экономики, экологические Проекты; стимулируется создание новых высокотехнологичных импортозамещающих производств, способствующих выпуску конкурентоспособной продукции для мирового рынка. Применение отдельных налоговых льгот преследует цель смягчить последствия экономических и финансовых кризисов. Для поощрения концентрации капитала, обновления производственных фондов, стимулирования внешнеэкономической деятельности государство использует такие виды налоговой льготы, как отсрочка платежа или освобождение от уплаты налога.

При взимании налога на доходы или прибыль в ряде стран практикуется отнесение убытков текущего года на прибыль либо на доходы следующего года или следующих лет. В некоторых странах осуществляется налогообложение консолидированных налогоплательщиков, что позволяет в рамках их баланса производить взаимозачет убытков и прибылей. Нередко используются налоговые скидки в виде возврата корпорациям налогов, ранее уплаченных государству, налоговые льготы первым покупателям новых выпусков акций компаний и др. В ряде зарубежных стран предоставляются льготы в зависимости от формы собственности. Например, зачастую объекты, находящиеся в государственной собственности, освобождаются от уплаты земельного налога, устанавливается льготное налогообложение прибыли государственной корпорации. Иногда налоговые льготы предоставляются в зависимости от гражданства в целях стимулирования иностранных инвестиций.

Налоговый кодекс выделяет налоговый кредит и инвестиционный налоговый кредит, рассматривая их как формы изменения срока уплаты, налога (ст. 61). Органами, в компетенцию которых входит принятие решения об изменении срока уплаты налога, являются:

• по федеральным налогам — Министерство финансов РФ;

• по региональным и местным налогам — соответственно финансовые органы субъектов РФ и муниципального образования;

• по налогам, поступающим в связи с перемещением товаров через таможенную границу — таможенные органы.

Налоговый кредит, как и инвестиционный налоговый кредит, предоставляются заинтересованному лицу по его заявлению и оформляются договором с уполномоченным органом. Последнее (заключение договора между заинтересованным лицом и уполномоченным органом) отличает их от других форм изменения срока уплаты налога. Имеются различия и между названными двумя формами налогового кредита при многих сходных чертах.

Налоговый кредит предоставляется заинтересованному лицу на срок от трех месяцев до одного года, причем по одному или нескольким налогам. Кодекс не уточняет, какому лицу он предоставляется, следовательно, имеются в виду все налогоплательщики, т.е. организации и физические лица. Основаниями его предоставления являются хотя бы одно из следующих обстоятельств:

1) причинение лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы; 2) задержка финансирования из бюджета или оплаты выполненного лицом государственного заказа; 3) угроза банкротства в случае единовременной выплаты лицом налога.

Договор о налоговом кредите заключается в течение семи дней после принятия по этому вопросу решения уполномоченным органом. В договоре должны быть указаны: сумма задолженности по налогу, начисляемые на нее проценты, срок действия договора, порядок погашения задолженности и процентов, документы об имуществе, которое является предметом залога, либо поручительство, а также ответственность сторон. Проценты начисляются только при предоставлении налогового кредита в случае угрозы банкротства.

Инвестиционный налоговый кредит может быть предоставлен, в отличие от налогового кредита, согласно Налоговому кодексу РФ по ограниченному кругу налогов, а именно: по налогу на прибыль, а также по региональным и местным налогам (ст. 66). Такой кредит предоставляется организациям.

Инвестиционный налоговый кредит — это получение организацией возможности в течение определенного срока и в определенных пределах уменьшить свои платежи с последующей поэтапной уплатой их и начисленных процентов. Он предоставляется на срок от одного года до пяти лет.

В каждом отчетном периоде, а также в течение всего налогового периода сумма кредита не может превышать 50 процентов суммы. налога, подлежащей уплате.

Основаниями предоставления инвестиционного налогового кредита является наличие хотя бы одного из следующих обстоятельств:

1) проведение организацией научно-исследовательских, опытно-конструкторских работ или технического перевооружения собственного производства, в том числе направленного на создание рабочих мест для инвесторов или защиту окружающей среды от загрязнения промышленными отходами;

2) осуществление внедренческой или инновационной деятельности;

3) выполнение организацией особо важного заказа по социально-экономическому развитию региона или предоставление ею особо важных услуг населению.

Такой кредит предоставляется на основании заявления организации и оформляется договором с уполномоченным органом. Решение о предоставлении кредита должно быть принято уполномоченным органом в течение одного месяца со дня получения заявления.

В течение срока действия договора не допускается реализация (или передача во владение, пользование, распоряжение) другим лицам оборудования, приобретение которого было условием для предоставления инвестиционного налогового кредита. Такие положения должны содержаться в договоре.

Закон устанавливает ограничения по процентам на сумму кредита: они не должны быть ниже одной второй и выше трех четвертых ставки рефинансирования Центрального банка РФ.

Представительные органы субъектов РФ и местного самоуправления вправе устанавливать по региональным и местным налогам соответственно иные условия предоставления инвестиционного налогового кредита.

Статья 66. Инвестиционный налоговый кредит

1. Инвестиционный налоговый кредит представляет собой такое изменение срока уплаты налога, при котором организации при наличии оснований, указанных в статье 67 настоящего Кодекса, предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

(в ред. Федерального закона от 09.07.1999 N 154-ФЗ)

(см. текст в предыдущей редакции)

Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль организации, а также по региональным и местным налогам.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу. - Федеральный закон от 29.07.2004 N 95-ФЗ.

(см. текст в предыдущей редакции)

Инвестиционный налоговый кредит может быть предоставле

2015-03-27

2015-03-27 9593

9593