Термин «основы местного самоуправления» введен Федеральным законом «Об общих принципах организации местного самоуправления в Российской Федерации» от 28 августа 1995 г. № 154-ФЗ и дополнился понятиями «законодательные основы местного самоуправления», «территориальные основы местного самоуправления», «финансово-экономические основы местного самоуправления», «организационные основы местного самоуправления».

Социальные основы местного самоуправления – это совместная деятельность местного сообщества и органов местного самоуправления по обустройству территории для достижения общего социального интереса – повышения уровня и качества жизни членов сообщества, создания условий для достойной жизни его членов и будущих поколений на основе максимального учета интересов и потребностей отдельных индивидов и их сообществ. (Глазунова, стр.356). Указанное понятие затрагивает основные механизмы взаимодействия и взаимоотношений людей, объединенных общими условиями проживания на одной территории, интересами ее оптимального использования для своих нужд. Изучение социальных основ местного самоуправления необходимо для выработки эффективных механизмов взаимодействия членов местного сообщества в условиях самоуправления.

В Конституции РФ (ст.131) определено: 1) местное самоуправление осуществляется в городских, сельских поселениях и на других территориях с учетом исторических и местных традиций; 2) изменение границ территорий, в которых осуществляется местное самоуправление, допускается с учетом мнения населения соответствующих территорий.

Одним из отличий различных систем местного самоуправления является его территориальная организация. Существуют два основных подхода к ней:

· поселенческий, который означает, что муниципальные образования формируются в границах поселений (городов, поселков, сельских населенных пунктов) не исключая возможности включения в эти границы прилегающих территорий;

· территориальный предполагает, что муниципальные образования формируются в границах более крупных территориальных образований, представляющих собой объединение нескольких (иногда значительного числа) поселений с целью осуществления местного самоуправления.

Для современной России характерно сочетание поселенческого и территориального принципов.

При установлении территории каждого конкретного муниципального образования необходимо учитывать следующие условия: 1) наличие территориального коллектива, в интересах которого осуществляется местное самоуправление; 2) наличие инфраструктуры, обеспечивающей реализацию компетенции местного самоуправления; 3) наличие в пределах устанавливаемой территории достаточной ресурсной базы.

На практике сложились три модели территориального устройства муниципальных образований в РФ:

· на уровне районов, т.е. включает все поселения, находящиеся на территории этих районов;

· на уровне сельских округов и поселков;

· двухуровневый тип организации: районные муниципальные образования и входящие в них муниципальные образования более низкого уровня.

Правовые основы местного самоуправления – это совокупность различных нормативных правовых актов и отдельных правовых норм, для самостоятельного и ответственного правового регулирования, решения органами местного самоуправления вопросов местного значения.

Правовое регулирование местного самоуправления в России относится к предметам ведения субъектов Федерации. К совместному ведению Федерации и субъектов РФ относится лишь установление общих принципов системы местного самоуправления (п. «и» ст. 7 Конституции РФ). В соответствии с этим Федерация вправе издавать законы об общих принципах местного самоуправления и делает это детально. Местное самоуправление регулируется законами субъектов РФ и уставами самих муниципальных образовании.

В состав правовой основы местного самоуправления в России входят, прежде всего, некоторые международно-правовые нормы, содержащиеся в актах международного права. Это общепризнанные принципы и нормы международного права, а также международные договоры, ратифицированные Россией. Важнейшим из них для местного самоуправления является европейская Хартия о местном самоуправлении, принятая членами Совета Европы 15 октября 1985 г. В ней содержится ряд положений, принятых российским законодательством: признание местного самоуправления одной из важнейших основ демократического общества; запрет на ограничение компетенции органов местного самоуправления, не иначе как на основе закона; изменение территориальных границ местного самоуправления только на основе консультации с населением или путем референдума; право на судебную защиту местного самоуправления; право органов местного самоуправления объединяться с другими органами местного самоуправления и вступать в Международную ассоциацию органов местного самоуправления и др.

В состав правовой основы местного самоуправления в России входят также положения, содержащиеся в: Конституции РФ (ст. 12, гл. 8 и др.); Конституциях, Уставах субъектов РФ; Федеральных законах «Об общих принципах организации местного самоуправления» №154-ФЗ от 28 августа 1995 г., «Об общих принципах организации местного самоуправления» №131-ФЗ от 6 октября 2003 г., «О внесении изменений в Федеральный закон «Об общих принципах организации местного самоуправления» №186-ФЗ от 28 декабря 2004 г.; Указах Президента РФ; Постановлениях Правительства РФ; постановлениях Конституционного Суда РФ; уставах муниципальных образований; других правовых актах конкретного муниципального образования.

Устав – это учредительный документ муниципального образования, имеющий для данного образования всеобъемлющий характер, являющийся основой муниципального нормотворчества, характеризующийся особым (усложненным) порядком принятия и изменения, устанавливающий статус муниципального образования.

Устав имеет комплексный характер, в нем закрепляются:

1) наименование муниципального образования;

2) перечень вопросов местного значения (в соответствии с видом муниципального образования);

3) формы, порядок и гарантии участия населения в решении вопросов местного значения;

4) структура и порядок формирования органов местного самоуправления;

5) наименования и полномочия выборных и иных органов местного самоуправления, должностных лиц местного самоуправления (следует учитывать, что в соответствии со ст. 34 Закона «Об общих принципах организации местного самоуправления в Российской Федерации» наименование представительного органа, главы муниципального образования, местной администрации устанавливаются законом субъекта РФ в соответствии с историческими и иными местными традициями);

6) виды, порядок принятия, опубликования и вступления в силу муниципальных правовых актов;

7) срок полномочий представительного органа, депутатов, выборных должностных лиц местного самоуправления, основания и порядок прекращения их полномочий;

8) виды ответственности органов местного самоуправления и должностных лиц местного самоуправления, основания наступления этой ответственности и порядок решения соответствующих вопросов (основанием отзыва депутата и выборного должностного лица в соответствии со ст. 24 Закона «Об общих принципах организации местного самоуправления в Российской Федерации» могут служить только его конкретные действия (бездействие) в случае их подтверждения в судебном порядке);

9) порядок формирования, утверждения и исполнения местного бюджета;

10) порядок внесения изменений и дополнений в устав муниципального образования.

Устав должен содержать нормы нескольких типов:

1) нормы-дефиниции (в том числе нормы, устанавливающие символику муниципального образования);

2) нормы тематического содержания (о муниципальной службе, о формах прямого волеизъявления), на основе которых для более детального регулирования общественных отношений впоследствии создаются положения тематического содержания (предметные положения);

3) нормы статусного содержания, закрепляющие все элементы статуса органов и должностных лиц, на основе которых разрабатываются и принимаются положения статусного содержания (органические положения);

4) процессуальные (процедурные) нормы, закрепляющие порядок осуществления своих полномочий органами и должностными лицами (в том числе порядок прохождения муниципальной службы, порядок проведения форм прямого волеизъявления, порядок создания и ликвидации муниципальных предприятий и учреждений и т. д.). Перечень регулируемых в уставах вопросов не является исчерпывающим. В них могут закрепляться иные положения, касающиеся вопросов местного значения, распределения функций внутри структуры местного самоуправления, порядка образования организаций общественного территориального самоуправления, порядка распределения компетенции в городе с районным делением и многие другие. К таким вопросам могут относиться, например, дополнительные требования к кандидатам на должность главы местной администрации.

Закон «Об общих принципах организации местного самоуправления в Российской Федерации» закрепил положение, согласно которому устав принимается представительным органом местного самоуправления, а в поселениях с численностью жителей, обладающих избирательным правом, менее 100 человек – населением непосредственно на сходе граждан. Устав муниципального образования и нормативный правовой акт о внесении в него изменений и дополнений принимается большинством в две трети голосов от установленной численности депутатов представительного органа.

Устав муниципального образования – единственный нормативный правовой акт, который необходимо регистрировать в государственных органах юстиции. Государственная регистрация – это деятельность государственной исполнительной власти по ведению государственного учета определенных объектов, выражающаяся в фиксации юридически значимого для государства сложившегося факта или события.

Основаниями для отказа в регистрации устава и нормативного правового акта о внесении изменений и дополнений в устав могут быть:

1) противоречие устава или нормативного правового акта о внесении изменений и дополнений в устав Конституции РФ и законодательству;

2) нарушение установленного законом порядка принятия устава, муниципального правового акта о внесении изменений и дополнений в устав.

Отказ в государственной регистрации устава (муниципального правового акта о внесении изменений и дополнений в устав) может быть обжалован гражданами и органами местного самоуправления в судебном порядке.

После государственной регистрации устав муниципального образования и нормативный правовой акт о внесении в него изменений и дополнений подлежат официальному опубликованию и после этого вступают в силу.

При регулировании полномочий органов муниципальных образований используется принцип субсидиарности, в применении к разграничению предметов ведения государства и государственных образований, с одной стороны, и муниципальных образований – с другой. Он означает, что вопросы, которые можно решать на низшем уровне, не следует передавать на верхний уровень, муниципальным органам передаются задачи, с которыми не могут справиться объединения граждан путем использования самоорганизации, других форм непосредственной демократии. Есть и иные толкования принципа субсидиарности. Они имеют свои особенности (например, в конституционном и международном праве, когда акцент делается на содействии, поддержке при решении общих задач, если только такому содействию не препятствует Конституция и не возражает та ветвь власти, которой содействие оказывается).

Признание и гарантированность государством местного самоуправления предполагает, что государство берет на себя определенные обязательства по созданию экономических, финансовых условий и предпосылок для развития местного самоуправления.

В соответствии с европейской Хартией о местном самоуправлении органы местного самоуправления в обязательном порядке должны наделяться собственными финансово-экономическими средствами. Законодательство большинства европейских стран закрепляет принцип материально-финансовой автономии местного самоуправления.

Важнейшим условием эффективности местного самоуправления являются его организационные основы, с помощью которых на муниципальном уровне происходит формирование и организация практической работы различных органов местного самоуправления, координация их деятельности, а также их взаимодействие с органами государственной власти.

Организационные основы должны соответствовать возложенным на органы муниципального образования целям и задачам, выраженным в основном в их компетенции. При этом основы должны соответствовать уровню развития как в стране в целом, так и в отдельно взятом муниципальном образовании.

Организационные основы местного самоуправления представляют собой совокупность норм, закрепленных в Конституции РФ, федеральном законодательстве и законодательстве субъектов РФ, устанавливающих:

1) систему органов местного самоуправления (общие принципы ее формирования);

2) общие принципы формирования структуры органов местного самоуправления;

3) основы организации муниципальной службы;

4) особенности организации самоуправления в разных видах муниципальных образований и на территориях со специальным административно-правовым режимом.

Глава 3

Государственные и муниципальные финансы

3.1Сущность и звенья финансовой системы

В научной и учебно-методической литературе существуют разные подходы к определению понятия «финансовая система». Вероятно, это связано и с тем, что исходное понятие «система» имеет множество значений, оттенков. В словаре русского языка Ожегова под системой понимается и «форма организации чего-нибудь», и «совокупность организаций, однородных по своим задачам, или учреждений, организационно объединенных в одно целое», и «форма общественного устройства» и т. д.

И финансовая система преимущественно рассматривается либо как «форма организации...», либо как «совокупность организаций...». Так, например, известный американский специалист Дж. Ван Хорн определяет финансовую систему как совокупность ряда учреждений и рынков, предоставляющих свои услуги фирмам, гражданам, а также правительствам [14, с. 34]. По мнению Л. А. Дробозиной, финансовая система – это «совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств» [26 с. 77]. Коллектив авторов под руководством Г. Б. Поляка трактует финансовую систему как «...совокупность различных финансовых отношений, в процессе которых разными методами и формами распределяются фонды денежных средств хозяйствующих субъектов, домохозяйств и государства» [24, с. 73].

С учетом изложенного финансовую систему можно рассматривать как форму организации денежных отношений между всеми субъектами воспроизводственного процесса по распределению и перераспределению валового внутреннего продукта.

В процессе распределения стоимости совокупного общественного продукта у субъектов экономических отношений аккумулируются различные фонды денежных доходов и накоплений. Доходы субъектов экономических отношений подразделяются на первичные и конечные.

Источником первичных доходов и накоплений является валовой внутренний продукт, который выступает в форме:

· заработной платы наемных работников;

· прибыли и амортизационных отчислений у хозяйствующих субъектов;

· налоговых и иных платежей, включаемых в себестоимость продукции (работ и услуг).

Первичные доходы служат источником для дальнейшего перераспределительного процесса через налоговый механизм, систему платежей, распределение прибыли и т. п. Результатом такого перераспределения являются конечные доходы, «которые выступают в качестве собственных финансовых ресурсов экономических субъектов». Конечные финансовые ресурсы также являются объектом последующего распределительного и перераспределительного процесса для использования по их целевому назначению.

Процесс распределения и перераспределения стоимости совокупного общественного продукта представляет собой финансовый механизм, который включает в себя обособленные сферы финансовых отношений, позволяющие формировать собственные финансовые ресурсы у хозяйствующих субъектов, наемных работников, государства и органов местного самоуправления. Финансовый механизм представляет собой «систему организации, регулирования и планирования финансовых отношений, способов формирования и использования финансовых ресурсов».

В зависимости от методов формирования доходов экономических субъектов финансовую систему принято подразделять на сферы централизованных финансов (публичные финансы) и децентрализованных финансов (финансы организаций и финансы домохозяйств).

Финансовая система как форма организации денежных отношений может быть подразделена на три взаимосвязанные подсистемы, обеспечивающие формирование и использование финансовых ресурсов соответственно:

1) у хозяйствующих субъектов,

2) у населения,

3) у государства и органов местного самоуправления.

В каждой из выделенных подсистем используются специфические формы и методы образования и использования финансовых ресурсов; каждая из них имеет собственное функциональное назначение и соответствующий финансовый механизм, ориентированный на достижение собственных целей каждого из субъектов экономических отношений.

Существующие различия как в функциональном назначении указанных подсистем, так и в методах, способах формирования и использования финансовых ресурсов делают целесообразным выделение обособленных систем финансовых отношений:

1) финансы организаций (хозяйствующих субъектов);

2) публичные финансы (государственные и муниципальные финансы);

3) финансы домашних хозяйств (домохозяйств).

Эти подсистемы, в свою очередь, подразделяются на отдельные звенья (частные подсистемы) в зависимости от механизма формирования и использования денежных фондов у конкретных экономических субъектов.

Состав и классификация финансовой системы России по сферам, подсистемам и звеньям:

1.1.1.Бюджетная система государства:

1.1.1.1.Федеральный бюджет

1.1.1.2.Бюджеты субъектов РФ

1.1.2.Государственные внебюджетные фонды:

1.1.2.1.Фонды социального назначения:

· Пенсионный фонд РФ

· Фонд социального страхования РФ

· Федеральный фонд обязательного медицинского страхования

· Территориальные фонды обязательного медицинского страхования

1.1.2.2.Фонды экономического назначения:

· Отраслевые (межотраслевые)

· Территориальные (региональные)

1.1.3.Государственный кредит

1.2.1.Муниципальные финансы

1.2.2.Муниципальный кредит

2. Децентрализованные финансы:

2.1.Финансы организаций и предприятий:

· Финансы коммерческих организаций (предприятий)

· Финансы некоммерческих организаций

· Финансы финансовых посредников

3. Страхование

Основой финансовой системы страны являются децентрализованные финансы, поскольку именно в этой сфере формируется преобладающая доля финансовых ресурсов государства. Часть этих ресурсов перераспределяется в соответствии с нормами финансового права в доходы бюджетов всех уровней и во внебюджетные фонды. При этом значительная часть указанных средств в дальнейшем направляется на финансирование бюджетных организаций; коммерческих организаций в виде субвенций, субсидий, а также возвращается населению в форме социальных трансфертов (пенсий, пособий, стипендий и т. п.).

Среди децентрализованных финансов ключевое место принадлежит финансам коммерческих организаций и предприятий. Здесь создаются материальные блага, производятся товары, оказываются услуги, формируется прибыль, являющаяся главным источником производственного и социального развития общества.

Финансы домашних хозяйств играют значительную роль как в формировании централизованных финансов посредством налоговых платежей, так и платежеспособного спроса страны. Чем больше доходы населения, тем выше его спрос на различные виды материальных и нематериальных благ и тем большие возможности для развития экономики и социальной сферы.

Финансы некоммерческих организаций имеют свою специфику, связанную с формированием доходов, порядком их использования, владением имуществом и т. п.

Централизованные финансы представлены бюджетной системой, а также государственным и муниципальным кредитом. В Бюджетном кодексе РФ бюджетная система определена как совокупность бюджетов всех уровней и бюджетов государственных внебюджетных фондов, которая регулируется нормами права и основывается на экономических отношениях. Финансовые ресурсы бюджетной системы находятся в государственной собственности или собственности органов местного самоуправления (муниципальной собственности). Функционирование бюджетной системы России регламентируется Бюджетным кодексом РФ.

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и принимаются в форме федеральных законов. Бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов утверждают в форме законов субъектов РФ. Местные бюджеты разрабатываются и утверждаются в соответствии с правовыми актами представительных органов местного самоуправления либо в порядке, установленном уставами муниципальных образований.

В составе бюджетов могут создаваться целевые бюджетные фонды, которые представляют фонды денежных средств, образуемые за счет целевых источников, используемых по отдельной смете. Средства целевых бюджетных фондов находятся под контролем фискальных органов власти и не могут быть использованы на цели, не соответствующие их назначению.

Финансовые ресурсы, аккумулируемые в бюджетах, имеют строго целевое направление их расходования. Структура бюджета (т. е. соотношение отдельных статей доходов и расходов бюджета), его размеры позволяют судить об уровне экономического развития страны, в том числе о материальном положении основной части населения.

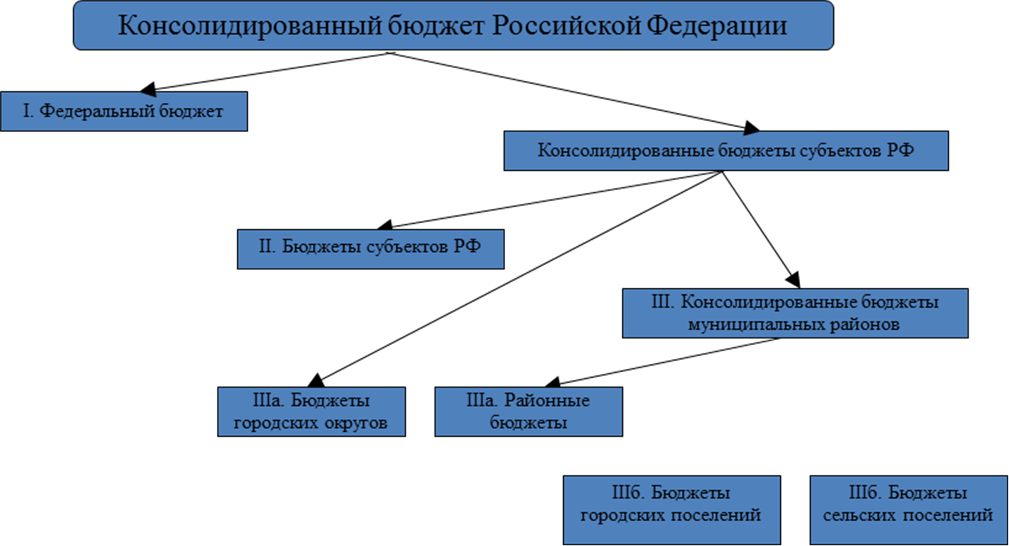

Для целей планирования бюджетных ресурсов составляются консолидированные бюджеты. Федеральный бюджет и консолидированные бюджеты субъектов РФ составляют консолидированный бюджет Российской Федерации. Бюджет субъекта РФ и бюджеты муниципальных образований, находящихся на его территории, составляют консолидированный бюджет субъекта РФ.

Государственные внебюджетные фонды – это фонды денежных средств, образуемые вне федерального бюджета и бюджетов субъектов РФ. В первой половине 90-х годов общее число только федеральных внебюджетных фондов составляло около сорока.

Внебюджетные фонды подразделяются на фонды социального и экономического назначения. Начиная с 1999 г. многие фонды, прежде всего экономического назначения, были консолидированы с бюджетами (федеральные внебюджетные фонды с федеральным бюджетом, региональные внебюджетные фонды с региональными бюджетами). Основной причиной ликвидации фондов и консолидации их средств в бюджеты разных уровней, как правило, указывается «слабый контроль за использованием средств этих фондов». Вряд ли эту причину можно признать убедительной, учитывая негативные последствия ликвидации ряда внебюджетных фондов. Так, например, ликвидация отраслевых внебюджетных фондов НИОКР практически исключила возможность государственного финансирования ряда важнейших для народного хозяйства России научных исследований и проведения опытно-конструкторских работ в отдельных отраслях экономики. Следует иметь в виду, что во всех развитых странах мира в последние три десятилетия внебюджетные фонды экономического назначения активно развиваются и роль их в экономике возрастает.

В качестве самостоятельного звена в системе государственных и муниципальных финансов выделяют государственный и муниципальный кредиты. Необходимо отметить, что такое отнесение является достаточно условным. Государственный (муниципальный) кредит как экономическая категория находится на стыке двух видов денежных отношений: финансов и кредита. Соответственно она несет в себе черты обеих категорий.

Государственный и муниципальный кредиты обслуживают функционирование и использование средств бюджета и внебюджетных фондов и выступают как (а) способ финансирования дефицита бюджета, а также бюджетов внебюджетных фондов и (б) средство покрытия временной недостаточности финансовых ресурсов для исполнения бюджетов внебюджетных фондов.

Государственный и муниципальный кредиты отличаются от классических финансовых категорий. Прежде всего, они носят, как правило, добровольный характер (в истории государств, в том числе СССР, известны случаи и принудительного размещения государственных займов). Далее, для государственного и муниципального кредитов характерными признаками являются возвратность и платность. В классических формах финансов движение финансовых ресурсов происходит в одном направлении.

Государственный и муниципальный кредиты представляют собой денежные отношения между государством, муниципалитетами, от имени которых выступают органы исполнительной власти федерального уровня, уровня субъектов Российской Федерации, органов местного самоуправления, с одной стороны, и юридическими, физическими лицами, иностранными государствами, международными финансовыми организациями, с другой стороны, по поводу получения займов, предоставления кредита или гарантии.

Государственные и муниципальные органы исполнительной власти Российской Федерации преимущественно выступают в качестве заемщика и гаранта. Если предоставление кредита или получение займа сразу влияют на величину финансовых ресурсов централизованных денежных средств, то гарантия приводит к их изменению только в случае несвоевременного выполнения заемщиком своих обязательств.

Государственные и муниципальные займы – это денежные средства, привлекаемые от физических, юридических лиц, иностранных государств, международных финансовых организаций, но которым возникают долговые обязательства Российской Федерации, субъектов Российской Федерации, муниципальных образований как заемщиков или гарантов.

Государственные и муниципальные займы осуществляются путем эмиссии и размещения ценных бумаг, получения кредитов у специализированных финансово-кредитных институтов и у иностранных государств.

В качестве кредитора государство предоставляет внутренние и внешние кредиты из федерального бюджета и бюджетов субъектов Российской Федерации. Предоставление государственных кредитов регламентируется Бюджетным кодексом РФ. В качестве заемщиков средств федерального бюджета могут выступать:

· государственные и муниципальные унитарные предприятия;

· российские предприятия и организации, кроме указанных выше и предприятий с иностранными инвестициями;

· органы исполнительной власти нижестоящих бюджетов.

Способами обеспечения исполнения по возврату государственного кредита могут выступать только банковские гарантии, поручительства, залог имущества. Предоставление государственного кредита может осуществляться в форме бюджетного кредита и бюджетной ссуды.

Бюджетный кредит представляет собой форму финансирования бюджетных расходов по предоставлению средств юридическим лицам на возвратной и возмездной основах. Бюджетная ссуда – это бюджетные средства, предоставляемые другому бюджету на возвратной, безвозмездной или возмездной основах, на срок не более шести месяцев в пределах финансового года. Беспроцентные бюджетные ссуды, как правило, предоставляются на покрытие временных кассовых разрывов при исполнении нижестоящих бюджетов.

3.2Бюджет как ведущее звено финансовой системы, его сущность

Центральное место в любой финансовой системе занимает ее подсистема - бюджетная система. В финансовой теории и практике существуют различные подходы к трактовке понятия «бюджет», что обусловлено многогранностью бюджета как явления.

В приложении к публичным финансам под бюджетом традиционно понимается централизованный денежный фонд, формируемый на том или ином уровне для обеспечения функций и задач соответствующих органов власти (государственной, местной). Эта трактовка в наибольшей степени раскрывает содержание бюджета как социально-экономического явления, его роль в общественном производстве. Бюджет в этом смысле - основа функционирования государства в целом, его национально-государственных и административно-территориальных образований; это важнейший источник денежных средств, находящийся в полном и непосредственном распоряжении органов государственной или муниципальной власти. Централизация денежных средств в бюджетах не только позволяет маневрировать финансовыми ресурсами и сосредоточивать их на решении важнейших задач экономического и социального характера, но и обеспечивает проведение государственной экономической и финансовой политики.

С развитием общества существенно меняется и социально-экономическая роль бюджета. В условиях планово-директивной экономики бюджет государства был единственным источником финансового обеспечения всех сторон жизни общества. Рыночная экономика изменила соотношение между централизованными (прежде всего – бюджетными) и децентрализованными денежными фондами в пользу последних. Бюджетные средства все в большей степени сосредоточиваются на решении глобальных, общенациональных задач – структурной перестройке, научно-техническом развитии, обеспечении конкурентоспособности отечественного производителя и т.п. Усиливается социальная направленность бюджета, ориентация его на осуществление программ, связанных с обеспечением защищенности населения от рыночных рисков, инфляционных и кризисных явлений. Все это осуществляется на фоне правовой и организационной поддержки предпринимательства, стимулирования его инициативы, развития децентрализованных фондов денежных средств.

С сущностных позиций как экономическая категория, бюджет рассматривается как система экономических (денежных) отношений между государством, экономическими субъектами и населением по поводу перераспределения части стоимости общественного продукта в процессе образования и использования особого централизованного фонда денежных средств для удовлетворения наиболее важных на данном этапе развития потребностей общества. Такой подход находит развитие в трактовках более прикладного характера. Так, в Бюджетном кодексе РФ (ст. 6) с позиции хозяйственной практики бюджет трактуется как форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления. В этом случае бюджет интерпретируется со стороны источников его формирования и тех конкретных форм, в которых осуществляется движение (расходование) бюджетных средств, а также со стороны отношений, составляющих суть этих процессов.

Этот подход характеризует бюджет как финансовый план страны, который формируется и исполняется в установленном порядке, представляет собой юридически оформленный документ (имеет силу закона), где в количественном выражении отражается процесс получения и распределения государством денежных ресурсов. Составление и контроль за исполнением бюджета находятся в исключительной компетенции государственных органов власти.

Бюджет как главный финансовый план страны закрепляет юридические права и обязанности участников бюджетных отношений, координирует и организует деятельность всех звеньев финансовой системы, всех участников хозяйственных связей. Координация осуществляется через взаимосвязь показателей бюджета с показателями других финансовых планов, инвестиционных программ и т. п. В частности, в финансовых планах предприятий фиксируются размеры обязательных платежей в бюджет и для ряда предприятий – возможные поступления из бюджета; все средства, выделяемые по смете бюджетным организациям, структурам полностью проходят по расходной части соответствующего бюджета. Бюджет – это специфический, универсальный финансовый план, поскольку его показатели охватывают практически все сферы экономического и социального развития страны.

В контексте этих подходов в хозяйственной практике бюджет рассматривается и используется государством как важнейший инструмент финансового регулирования. Бюджетное регулирование – процесс распределения доходов и перераспределения средств между бюджетами разных уровней в целях выравнивания доходной базы местных бюджетов, осуществляемый с учетом государственных минимальных социальных стандартов. Основой бюджетного регулирования является закрепленное законом распределение источников доходов между бюджетами разного уровня. В составе бюджетов могут создаваться целевые и резервные бюджетные фонды, средства которых в целях осуществления социальных, экономических и других программ, покрытия дефицита, ликвидации последствий стихийных бедствий могут передаваться безвозмездно в бюджеты нижестоящих уровней. Регулирующее воздействие на субфедеральный уровень и товаропроизводителей государство оказывает также через систему налогообложения, государственные кредиты и инвестиции, процентные ставки и т. п.

Бюджетное регулирование – одна из важнейших хозяйственных функций государства. Цель его – поддержание стабильности экономики, обеспечение ее сбалансированности, структурных сдвигов, решение глобальных задач функционирования и развития общества. Бюджетное регулирование достаточно развито в- различных экономических системах. Хотя, следует 'сказать, что в условиях рыночной экономики степень государственного вмешательства в движение финансовых ресурсов регионов и предприятий гораздо меньше, чем в экономике нерыночного типа и носит, как правило, косвенный характер.

Таким образом, бюджет – это объективно обусловленное звено финансовой системы, особый сегмент денежных отношений, связанный с формированием, распределением и использованием централизованного фонда денежных средств, предназначенного для обеспечения функций и задач государства и его территориальных подсистем; это главный финансовый план страны, важнейший инструмент государственного регулирования.

Глава 4.

Бюджетная система Российской Федерации

4.1. Понятие, сущность и виды бюджетов

Бюджетная система представляет собой совокупность отношений, возникающих между различными субъектами в процессе:

· формирования доходов и осуществления расходов бюджетов всех уровней системы и бюджетов государственных внебюджетных фондов, осуществления государственных и муниципальных заимствований, регулирования государственного и муниципального долга;

· составления и рассмотрения проектов бюджетов системы, их утверждения и исполнения, контроля за их исполнением.

Правовой статус участников бюджетных отношений в Российской Федерации регламентируется:

1. Бюджетным кодексом Российской Федерации (принят Государственной Думой 17 июля 1998 г., введен в действие с 1 января 2000 г.); это базовый законодательный акт;

2. соответствующими специальными законами федеральных органов субъектов Федерации и нормативными правовыми актами представительных органов местного самоуправления;

3. Указами Президента Российской Федерации;

4. нормативными правовыми актами Правительства Российской Федерации;

5. соответствующими актами федеральных органов исполнительной власти.

Бюджетная система Российской Федерации состоит из бюджетов трех уровней:

· федеральный бюджет и бюджеты государственных внебюджетных фондов;

· бюджеты субъектов Российской Федерации;

· местные бюджеты.

Федеральный (государственный) бюджет есть форма образования и расходования денежных средств, предназначенная для обеспечения задач и функций, отнесенных к предметам ведения Российской Федерации. Соответственно бюджет субъекта РФ (региональный бюджет) предназначен для обеспечения задач и функций, отнесенных к предмету ведения субъекта Российской Федерации. Местный бюджет, или бюджет муниципального образования, представляет собой форму образования и расходования денежных средств, предназначенных для обеспечения задач и функций, отнесенных к предметам ведения местного самоуправления. Федеральный бюджет и бюджеты субъектов Федерации разрабатываются и утверждаются в форме законов соответствующего уровня, а местные бюджеты – в форме правовых актов представительных органов местного самоуправления.

Декларация о государственном суверенитете РСФСР (12 июня 1990 г.) позволила бывшим автономным республикам, входившим в состав РСФСР, принять свои декларации, определяющие степень их экономической самостоятельности. В бюджетных отношениях это нашло выражение в отказе от формирования единого государственного бюджета Российской Федерации, а также в предоставлении каждому субъекту Федерации более широких полномочий по формированию своего бюджета и распоряжению его средствами. Начиная с 1991 г. все бюджеты в Российской Федерации функционируют автономно.

Каждый бюджет обеспечивает финансирование мероприятий соответствующего уровня; вместе с тем вышестоящий бюджет выступает своеобразным гарантом финансирования минимума необходимых расходов нижестоящих территорий. И если последний не обеспечивает финансирование такого минимума, то средства должны выделяться из вышестоящего бюджета. Иными словами, бюджеты всех уровней взаимосвязаны и взаимообусловлены.

Органы государственной власти субъекта Российской Федерации и соответствующие местные органы власти на основе федерального законодательства самостоятельно устанавливают свою бюджетную систему, исходя из государственного и административно-территориального устройства (деления) своей территории.

Бюджеты, действующие на соответствующих территориях, объединяются в консолидированные бюджеты. Консолидированный бюджет представляет собой свод бюджетов всех уровней бюджетной системы на соответствующей территории. Например, федеральный бюджет и консолидированные бюджеты субъектов РФ составляют консолидированный бюджет Российской Федерации.

Консолидированные бюджеты используются для расчетов минимальных социальных и финансовых норм и нормативов, необходимых при бюджетном планировании и при анализе эффективности распределения и использования бюджетных средств. Показатели консолидированных бюджетов являются также основанием для предоставления субвенций из федерального бюджета.

Рассмотрим построение бюджетных систем федеративных и унитарных государств.

Федеративные государства имеют 3 уровня бюджетов:

I. федеральный (центральный);

II. региональный (бюджеты штатов в США, бюджеты федеральных земель в Германии, бюджеты провинций в Канаде, бюджеты субъектов РФ);

III. местные (муниципальные).

К государственным относятся бюджеты I и II уровней.

Унитарные государства имеют 2 уровня бюджетов:

I. государственный (центральный);

II. местные (муниципальные).

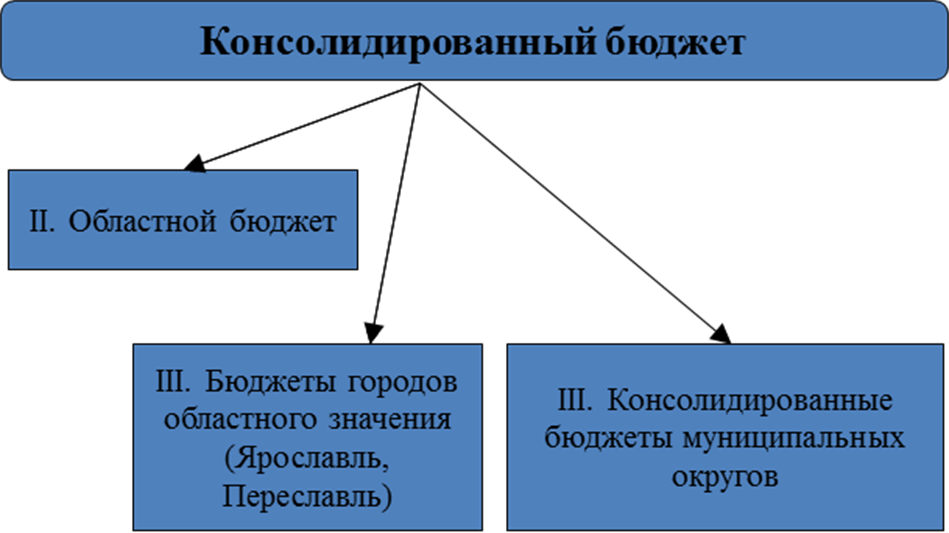

Рис. 2. Построение консолидированного бюджета Ярославской области до 2006 года

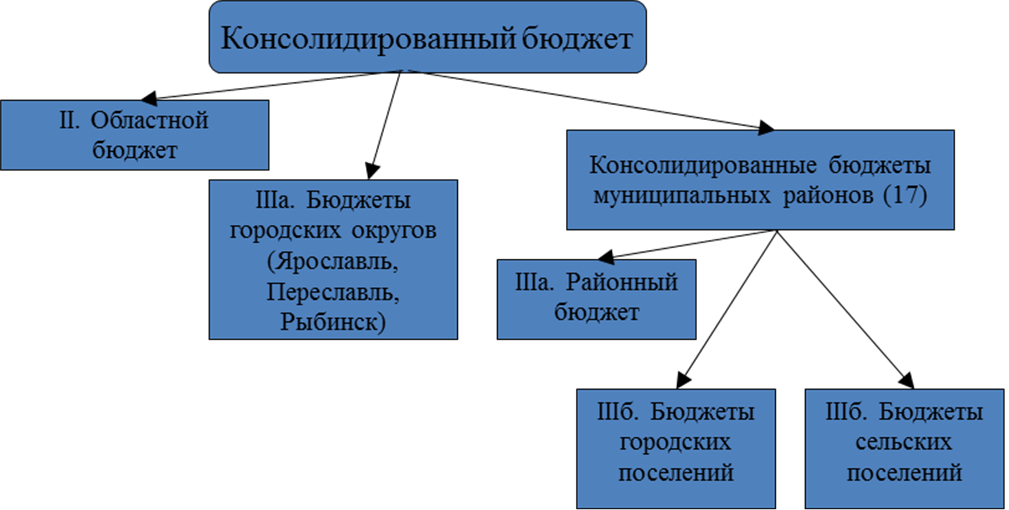

Структура бюджетной системы Российской Федерации существенно изменилась с 2006 года в связи с введением в действие федерального закона № 131-ФЗ «Об общих принципах организации местного самоуправления» от 6 октября 2003 года.Изменения про изошли на уровне местных (муниципальных) бюджетов в связи с новым административно-территориальным делением субъектов Российской Федерации. Так, в Ярославской области стало 3 городских округа (Ярославль, Переславль и с 1 июля 2006 года Рыбинск), 17 муниципальных районов, 12 городских поселений и 80 сельских поселений. Всего 112 муниципальных образований. В каждом из них составляется, утверждается и исполняется соответствующий бюджет: 3 бюджета городских округов, 17 районных бюджетов (это бюджеты более высокого порядка; на последующих рисунках они отнесены к подуровню Ш А), 12 бюджетов городских поселений и 80 бюджетов сельских поселений (это бюджеты подуровня Ш б - см. рисунки).

Рис. 3. Построение консолидированного бюджета Костромской области до 2006 года

Рис. 4. Построение консолидированного бюджета Ярославской области с 2006 года

Утверждаются бюджеты как законы ежегодно и действуют в течение финансового года. В России финансовый год совпадает с календарным. Консолидированные бюджеты не утверждаются как закон.

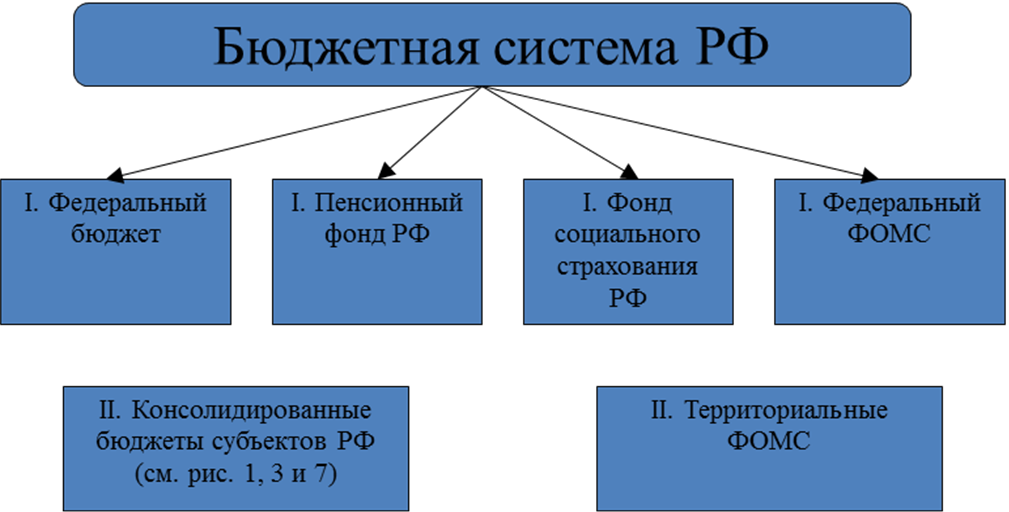

Рис. 5. Построение бюджетной системы Российской Федерации до 2006 года

Рис. 6. Построение консолидированного бюджета РФ с 2006 года

Ведущее звено бюджетной системы Российской Федерации – федеральный (государственный) бюджет; с его помощью перераспределяется до 40% национального дохода страны и финансируются основные экономические и социальные программы.

Государственный бюджет оказывает воздействие на все звенья финансовой системы, финансируя различные уровни власти, специальные правительственные фонды, кредитуя юридических и физических лиц. В условиях перехода к рынку государственный бюджет сохраняет свою ведущую роль, меняются лишь методы его воздействия на общественное производство и режим расходования бюджетных средств. Осуществляется переход с бюджетного финансирования и дотирования на экономические методы воздействия на производство, переход к финансовому регулированию экономики.

Рис. 7. Построение бюджетной системы Российской Федерации с 2006 года

Расходы государственного бюджета в мировой практике традиционно содержат следующие статьи:

· затраты на социальные нужды: здравоохранение, образование, культуру, социальные пособия, субсидии местным бюджетам на эти цели (трансферты);

· затраты на хозяйственные нужды: капитальные вложения в инфраструктуру, дотации госпредприятиям, субсидии сельскому хозяйству, расходы на осуществление государственных программ;

· расходы на оборону и материальное обеспечение внешней политики, включая содержание дипломатических служб и займы иностранным государствам;

· административно-управленческие расходы: содержание правительственных органов, органов правопорядка, юстиции и проч.;

· платежи по государственному долгу (погашение и обслуживание долга);

· финансовая поддержка субъектов РФ.

Структура расходов государственного бюджета является социально стабилизирующим фактором; оказывает регулирующее воздействие на размеры спроса и инвестиции, на отраслевую и региональную структуру экономики; на национальную конкурентоспособность на мировом рынке. В то же время она может меняться. Например, в периоды кризисов и депрессий расходы государственного бюджета на хозяйственные цели, как правило, растут, а во время «перегрева» конъюнктуры – сокращаются.

Так, за счет Федерального фонда финансовой поддержки субъектов РФ осуществляются:

· дотации на выравнивание уровня бюджетной обеспеченности субъектов РФ;

· субсидии на государственную финансовую поддержку закупки и доставки нефти, нефтепродуктов, топлива и продовольственных товаров (за исключением подакцизных) в районы Крайнего Севера и приравненные к ним местности с ограниченными сроками завоза грузов для снабжения населения, предприятий и организаций социальной сферы и жилищно-коммунального хозяйства.

Особое место в бюджетной системе занимают местные бюджеты, в которых традиционно более высока по сравнению с государственным бюджетом доля средств, направляемых на социальные цели. В России из местных бюджетов финансируется более 80% учреждений образования и здравоохранения, около 80% учреждений культуры, осуществляется более 60% социальных выплат населению. В силу хронической дефицитности местные бюджеты получают дотации, субвенции и субсидии, ссуды из бюджетов вышестоящего уровня, привлекают средства путем выпуска местных облигационных займов.

4.2 Доходы бюджетов

Под доходами бюджета понимаются денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти Российской Федерации, ее субъектов и органов местного самоуправления. Как уже отмечалось, в рамках бюджетной классификации доходы группируются по источникам и способам их получения.

Доходы бюджетов образуются за счет налоговых и неналоговых поступлений, а также безвозмездных перечислений. В доходы бюджета текущего года зачисляется остаток средств па конец предыдущего года.

К налоговым доходам относятся предусмотренные налоговым законодательством федеральные, региональные налоги и сборы субъектов РФ и местные налоги и сборы, а также пени и штрафы. В доходах соответствующего бюджета полностью учитывается также размер предоставленных налоговых кредитов, отсрочек и рассрочек по уплате налогов и иных обязательных платежей в бюджет.

Следующий вид доходов бюджетов – неналоговые доходы, к которым относятся:

· доходы от использования имущества, находящегося в государственной или муниципальной собственности;

· доходы от продажи или иного возмездного отчуждения имущества, находящегося в государственной и муниципальной собственности;

· доходы от платных услуг, оказываемых соответствующими органами государственной власти, органами местного самоуправления, а также бюджетными учреждениями, находящимися в ведении соответственно федеральных органов исполнительной власти, органов исполнительной власти субъектов РФ, органов местного самоуправления;

· доходы в виде финансовой помощи и бюджетных ссуд, полученных от бюджетов других уровней бюджетной системы РФ;

· иные неналоговые доходы.

Особое место в системе неналоговых доходов бюджетов занимают доходы от использования и продажи имущества, находящегося в государственной и муниципальной собственности.

В доходах от использования имущества, находящегося в государственной или муниципальной собственности, па первом месте стоят средства, получаемые в виде арендной либо иной платы за сдачу во временное пользование.

В системе неналоговых доходов прописаны также финансовая помощь, безвозмездные перечисления, штрафы и иные суммы принудительного изъятия.

Под финансовой помощью от бюджетов другого уровня бюджетной системы понимаются поступления в форме дотаций, субвенций и субсидий либо иной безвозвратной и безвозмездной передачи средств. Дотации-– бюджетные средства, предоставляемые на безвозмездной и безвозвратной основах для покрытия текущих расходов. Субвенции – бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ или юридическому лицу на безвозмездной и безвозвратной основах на осуществление определенных целевых расходов. Субсидии – бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ, физическому или юридическому лицу на условиях долевого финансирования целевых расходов.

К безвозмездным перечислениям относятся:

· безвозмездные перечисления от физических и юридических лиц, международных организаций и правительств иностранных государств;

· безвозмездные перечисления по взаимным расчетам. Под взаимными расчетами понимаются операции по передаче средств между бюджетами разных уровней бюджетной системы РФ, связанные с изменениями в налоговом и бюджетном законодательстве, передачей полномочий по финансированию расходов или передачей доходов, произошедшими после утверждения закона (решения) о бюджете и не учтенными им.

В федеральном бюджете Российской Федерации налоговые доходы составляют около 85%, что свидетельствует о том, что потенциал неналоговых доходов еще не исчерпан.

По порядку и условиям зачисления в составе доходов бюджетов выделяют собственные и регулирующие доходы бюджетов.

Собственные доходы бюджетов – виды доходов, закрепленные законодательством РФ на постоянной основе полностью или частично за соответствующими бюджетами. К собственным доходам бюджетов относятся:

· налоговые доходы, закрепленные законодательством РФ за соответствующими бюджетами и бюджетами государственных внебюджетных фондов;

· неналоговые доходы в перечне, представленном выше;

· иные неналоговые доходы, а также безвозмездные перечисления.

Финансовая помощь не является собственным доходом соответствующего бюджета, бюджета государственного внебюджетного фонда.

К регулирующем доходам бюджетов относятся федеральные и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений (в процентах) в бюджеты субъектов РФ или местные бюджеты на очередной финансовый год, а также на долговременной основе (не менее чем на 3 года). Нормативы отчислений определяются законом о бюджете того уровня бюджетной системы, который передает регулирующие доходы, либо законом о бюджете того уровня бюджетной системы, который распределяет переданные ему регулирующие доходы из бюджета другого уровня.

4.3 Расходы бюджетов

Расходы бюджета, согласно Бюджетному кодексу РФ,– это денежные средства, направляемые на финансовое обеспечение задач и функций государства и местного самоуправления. Формирование расходов бюджетов всех уровней должно базироваться на единых методологических основах, нормативах минимальной бюджетной обеспеченности, финансовых затрат на оказание государственных услуг, устанавливаемых Правительством РФ.

В зависимости от экономического содержания расходы бюджетов делятся на капитальные и текущие.

Капитальные расходы, бюджетов, предназначенные для обеспечения инновационной и инвестиционной деятельности, включают:

· расходы на инвестиции в действующие или вновь создаваемые структуры в соответствии с утвержденной инвестиционной программой;

· средства, предоставляемые в качестве бюджетных кредитов на инвестиционные цели юридическим лицам;

· расходы на проведение капитального (восстановительного) ремонта и иные расходы, связанные с расширенным воспроизводством;

· расходы, при осуществлении которых создается или увеличивается имущество, находящееся в собственности Российской Федерации, ее субъектов и муниципальных образований;

· другие расходы бюджета, вошедшие в капитальные расходы в соответствии с экономической классификацией расходов бюджетов РФ.

В составе капитальных расходов бюджетов может быть сформирован бюджет развития.

Текущие расходы бюджетов предназначены для обеспечения текущего функционирования органов государственной власти, органов местного самоуправления и бюджетных учреждений, а также оказания государственной поддержки другим бюджетам и отдельным отраслям экономики в форме дотаций, субсидии и субвенций. В эту категорию входят и другие расходы бюджетов, не включенные в капитальные расходы.

В расходной части бюджетов всех уровней бюджетной системы РФ предусматривается создание резервных фондов (а) органов исполнительной власти и (б) органов местного самоуправления. Размер резервных фондов в федеральном бюджете не может превышать 3% утвержденных расходов федерального бюджета.

Средства резервных фондов расходуются на финансирование непредвиденных расходов, в том числе на проведение аварийно-восстановительных работ по ликвидации последствий стихийных бедствий и других чрезвычайных ситуаций, имевших место в текущем финансовом году, а порядок их расходования устанавливается нормативными правовыми актами Правительства РФ, органов исполнительной власти субъектов РФ или органов местного самоуправления.

Федеральным бюджетом на очередной финансовый год предусматривается создание резервного фонда Президента Российской Федерации в размере не более одного процента утвержденных расходов федерального бюджета. Средства этого фонда расходуются на финансирование непредвиденных расходов, а также дополнительных расходов, предусмотренных указами Президента РФ, на основании письменного его распоряжения. Расходование средств фонда на проведение выборов, референдумов, освещение деятельности Президента РФ не допускается.

С появлением новых видов расходов бюджетов их финансирование может осуществляться только с начала очередного финансового года при условии их включения в соответствующий бюджет. При определении источников их финансирования исключается увеличение дефицитов бюджетов.

Формы расходов бюджетов. Предоставление бюджетных средств осуществляется в формах:

- ассигнований на содержание бюджетных учреждений;

- средств на оплату товаров, работ и услуг, выполняемых физическими и юридическими лицами по государственным или муниципальным контрактам;

- трансфертов населению, включающих в себя ассигнования на реализацию органами местного самоуправления обязательных выплат населению, установленных законодательством Российской Федерации и ее субъектов, правовыми актами представительных органов местного самоуправления;

- ассигнований на осуществление отдельных государственных полномочий, передаваемых на другие уровни власти;

- ассигнований на компенсацию дополнительных расходов, возникших в результате решений, принятых органами государственной власти, приводящих к увеличению бюджетных расходов или уменьшению бюджетных доходов;

- бюджетных кредитов юридическим лицам (включая налоговые кредиты, отсрочки и рассрочки по уплате налогов и платежей и других обязательств);

- субвенций и субсидий физическим и юридическим лицам;

- инвестиций в уставные капиталы действующих или вновь создаваемых юридических лиц;

- бюджетных ссуд, дотаций, субвенций и субсидий бюджетам других уровней бюджетной системы РФ, государственным внебюджетным фондам;

- кредитов иностранным государствам;

- средств на обслуживание и погашение долговых обязательств, в том числе государственных или муниципальных гарантий.

Доходы и расходы городского бюджета Ярославля (утверждены муниципалитетом) приведены в таблицах. Доходы запланированы в сумме12842,1 млн. руб., а расходы – 15138,1 млн. руб., дефицит – 2296,0 млн. руб.

Таблица 6

2015-04-01

2015-04-01 11054

11054