Финансовая устойчивость организации характеризуется абсолютными и относительными показателями.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов источниками их формирования.

Для характеристики источников формирования запасов используются три основных показателя:

1. Наличие собственных оборотных средств (СОС) – разница между капиталом и долгосрочными активами. Этот показатель характеризует чистый оборотный капитал. Его увеличение по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия. Наличие оборотных средств можно записать как:

СОС = СИ – ДА,

где СИ – собственные источники (Капитал пассива баланса);

ДА – Долгосрочные актива баланса.

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД), определяется по формуле:

СД = СОС + ДП,

где ДП – долгосрочные финансовые обязательства пассива баланса.

3. Общая величина основных источников формирования запасов и затрат (ОИ):

ОИ = СД + КО,

где КО – краткосрочные обязательства раздела пассива баланса.

Соответственно можно выделить и три показателя обеспеченности запасов источниками их формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств (?СОС):

? СОС = СОС – З,

где З – запасы (строка Запасы раздела актива баланса).

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов (? СД):

? СД = СД – З,

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов (? ОИ):

? ОИ = ОИ – З.

3. Типы финансовой устойчивости

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель (М):

М = (?СОС;?СД;?ОИ)

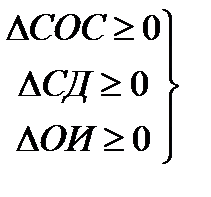

1. Абсолютная устойчивость:

М = (1; 1; 1)

М = (1; 1; 1)

Данное сопоставление говорит о том, что запасы покрываются собственным оборотным капиталом, т.е. организация не зависит от внешних займов. Такая ситуация встречается крайне редко. Более того, она вряд ли может рассматриваться как идеальная, поскольку означает, что руководство организации не умеет, не желает или не имеет возможности использовать внешние источники средств для основной деятельности.

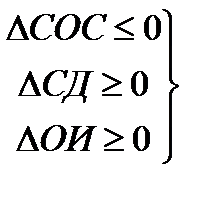

2. Нормальная устойчивость, гарантирующая платежеспособность предприятия:

М = (0; 1; 1)

М = (0; 1; 1)

Приведенное соотношение соответствует положению, когда успешно функционирующая организация использует для покрытия запасов различные «нормальные» источники средств - собственные и заемные. Такая устойчивость финансового положения организации характеризуется отсутствием неплатежей и причин их возникновения, т.е. работа организации характеризуется высокой или нормальной доходностью (рентабельностью), отсутствуют нарушения внутренней и внешней финансовой дисциплины.

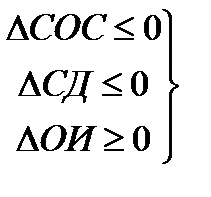

3. Неустойчивое финансовое состояние, характеризуемое нарушением платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов:

М = (0; 0; 1)

М = (0; 0; 1)

Такое финансовое положение характеризуется наличием нарушений финансовой дисциплины (задержки в оплате труда, недоимки в бюджеты, использование временно свободных собственных средств резервного капитала и пр.), перебоями в поступлении денег на счета по учету денежных средств и платежах, неустойчивой доходностью, невыполнением финансового плана, в том числе по доходу.

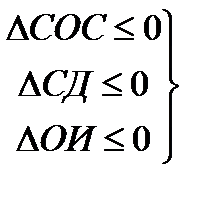

4. Кризисное финансовое состояние, при котором предприятие является неплатежеспособным и находится на грани банкротства, ибо основной элемент оборотного капитала – запасы не обеспеченные источниками их покрытия:

М = (0; 0; 0)

М = (0; 0; 0)

Кризисное (критическое) финансовое положение характеризуется ситуацией, когда в дополнение к предыдущему неравенству организация имеет займы, не погашенные в срок, просроченную кредиторскую задолженность и регулярные неплатежи.

Кризисное положение может классифицироваться: первая степень - наличие просроченных ссуд банкам; вторая степень - наличие просроченной задолженности поставщикам за товары; третья степень - наличие, кроме того, недоимки в бюджеты, что граничит с банкротством.

В условиях рыночной экономики при хроническом повторении ситуации организация должна быть объявлена банкротом.

Таблица 13. Обеспеченность запасов источниками их формирования на АО «Актюбинский завод хромовых соединений» по состоянию на начало и конец 2012 г. (тыс. тенге)

| Показатели | Условные обозначения | На начало 2012 г. | На конец 2012 г. | Темп изменения |

| 1. Источники формирования собственных средств | СИ | +542959 | ||

| 2. Долгосрочные активы | ДА | +73369 | ||

| 3. Наличие собственных оборотных средств | СОС | -1056749 | -587159 | +469590 |

| 4. Долгосрочные пассивы | ДП | -398518 | ||

| 5. Наличие собственных и долгосрочных заемных источников формирования средств | СД | -52709 | +18363 | +71072 |

| 6. Краткосрочные заемные средства | КО | +263100 | ||

| 7. Общая величина основных источников | ОИ | +334172 | ||

| 8. Общая величина запасов | З | +349776 | ||

| 9. Недостаток собственных оборотных средств | ? СОС | -2503430 | -2383616 | -119814 |

| 10. Недостаток собственных и долгосрочных заемных источников формирования запасов | ? СД | +1499390 | -1778094 | -278704 |

| 11. Излишек общей величины основных источников формирования запасов | ? ОИ | +804351 | +788747 | -15604 |

| Трехфакторная модель типа финансовой устойчивости | М | М = (0; 1; 1) | М = (0; 0; 1) | - |

Из таблицы видно, что анализируемая организация как на начало, так и на конец года не имела собственного оборотного капитала. Для осуществления своей деятельности она смогла привлечь краткосрочные и долгосрочные займы, в результате нормальные источники формирования запасов на начало и на конец года превышали величину запасов соответственно на 804 351 тыс. и 788 847 тыс. тенге. Это свидетельствует о том, что АО «Актюбинский завод хромовых соединений» не имеет возможности маневрировать собственными средствами и находится в большой зависимости от заемных средств, что отрицательно сказывается на устойчивости финансового положения организации.

4. Относительные показатели финансовой устойчивости

Наряду с абсолютными показателями устойчивость финансового положения организации характеризуется системой относительных показателей - финансовых коэффициентов. Они рассчитываются в виде соотношений абсолютных показателей активов и пассивов баланса.

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за несколько лет. В качестве базисных величин могут быть использованы значения показателей данной организации за прошлый год, среднеотраслевые значения показателей, значения показателей наиболее перспективных организаций. Кроме того, в качестве базы сравнения могут служить теоретически обоснованные или полученные в результате экспертных оценок величины, характеризующие оптимальные или критические (пороговые) с точки зрения устойчивости финансового положения значения показателей.

Таблица 14. Анализ коэффициентов финансовой устойчивости на АО «Актюбинский завод хромовых соединений» по состоянию на начало и конец 2012 г. (тыс. тенге)

| Показатели | Оптимальное значение | На начало 2012 г. | На конец 2012 г. | Темп изменения |

Одним из важнейших относительных показателей, характеризующих финансовую устойчивость организации, является показатель удельного веса капитала в совокупном (общем, авансированном) каптале, т.е. отношение капитала к итогу (валюте) баланса организации. Этот показатель в профессиональной литературе и практике носит различные названия - коэффициент собственности, коэффициент автономии, коэффициент независимости, но суть его одна: по нему судят, насколько организация независима от заемных средств и способна маневрировать собственными средствами.

Чем больше у организации собственных средств, тем легче ей справиться с неурядицами экономики. Рост удельного веса капитала свидетельствует об увеличении финансовой независимости организации, снижении риска финансовых затруднений в будущих периодах. Поэтому наиболее дальновидные предприниматели стремятся наращивать сумму капитала путем создания различного рода резервных фондов и прямого зачисления в уставный капитал нераспределенного на дивиденды части чистой прибыли.

В профессиональной литературе указывается, что минимальное значение этого показателя, обеспечивающего достаточно стабильное финансовое положение в глазах инвесторов и кредиторов, должно быть на уровне 0,5.

На анализируемом акционерном обществе уровень этого коэффициента на конец 2012 г. составил 0,27, что на 0,6 пункта больше по сравнению с началом года. Однако величина его в 2,2 раза меньше рекомендуемой величины. Это говорит о том, что кредитор организации чувствует себя неспокойно, поскольку риск неплатежеспособности организации чрезмерно высок.

Производным от коэффициента независимости является коэффициент финансовой зависимости. Он по существу является показателем, обратным к коэффициенту независимости, т.е. определяется отношением заемных средств к совокупному капиталу и характеризует долю долга в общей сумме авансированного капитала. Чем выше эта доля, тем больше зависимость организации от внешних источников финансирования.

Следующим относительным показателем, характеризующим финансовую устойчивость организации, является коэффициент финансирования, представляющий собой отношение собственных средств к заемным средствам. Чем выше уровень этого коэффициента, тем для инвесторов и банков надежнее финансирование.

Коэффициент показывает, какая часть деятельности организации финансируется за счет собственных средств, а какая - за счет заемных. Ситуация, при которой величина коэффициента финансирования

Уровень этого коэффициента в данной организации составил на начало года 0,26 и на конец года 0,37. Это говорит о том, что почти 2/3 часть имущества сформирована за счет заемных средств.

На западных фирмах шире, чем коэффициент финансирования, применяется его обратный показатель - коэффициент соотношения заемных и собственных средств, который определяется отношением заемных средств к капиталу. Он показывает, сколько заемных средств привлекла организация на 1 тенге вложенных в активы собственных средств, каких средств у организации больше - заемных или собственных.

В профессиональной литературе нормальное ограничение для этого показателя: < 1. Если его значение превышает 1, финансовая независимость и устойчивость организации достигают критической точки, и становится зависимость организации от заемных средств больше. Но не всегда ответ может быть столь однозначным. Уровень этого показателя зависит от отраслевых особенностей, характера хозяйственной деятельности организации и скорости оборота краткосрочных активов. При высоких показателях оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности критическое значение коэффициента может намного превышать единицу без существенных последствий для финансовой автономности организации.

На анализируемом предприятии уровень этого коэффициента на начало года составил 3,9 и на конец года 2,7, что далеко не соответствует оптимальному значению.

Важным относительным показателем, характеризующим финансовую устойчивость организации, является коэффициент покрытия инвестиций, которого еще называют коэффициентом финансовой устойчивости. Он показывает долю собственных и долгосрочных заемных средств в совокупном (общем, авансированном) капитале. Это более мягкий показатель по сравнению с коэффициентом независимости. В западной практике принято считать, что нормативное значение его равно 0,9, критическим считается снижение этого показателя до 0,75.

Уровень этого коэффициента на анализируемом предприятии на начало года составил 0,40 [(1 056 501+1 004 040): 5 134 228] и на конец года 0,37 [1 599 460+605 522]:5 947 034. Эти данные свидетельствуют о том, что финансовое положение организации является неустойчивым.

Весьма существенной характеристикой финансовой устойчивости организации является коэффициент маневренности, который определяется отношением собственного оборотного капитала к собственным средствам. Он показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Низкое значение коэффициента маневренности означает, что значительная часть собственных средств организации закреплена в ценностях иммобильного характера, которые являются менее ликвидными, т.е. не могут быть достаточно быстро преобразованы в денежную наличность.

С финансовой точки зрения повышение и его высокий уровень положительно характеризует финансовое положение организации: собственные средства при этом мобильны, большая часть их вложена не в основные средства и иные долгосрочные активы, а в оборотные средства. Поэтому рост коэффициента маневренности желателен, но в тех пределах, в каких он возможен при конкретной структуре имущества организации. Если коэффициент увеличивается не за счет уменьшения стоимости основных средств, а благодаря опережающему росту собственных источников по сравнению с увеличением основных средств, тогда повышение коэффициента действительно свидетельствует о повышении финансовой устойчивости организации.

В качестве оптимальной величины коэффициент маневренности может быть принят в размере > 0,5, однако каких-либо устоявшихся в практике нормальных значений показателя не существует. Уровень коэффициента маневренности зависит от характера деятельности организации: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких, так как в фондоемких значительная часть собственных средств является источником формирования основных средств.

Поскольку АО «Актюбинский завод хромовых соединений» как на начало, так и на конец 2012 г. не имело собственного оборотного капитала, этот показатель нами не исчислен.

По этой же причине мы не смогли установить величину другого важного показателя финансовой устойчивости организации - коэффициента покрытия запасов. Он определяется отношением собственного оборотного капитала к стоимости запасов. Его нормальное значение составляет 0,6 - 0,8.

Нормальный коэффициент покрытия запасов собственным оборотным капиталом определяется исходя из того, что собственными источниками должны быть покрыты необходимые размеры запасов, остальные можно покрывать краткосрочными заемными средствами, при этом необходимый размер запасов в большей мере соответствует обоснованной потребности в них в те периоды, когда скорость их оборота выше. Если их величина значительно выше обоснованной потребности, то собственный оборотный капитал может покрыть лишь часть запасов, т.е. показатель будет < 1. Наоборот, при недостаточности у организации запасов для бесперебойного осуществления деятельности показатель может быть > 1, но это не будет признаком хорошего ее финансового положения. Поэтому уровень коэффициента покрытия запасов собственным оборотным капиталом следует оценивать прежде всего в зависимости от состояния запасов.

Тема 16. Анализ угрозы банкротства организации

1. Понятие несостоятельности организации

При анализе финансовой устойчивости организации необходимо оценить, не является ли она потенциальным банкротом, под которым понимается признанная решением суда или официально объявленная во внесудебном порядке на основании соглашения с кредиторами несостоятельность должника, являющаяся основанием для его ликвидации.

Под несостоятельностью понимается неспособность должника удовлетворить требования кредиторов по денежным обязательствам, включая требования об уплате заработной платы, а также обеспечить обязательные платежи в бюджет и внебюджетные фонды за счет принадлежащего ему имущества. Должник считается неплатежеспособным, если он не исполнил обязательство в течение 3 месяцев с момента наступления срока его исполнения. Его обязательства превышают стоимость активов или он имеет неудовлетворительную структуру баланса.

Неудовлетворительная структура баланса - такое состояние имущества и обязательств должника, когда за счет имущества не может быть обеспечено своевременное выполнение обязательств перед кредиторами в связи с недостаточной степенью ликвидности имущества должника.

Для оценки и анализа потенциальной несостоятельности (банкротства) организации применяются следующие показатели:

1. коэффициент текущей ликвидности (общего покрытия);

2. коэффициент обеспеченности собственными средствами.

Целью проведения анализа финансового положения организации является обоснование решения о признании структуры баланса неудовлетворительной, а организацию - неплатежеспособной.

Основанием для признания структуры баланса организации неудовлетворительной, а субъекта - неплатежеспособным является выполнение одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2,0;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Признание организации неплатежеспособной не означает признание ее несостоятельной, это не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное соответствующими государственными органами состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым положением организации и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования ее к самостоятельному выходу из кризисного состояния.

2. Показатели оценки и анализа банкротства организации

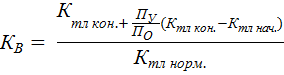

При неудовлетворительной структуре баланса для проверки реальной возможности у организации восстановить свою платежеспособность рассчитывается коэффициент восстановления платежеспособности сроком на 6 месяцев следующим образом:

где: Ктл кон. и Ктл нач.. - фактическое значение коэффициента текущей ликвидности на конец и начало отчетного периода;

Пу - установленный период восстановления платежеспособности в месяцах (6 месяцев);

По - отчетный период;

Ктл норм. = 2,0.

Если коэффициент восстановления меньше 1, то это свидетельствует о том, что у организации в ближайшие 6 месяцев нет реальной возможности восстановить платежеспособность.

Если значение коэффициента восстановления больше 1, то это означает, что у организации есть реальная возможность восстановить свою платежеспособность, и решение о признании структуры баланса неудовлетворительной может быть отложено на срок до 6 месяцев.

При удовлетворительной структуре баланса (коэффициент текущей ликвидности больше 2,0 и коэффициент обеспеченности собственными средствами больше 0,1) для проверки устойчивости финансового положения рассчитывается коэффициент утраты платежеспособности на срок 3 месяца следующим образом:

где: Пу - установленный период утраты платежеспособности в месяцах (3 месяца).

Значение коэффициента утраты платежеспособности больше 1 означает наличие у организации реальной возможности не утратить платежеспособность в течение ближайших 3 месяцев. Если коэффициент утраты платежеспособности менее 1, то это свидетельствует о том, что у организации в ближайшие 3 месяца имеется возможность утратить платежеспособность, т.е. она не сможет выполнить обязательства перед кредиторами.

Ввиду реальной угрозы утраты данной организацией платежеспособности, она ставится на соответствующий учет в органах по реализации предприятий.

Таблица 15. Оценка структуры баланса АО «Актюбинский завод хромовых соединений» по состоянию на начало и конец 2012 г.

| Показатель | На начало 2012 г. | На конец 2012 г. | Норма коэффициента | Возможное решение (оценка) |

| Коэффициент текущей ликвидности | 0,983 | 1,005 | ≥2 | Структура баланса неудовлетворительная, предприятие является неплатежеспособным |

| Коэффициент обеспеченности собственными средствами | -0,350 | -0,156 | ≥0,1 | |

| Коэффициент восстановления платежеспособности | - | 0,508 | >1 | У предприятия нет возможности восстановить свою платежеспособность |

Коэффициент утраты платежеспособности рассчитывается в случае, если оба коэффициента принимают значение не менее предусмотренного критерием. Поскольку эти коэффициенты значительно ниже установленных норм, то нет необходимости исчислять коэффициент утраты платежеспособности.

Нормативное значение коэффициента текущей ликвидности, равное 2, взято из мировой учетно-аналитической практики без учета реальной ситуации на отечественных предприятиях, когда большинство из них продолжает работать со значительным дефицитом собственных оборотных средств. Нормативное значение коэффициента текущей ликвидности едино для всех предприятий, а значит, не учтены отраслевые особенности и тип производства хозяйствующих субъектов.

Многие отечественные организации подпадают под определение банкротства. Это значит, что такие критерии не работоспособны, так как не выделяют из всего множества организаций те, которым реально грозит процедура банкротства.

Следует отметить, что в США коэффициент текущей ликвидности по ряду отраслей и группы предприятий в 1990 г. имел следующие значения:

корпорация производственной сферы - 1,47;

производство продуктов питания - 1,25;

издательская деятельность - 1,67;

химическая промышленность - 1,30;

нефтяная и угледобывающая промышленность - 1,00;

машиностроение - 1,85;

производство электрооборудования и электронной техники - 1,47;

розничная торговля - 1,50.

Представляется, что в нашей стране необходимо дифференцировать значение этого показателя по отраслям и подотраслям и использовать его для анализа ликвидности активов, а не для принятия волевых решений во время проведения процедур банкротства.

2015-05-20

2015-05-20 38252

38252