1. Финансовые коэффициенты. Коэффициенты прибыльности и рентабельности

2.Показатели эффективности использования фондов

3.Показатели рыночной активности. Интегрированные показатели

1. Финансовые коэффициенты. Коэффициенты прибыльности и рентабельности

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Устойчивое финансовое положение предприятия – это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия.

Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее половины финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Анализ финансовой устойчивости компании проводят методом коэффициентов.

При анализе структуры пассива важно установить не только фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала. Этот показатель носит различные названия: коэффициент собственности, коэффициент независимости, коэффициент автономии. Но суть его одна: по нему судят, насколько предприятие независимо от заемных средств и способно маневрировать собственными средствами.

Коэффициент независимости определяется по формуле:

Кн = Ск: Ак

Где, Кн -коэффициент независимости;

Ск- собственный капитал;

Ак- авансированный капитал (итог, валюта баланса, т.е. общая сумма финансирования). Рост его свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущих периодах. Нормативное значение 0,5 и больше.

Коэффициент зависимости определяется по формуле:

Кз= Пк: Ак

Где,Кз - коэффициент зависимости;

Пк - привлеченный капитал;

Ак - авансированный капитал (итог, валюта баланса).

Данный коэффициент характеризует долю долга в общей сумме авансированного капитала. Чем выше эта доля, тем больше зависимость предприятия от внешних источников финансирования.

3) Коэффициент финансирования определяется по формуле:

Кф = Ск: Пк

Где, Кф - коэффициент финансирования;

Ск - собственный капитал;

Пк - привлеченный капитал. Чем выше уровень этого коэффициента, тем для банков и инвесторов надежнее финансирование. Коэффициент показывает, какая часть деятельности предприятия финансируются за счет собственных средств, а какая — за счет заемных. Ситуация, при которой величина коэффициента финансирования < 1 (большая часть имущества предприятия сформирована за счет заемных средств), может свидетельствовать об опасности неплатежеспособности и нередко затрудняет получение кредита.

4) Коэффициент соотношения заемных и собственных средств

Кз/с = Пк: Ск

Где, Кз/с- коэффициент соотношения заемных и собственных средств. Ск- собственные средства (собственный капитал). Этот коэффициент указывает, сколько заемных средств привлекло предприятие на один тенге вложенных в активы собственных средств.

5) Коэффициент финансовой устойчивости

Он характеризует долю собственных и долгосрочных заемных средств в общем (авансированном) капитале, т.е. определяется по формуле:

Ск+До

Кф/у= --------------

Ак

Где, Кф/у - коэффициент финансовой устойчивости;

До - долгосрочные обязательства.

Это более мягкий показатель по сравнению с коэффициентом автономии. В западной практике принято считать, что нормальное значение коэффициента равно около 0,9, критическим считается его снижение до 0,75.

Он показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами, и определяется по следующей формуле:

Км = СОК: Ск

Где, Км - коэффициент маневренности;

СОК - собственный оборотный капитал;

Ск - собственный капитал.

В качестве оптимальной величины коэффициент маневренности может быть принят в размере > 0,5.

Собственный оборотный капитал (СОК) определяется по формуле:

Капитал - долгосрочные активы

7) Коэффициент покрытия запасов вычисляется по формуле:

К об.з = СОК: З

Где, К об.з— коэффициент обеспеченности

запасов;

СОК— собственный оборотный капитал; 3 — запасы.

Коэффициент покрытия показывает, в какой степени запасы и затраты покрыты собственными средствами и не нуждаются в привлечении заемных средств. Его нормальное значение 0,6 - 0,8.

Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

В системе показателей эффективности деятельности предприятий важнейшее место принадлежит рентабельности.

Рентабельность представляет собой такое использование средств, при котором организация не только покрывает свои затраты доходами, но и получает прибыль.

Доходность, т.е. прибыльность предприятия, может быть оценена при помощи как абсолютных, так и относительных показателей. Абсолютные показатели выражают прибыль, и измеряются в стоимостном выражении, т.е. в тенге. Относительные показатели характеризуют рентабельность и измеряются в процентах или в виде коэффициентов. Показатели рентабельности в гораздо меньшей мере находятся под влиянием инфляции, чем величины прибыли, поскольку они выражаются различными соотношениями прибыли и авансированных средств (капитала), либо прибыли и произведенных расходов (затрат).

При анализе рентабельности предприятия определяются различные показатели доходности, которые следует сопоставить с прогнозными, с соответствующими показателями предыдущих периодов, а также с данными других предприятий.

Рентабельность активов. Важнейшим показателем здесь является рентабельность активов (иначе — рентабельность имущества). Этот показатель может быть определен по следующей формуле:

Рентабельность активов — это прибыль, оставшаяся в распоряжении предприятия, деленная на среднюю величину активов; получившееся умножаем на 100%.

Рентабельность активов = (чистая прибыль / среднегодовая величина активов) *100%

Этот показатель характеризует прибыль, получаемую предприятием с каждого тенге, авансированного на формирование активов. Рентабельность активов выражает меру доходности предприятия в данном периоде. Проиллюстрируем порядок изучения показателя рентабельности активов по данным анализируемой организации.

Пример. Исходные данные для анализа рентабельности активов, Таблица 1.

Таблица 1 (тыс. тг.)

| Показатели | Прогноз | Фактически | Отклонение |

| 1.Прибыль, оставшаяся в распоряжении организации (чистая прибыль) | +124 | ||

| 2.Средняя стоимость основных производственных фондов | +501 | ||

| 3.Средняя стоимость других внеоборотныхактивов | - | +105 | |

| 4.Средняя стоимость оборотных активов | +387 | ||

| 5.Итого средняя стоимость всех активов организации (2+3+4) | +993 | ||

| 6.Рентабельность капитала (пункт.1/пункт.5)*100% | 9,03 | 9,19 | +0,16 |

Как видно из таблицы, фактический уровень рентабельности активов превысил прогнозный уровень на 0,16 пункта. Непосредственное влияние на это оказали два фактора:

сверхплановое увеличение чистой прибыли на сумму 124 тыс.тг. повысило уровень рентабельности активов на: 124 / 21620 * 100% = + 0,57 пункта;

сверхплановое увеличение активов предприятия на сумму 993 тыс. тг. снизило уровень рентабельности активов на: + 0,16 — (+ 0,57) = — 0,41 пункта. Совокупное влияние двух факторов (баланс факторов) составляет: +0,57+(- 0,41) = +0,16.

Итак, рост уровня рентабельности активов по сравнению с прогнозом имел место исключительно за счет увеличения суммы чистой прибыли предприятия. В то же время рост средней стоимости основных средств, других внеоборотных активов, а также оборотных активов снизил уровень рентабельности активов.

В аналитических целях кроме показателей рентабельности всей совокупности активов, определяются также показатели рентабельности основных средств (фондов) и рентабельности оборотных средств (активов).

Рентабельность основных производственных фондов

Показатель рентабельности основных производственных фондов (называемый иначе показателемфондорентабельности) представим в виде следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю стоимость основных производственных фондов.

Рентабельность оборотных активов

Рассмотрим далее порядок исчисления следующего показателя. Рентабельность оборотных активов (иначе - краткосрочных или мобильных активов) может быть выражена при помощи следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю величину оборотных активов.

Показатель рентабельности инвестированного капитала (рентабельности инвестиций) выражает эффективность использования средств, вложенных в развитие данной организации. Рентабельность инвестиций выражается следующей формулой:

Прибыль (до уплаты налога на прибыль) *100% деленная на валюта (итог) баланса минус сумма краткосрочных обязательств (итог третьего раздела баланса).

Рентабельность собственного капитала

Важную роль в финансовом анализе играет показатель рентабельности собственного капитала. Он характеризует наличие прибыли в расчете на вложенный собственниками данной организации (акционерами) капитал. Рентабельность собственного капитала выражается такой формулой:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на величину собственного капитала (итог пятого раздела баланса).

Если сопоставить рентабельность активов и рентабельность собственного капитала, то это сравнение покажет степень использования данной организацией финансовых рычагов (займов и кредитов) с целью повышения уровня доходности.

Отдача собственного капитала повышается, если удельный вес заемных источников в общей сумме источников формирования активов возрастает.

Разницу между рентабельностью собственного капитала и рентабельностью общей величины капитала принято называть эффектом финансового рычага. Следовательно, эффект финансового рычага представляет собой приращение рентабельности собственного капитала, получаемое вследствие использования кредита.

Для того, чтобы получить приращение прибыли за счет использования кредита, необходимо, чтобы рентабельность активов за вычетом процентов за пользование кредитом была больше нуля. В данной ситуации экономический эффект, полученный в результате использования кредита, будет превышать расходы по привлечению заемных источников средств, то есть проценты за пользование кредитом.

Существует также такое понятие, как плечо финансового рычага, представляющее собой удельный вес (долю) заемных источников средств в общей сумме финансовых источников формирования имущества организации.

Соотношение источников формирования активов организации будет являться оптимальным, если оно обеспечивает максимальное приращение рентабельности собственного капитала в сочетании с приемлемой величиной финансового риска.

В ряде случаев предприятию целесообразно получать кредиты и в условиях, когда имеет место достаточная величина собственного капитала, поскольку рентабельность собственного капитала увеличивается вследствие того, что эффект от вложения дополнительных средств может быть значительно выше, чем процентная ставка за пользование кредитом.

Кредиторы данного предприятия так же, как и ее собственники (акционеры) рассчитывают на получение определенных сумм доходов от предоставления средств этого предприятия. С позиций кредиторов показатель рентабельности (цены) заемных средств будет выражаться следующей формулой:

Плата за пользование заемными средствами (это прибыль для кредиторов) умноженная на 100% и деленная на величину долгосрочных и краткосрочных заемных средств.

Рентабельность совокупных вложений капитала

Обобщающим показателем, выражающим эффективность использования общей величины капитала, имеющегося в распоряжении предприятия, является рентабельность совокупных вложений капитала.

Этот показатель можно определить по формуле:

Расходы, связанные с привлечением заемных источников средств плюс прибыль, остающаяся в распоряжении предприятия умножить на 100% и делить на величину совокупного используемого капитала (валюта баланса).

Рентабельность продукции (рентабельность производственной деятельности) может быть выражена формулой:

Прибыль, остающаяся в распоряжении предприятия умноженная на 100% и деленная на полную себестоимость реализованной продукции.

В числителе этой формулы может быть также использован показатель прибыли от реализации продукции. Данная формула показывает, какую прибыль имеет предприятие с каждого тенге, затраченного на производство и реализацию продукции. Данный показатель рентабельности может быть определен как в целом по данной организации, так и по отдельным ее подразделениям, а также по отдельным видам продукции.

В ряде случаев рентабельность продукции может быть исчислена как отношение прибыли, остающейся в распоряжении предприятия (прибыли от реализации продукции) к сумме дохода от реализации продукции.

Рентабельность продукции, рассчитанная в целом по данной организации, зависит от трех факторов:

от изменения структуры реализованной продукции. Увеличение удельного веса более рентабельных видов продукции в общей сумме продукции способствует повышению уровня рентабельности продукции;

изменение себестоимости продукции оказывает обратное влияние на уровень рентабельности продукции;

изменение среднего уровня реализационных цен. Этот фактор оказывает прямое влияние на уровень рентабельности продукции.

Одним из наиболее распространенных показателей рентабельности является рентабельность продаж. Этот показатель определяется по такой формуле:

Прибыль от реализации продукции (работ, услуг) умножить на 100% и делить на доход от реализации продукции (работ, услуг).

Рентабельность продаж характеризует удельный вес прибыли в составе выручки от реализации продукции. Этот показатель называют также нормой прибыльности.

Если рентабельность продаж имеет тенденцию к понижению, то это свидетельствует о снижении конкурентоспособности продукции на рынке, так как говорит о сокращении спроса на продукцию.

Рассмотрим порядок факторного анализа показателя рентабельности продаж. Предполагая, что структура продукции осталась неизменной, определим влияние на рентабельность продаж двух факторов:

изменение цены на продукцию;

изменение себестоимости продукции.

Обозначим рентабельность продаж базисного и отчетного периода соответственно, как  и

и  .

.

Тогда получим следующие формулы, выражающие рентабельность продаж:

,

,

Представив прибыль как разность между доходом от реализации продукции и себестоимостью, получили эти же формулы в преобразованном виде:

,

,  ,

,

Где,  ,

,  - прибыль от реализации продукции, работ, услуг

- прибыль от реализации продукции, работ, услуг

(соответственно базисного и отчетного периода);

,

,  — реализация продукции (работ, услуг);

— реализация продукции (работ, услуг);

,

,  - себестоимость продукции (работ, услуг);

- себестоимость продукции (работ, услуг);

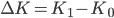

∆К — изменение (приращение) рентабельности продаж за анализируемый период.

Пользуясь методом (способом) цепных подстановок, определим в обобщенном виде влияние первого фактора — изменения цены на продукцию — на показатель рентабельности продаж.

Затем исчислим влияние на рентабельность продаж второго фактора — изменения себестоимости продукции.

где ∆КN — изменение рентабельности за счет изменения цены на продукцию;

∆КS — изменение рентабельности за счет изменения себестоимости продукции. Общее влияние двух факторов (баланс факторов) равняется изменению рентабельности по сравнению с ее базисной величиной:

∆К = ∆КN + ∆КS,

Итак, повышение рентабельности продаж достигается повышением цен на реализуемую продукцию, а также снижением себестоимости реализуемой продукции. Если в структуре реализуемой продукции увеличивается удельный вес более рентабельных видов изделий, то это обстоятельство также повышает уровень рентабельности продаж.

Чтобы повысить уровень доходности продаж, организация должна ориентироваться на изменения конъюнктуры рынка, наблюдать за изменениями цен на продукцию, осуществлять постоянный контроль за уровнем затрат на производство и реализацию продукции, а также осуществлять гибкую и обоснованную ассортиментную политику в области выпуска и реализации продукции.

Для обоснованных выводов по результатам расчета коэффициентов рентабельности необходимо также принимать во внимание следующее:

Временной аспект – коэффициенты рентабельности статичны, отражают результативность работы отдельного отчетного периода и не учитывают перспективную отдачу от долгосрочных инвестиций, поэтому при переходе на новые технологии их значения могут ухудшаться. В таких случаях необходимо оценивать показатели рентабельности в динамике.

Несопоставимость расчетов – числитель и знаменатель рентабельности выражены в «неравноценных» денежных единицах. Прибыль отражает текущие результаты, а сумма капитала (активов) складывалась в течение нескольких лет, является книжной (учетной) и не совпадает с текущей оценкой. Поэтому для принятия решений необходимо учитывать также индикаторы рыночной стоимости компании.

Проблема риска – высокая рентабельность быть может достигнута ценой рискованных действий, поэтому параллельно для полноценного анализа эффективности деятельности компании анализируют структуру текущих затрат, коэффициенты финансовой устойчивости, операционный и финансовый рычаги.

2.Показатели эффективности использования фондов

Обобщающим показателем эффективности использования ОС является фондоотдача (ФО):

Объем производства/ Среднегодовая стоимость основных средств

Показатель фондоотдачи анализируют в динамике за ряд лет, поэтому объем продукции корректируют на изменение цен и структурных сдвигов, а стоимость ОС - на коэффициент переоценки.

Повышение фондоотдачи ведет к снижению суммы амортизационных отчислений, приходящихся на один тенге готовой продукции или амортизационной емкости.

Рост фондоотдачи является одним из факторов интенсивного роста объема выпуска продукции (ВП). Эту зависимость описывает факторная модель:

ВП = ОС * ФО

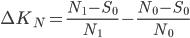

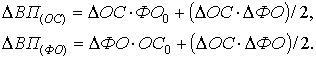

На основе факторной модели рассчитывают прирост объема выпуска за счет увеличения ОС и роста фондоотдачи:

.

.

Прирост выпуска продукции за счет фондоотдачи можно рассчитать способом абсолютных разниц:

или интегральным методом:

где ОС0, ОС1 – стоимость основных средств в базисном и отчетном периоде соответственно;

ФОо,ФО1 – фондоотдача базисного и отчетного периода соответственно.

Другим важным показателем, характеризующим эффективность использования ОС, является фондоемкость ОС:

Среднегодовая стоимость основных средств/Объем производства.

Изменение фондоемкости в динамике показывает изменение стоимости ОС на 1 тенге продукции и применяется при определении суммы относительного перерасхода или экономии средств в основные фонды (Э):

Э = (ФЕ1 – ФЕо). VВП1,

где ФЕ1, ФЕо – фондоемкость отчетного и базисного периода соответственно;

VВП1 - объем выпуска продукции в отчетном периоде.

Для разработки технологической политики предприятия необходим углубленный факторный анализ показателей эффективности использования ОС и в первую очередь фондоотдачи.

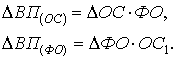

Совокупность факторов, влияющих на показатель фондоотдачи и их подчиненность, показана на рис. 2.

На основе схемы можно построить факторную модель фондоотдачи

ФО = ФОа. УДа,

где УДа - доля активной части фондов в стоимости всех ОС;

ФОа – фондоотдача активной части ОС.

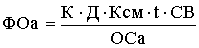

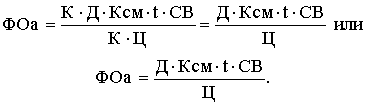

Факторная модель для фондоотдачи активной части ОС имеет вид:

ФОа = (К. Т. СВ)/ ОСа,

где К – среднее количество технологического оборудования;

Т – время работы единицы оборудования;

СВ – среднечасовая выработка с стоимостном выражении;

ОСа - среднегодовая стоимость технологического оборудования.

Если время работы единицы оборудования представить в виде произведения количества отработанных дней (Д), коэффициента сменности (Ксм), средней продолжительности рабочего дня (t), то факторная модель примет вид

Расширим факторную модель, представив среднегодовую стоимость технологического оборудования в виде произведения количества оборудования и стоимости его единицы в сопоставимых ценах (Ц):

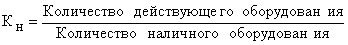

Анализ работы оборудования основан на системе показателей, характеризующих его использование по численности, времени работы и мощности.

Для характеристики степени привлечения оборудования рассчитывают:

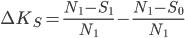

- коэффициент использования парка наличного оборудования (Кн):

;

;

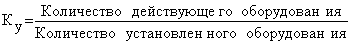

- коэффициент использования парка установленного оборудования (Ку):

;

;

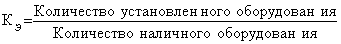

- коэффициент использования оборудования сданного в эксплуатацию (Кэ):

.

.

Если значения показателей близки к единице, то оборудование используется с высокой степенью загрузки, а производственная программа соответствует производственной мощности.

3.Показатели рыночной активности. Интегрированные показатели

Рыночная активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Коэффициенты рыночной активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Коэффициенты могут выражаться в днях, а также в количестве оборотов того либо иного ресурса предприятия за анализируемый период.

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли.

Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

Э = (Доход от реализации фактический/Дни в периоде) * Продолжительность одного оборота (Поб)

Поб = (Среднегодовая стоимость капитала * Д)/Доход от реализации продукции

где Д - количество календарных дней в анализируемом периоде (год - 360 дней, квартал - 90, месяц - 30 дней)

На длительность нахождения средств в обороте оказывают влияние различные внешние и внутренние факторы.

К внешним факторам относятся:

- отраслевая принадлежность;

- сфера деятельности организации;

- масштаб деятельности организации;

- влияние инфляционных процессов;

- характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

- эффективность стратегии управления активами;

- ценовая политика организации;

- методика оценки материальных ценностей и запасов.

Ускорение оборачиваемости оборотных средств уменьшает потребность в них: меньше требуется запасов, что ведет к снижению уровня затрат на их хранение и способствует, в конечном счете, повышению рентабельности и улучшению финансового состояния организации.

Замедление оборачиваемости приводит к увеличению оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния организации.

При анализе деловой активности особое внимание следует обратить на оборачиваемость дебиторской и кредиторской задолженности, т.к. эти величины во многом взаимосвязаны.

Снижение оборачиваемости может означать как проблемы с оплатой счетов, так и более эффективную организацию взаимоотношений с поставщиками, обеспечивающую более выгодный, отложенный график платежей и использующую кредиторскую задолженность как источник получения дешевых финансовых ресурсов.

Рыночная активность анализируется на основе оценки стоимости акций предприятия. Простая акция компании имеет номинальную, эмиссионную, балансовую, рыночную и реальную (пересчитанную с учетом временной стоимости денег) стоимость. Для эффективно функционирующей компании эти стоимости должны возрастать отноминальной до реальной.

1. Прибыль на одну акцию характеризует, долю чистой прибыли, приходящуюся на одну обыкновенную акцию в обращении.

К1 = (чистая прибыль – дивиденды по привилегированным акциям) / количество обыкновенных акций в обращении

Акции в обращении определяются как разница между общим числом выпущенных акций и собственными акциями в портфеле. Нужно отметить, что этот показатель в условиях рыночной экономики является одним из наиболее важных показателей, влияющих на рыночную стоимость акций компании.

2. Соотношение рыночной цены акции и прибыли на одну акцию отражает отношения между компанией и ее акционерами. Этот коэффициент показывает, сколько денежных средств согласны заплатить акционеры за одну денежную единицу чистой прибыли компании.

К2 = рыночная стоимость акции / прибыль на акцию.

2015-03-20

2015-03-20 4874

4874