Рисунок 9 - Зоны риска по степени устойчивости организации.

Рисунок 8 - Графическая иллюстрация обеспеченности запасов и затрат источниками их формирования

Рисунок 7 - Графическая иллюстрация соотношения источников формирования запасов и затрат.

Или

Рисунок 6 - Зоны рисковой деятельности по удовлетворению своих обязательств организации

Рисунок 5 - Критический объем производства (реализации).

Q – VC

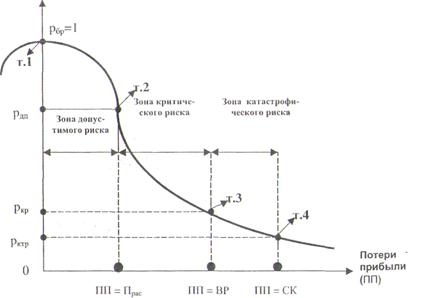

Рисунок 4 – Типичная кривая распределения вероятностей возникновения определенного уровня потерь прибыли.

Рисунок 2 - Характеристика различных зон рисков.

Наиболее полное представление о зонах риска дает так называемая кривая распределения вероятности потерь, определяющая их границы.

Кривая распределения вероятности получения прибыли имеет вид нормального распределения (рис. 3). При ее построении прибыль рассматривается как случайная величина.

|

Построение этой кривой основано на следующих допущениях:

1. Наиболее вероятно получение прибыли, равной расчетной величине - Прас.

Если вероятность (р) получения такой прибыли максимальна (р=1), то значение Прас можно считать математическим ожиданием получения этой величины прибыли.

Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, тем меньше, чем больше отклонение этой прибыли от расчетной, то есть при росте отклонений от Прас значения их вероятностей монотонно убывают.

2. Потерями прибыли (ПП) считается ее уменьшение по сравнению с расчетной величиной Прас. Если реальная прибыль равна П, то

пп = прас - п.

3. Вероятность исключительно больших потерь практически равна нулю, так

как потери заведомо имеют верхний предел (исключая потери, которые не

представляется возможным оценить количественно).

И хотя принятые допущения спорны, так как они свойственны не всем видам риска, но тем не менее они достаточно полно отражают общие закономерности изменения предпринимательского риска и базируются на гипотезе, что прибыль как случайная величина подчинена нормальному или близкому к нормальному закону распределения.

|

На изображенной кривой распределения вероятностей потерь прибыли (дохода) выделяется ряд характерных точек:

Точка 1 (т.1: ПП = 0 и р = рбр) определяет вероятность нулевых потерь прибыли.

Точка 2 (т.2: ПП = Прас и р = рдп) характеризуется величиной возможных потерь, равной ожидаемой прибыли, то есть полной потерей прибыли; вероятность потерь равна рд. Точки 1 и 2 являются пограничными, определяющими положение зоны допустимого риска.

Точка 3(т.З: ПП = ВР и р = ркр) соответствует величине потерь, равных расчетной сумме чистого валового дохода (выручке-нетто - ВР). Вероятность таких потерь равна ркр. Точки 2 и 3 определяют границы зоны критического риска.

Точка 4 (т.4: ПП = СК и р = рктр) характеризуется потерями в размере суммы собственного капитала (СК) организации, вероятность которых равна рктр. Между точками 3 и 4 находится зона катастрофического риска.

Потери, превышающие сумму собственного капитала (имущественное состояние организации), не рассматриваются, так как их невозможно взыскать.

Вероятности определенных уровней потерь для управленца являются важными показателями, поскольку позволяют судить об ожидаемом риске и оценивать уровень его приемлемости для конкретной организации. Руководствуясь изложенным, построенная кривая была названа кривой риска (рис. 4).

Зоны риска по объему продаж, при котором компания будет способна покрыть все свои расходы без получения прибыли (критический объем продаж), определяемый критическими соотношениям общей выручки от реализации и объема производства с затратами (рис.5).

Данная точка безубыточности характеризует границы допустимого риска, характеризующиеся устойчивым положением организации. В этом случае необходимо определить точку критического объема производства (реализации), в которой прибыль равна нулю, а объем продаж только покрывает сумму переменных и фиксированных издержек. Валовая прибыль (разность между выручкой и переменными издержками) в точке критического объема производства (реализации) равна фиксированным издержкам.

Объем продаж в точке критического объема производства (реализации) определяется по формуле:

Qк = FC * Q

|

|

| |||

| |||

| ||||||

|

| |||||

Объем производства (реализации) (Q)

Объем производства (реализации) (Q)

Сумма издержек (FC+VC)

Сумма издержек (FC+VC)

Фиксированные издержки (FC)

Фиксированные издержки (FC)

Переменные издержки (VC)

Переменные издержки (VC)

Зоны риска по степени удовлетворения организацией своих обязательств. В настоящее время множество работ посвящено проблемам банкротства, в этой связи необходимо проанализировать все возможные обязательства организации, которые она должна произвести из прибыли при подготовке к следующему производственному циклу, то есть когда все обязательства по уже произведенной готовой продукции перед поставщиками разного рода ресурсов и персоналом выполнены. Данные зоны риска, характеризующуюся наличием свободных денежных средств прибыли от точки самоокупаемости (безубыточности).

Предлагаемая классификация основана на значимости тех или иных обязательств.

| Зона Абсолютного Риска | Зоны Относительного риска | ||

Отсутствие средств на удовлетворение своих обязательств Отсутствие средств на удовлетворение своих обязательств |  Обязательные платежи Обязательные платежи | Необходимые платежи для простого воспроизводства | Необходимые платежи для расширенного воспроизводства |

| Отсутствие каких-либо средств по погашению всех своих обязательств текущей и перспективной деятельности | · налоги и обязательные платежи в бюджетные и внебюджетные фонды; · различные займы и проценты по ним, · пени, штрафы и неустойки по договорам и прочим обязательствам | · расчеты с поставщиками в объеме покупаемого сырья для поддержания имеющегося производства; · затраты на оборудование, связанные с ремонтом; · заработная плата персонала, расчеты с инвесторами; · арендная плата за производственные, складские и прочие хозяйственные помещения | · затраты на приобретение оборудования (замена старого на новое, а также расширение производственных мощностей); · покупку сырья с учетом увеличения объемов выпуска; · расчеты с акционерами, учредителями и владельцами (выплата дивидендов); · затраты на рекламу; · представительские расходы |

| Организация признается банкротом. Погашение долгов возможно лишь за счет активов в сумме располагаемого имущества. | При выполнении перечисленных обязательств организация без объявления себя банкротом прекращает выпуск своей продукции, закрывает все долги без привлечения дополнительного заемного капитала, а при условии продолжения своей деятельности ей необходимы дополнительные займы. | Данная группа включает обязательства, выполнение которых позволит обеспечить функционирование организации, необходимое для ее выживания (самосохранения). | Данная группа обязательств рассчитана на расширение производства, то есть на обеспечение развития организации. |

Зоны риска по соотношению затрат и запасов организации с источниками капитала (финансовой устойчивости деятельности организации). Эффективное состояние организации формируется в процессе всей производственно-хозяйственной деятельности, насколько правильно руководство управляло финансовыми ресурсами в течении определенного периода. Однозначно, что партнеров и владельцев организации интересует не процесс функционирования, а результаты деятельности, которые не безразличны и налоговым органам с точки зрения способности организации своевременно и полностью уплачивать налоги. Они являются главным критерием для банков и других кредитных организациях при решении вопроса о целесообразности или нецелесообразности выдачи кредита, а также в вопросе процентов и сроков по нему. Результаты деятельности должны быть такими, чтобы все те, кто связан с организацией экономических отношений, могли получить ответ на вопрос, насколько она надежна.

С помощью анализа данных показателей, можно оценить финансовую устойчивость организации, которая сама по себе является критерием оценки риска. Следует отметить прямо пропорциональную зависимость между финансовой устойчивостью и риском, поскольку как только фирма становится финансово неустойчивой - возникает риск банкротства, так как устойчивым считается предприятие, у которого структура соотношения активов и обязательств такова, что при всех нормальных условиях выручка от продажи или использования активов достаточна для покрытия всех обязательств.

Используемые сокращения:

Модель устойчиво функционирующей организации имеет вид:

ВА – внеоборотные активы;

ОА – оборотные активы;

З – запасы и затраты;

ДА – денежные средства;

КФВ – краткосрочные финансовые вложения;

ДЗ – дебиторская задолженность;

Пра – прочие активы;

АБЛ – абсолютно ликвидные активы (быстроликвидные активы)

СС – источники собственных средств;

ЗС – заемные средства;

ТО – текущие обязательства – краткосрочные кредиты и заемные средства;

ДО – долгосрочные обязательства (долгосрочные и среднесрочные кредиты и заемные средства);

КЗ – кредиторская задолженность и прочие пассивы.

ВА + ОА = СС + ЗС

или

ВА + (З + ДА + КФВ + ДЗ + Пра) = СС + (ТО + ДО + КЗ)

ВА + З + АБЛ = СС + (ТО + ДО + КЗ).

Учитывая, что долгосрочные обязательства преимущественно направляются на приобретение основных средств и на капитальные вложения, получаем:

З + АБЛ = [(СС + ДО) – ВА] + [ТО + КЗ].

Отсюда следует, можно сделать вывод, что при условии ограничения:

З < = [(СС + ДО) – ВА],

будет выполняться условие платежеспособности организации, то есть быстроликвидные активы покроют краткосрочную задолженность:

АБЛ >= [ТО + КЗ].

Таким образом, соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость состояния организации. В то же время обеспеченность запасов и затрат есть причина той или иной степени платежеспособности как следствие обеспеченности.

Для характеристики источников формирования запасов и затрат используется несколько показателей (рис.7):

1. Наличие собственных оборотных средств:

С1 = СС – ВА

2. Наличие собственных и долгосрочных заемных источников формирования запасов и затрат:

С2 = (СС + ДО) – ВА = С1 + ДО

3. Общая величина основных источников формирования запасов и затрат:

С3 = (СС + ДО) – ВА + ТО = С1 + ДО + ТО + С2 + ТО.

| Ситуация | Источники формирования запасов и затрат | |||||||||||||||

| 1.Наличие собственных оборотных средств |

СС > ВА СС = ВА CC < ВА | |||||||||||||||

| 2.Наличие собственных и долгосрочных заемных источников формирования запасов и затрат |  | |||||||||||||||

| 3.Общая величина основных источников формирования запасов и затрат |  |

Этим трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования (рис. 8):

1. Излишек или недостаток собственных средств:

+ С1 = (СС – ВА) – З = С1 – З;

2. Излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат:

+ С2 = (СС + ДО – ВА) - З = С2 – З = (С1 + ДО) – З;

3. Излишек или недостаток общей величины основных источников для формирования запасов и затрат:

+ С3 = (СС + ДО + ТО – ВА) – З = С3 – З = (С1 + ДО +ТО) – З.

| Ситуация | Обеспеченность запасов и затрат источниками их формирования | |||||||||||||||

| 1. Излишек или недостаток собственных средств |

С1 > З С1 = З C1 < З | |||||||||||||||

| 2. Излишек или недостаток собственных и долгосрочных заемных источников формирования запасов и затрат |       С2 > З С2 = З C2 < З С2 > З С2 = З C2 < З | |||||||||||||||

| 3. Излишек или недостаток общей величины основных источников для формирования запасов и затрат |       С3 > З С3 = З C3 < З С3 > З С3 = З C3 < З |

Эти показатели позволяют классифицировать ситуации по зонам риска в зависимости от степени их устойчивости.

| Тип состояния | АБСОЛЮТ-НАЯ УСТОЙЧИ-ВОСТЬ | НОРМАЛЬНОЕ СОСТОЯНИЕ | НЕУСТОЙЧИВОЕ СОСТОЯНИЕ | КРИЗИСНОЕ СОСТОЯНИЕ |

| Величина запасов и затрат |  С1 З(0) С1 З(0) |  С2 С2  | С3 | З |

| Характе-ристика величины запасов и затрат | Мини-мальные величины запасов и затрат | Нормальные величины запасов и затрат | Избыточные величины запасов и затрат | Чрезмерные величины неподвижных и малоподвижных запасов и затоваренность готовой продукцией |

Характе-ристика ситуации Характе-ристика ситуации |  + С1>=0 + C2>=0 + C3>=0 Встреча-ется редко и являет собой крайний тип устойчи-вости. + С1>=0 + C2>=0 + C3>=0 Встреча-ется редко и являет собой крайний тип устойчи-вости. | + С1 <0 + C2>=0 + C3>=0 Гарантии-рованная платеже- способность. |  + С1 <0 + C2 <0 + C3>=0 Сопряжено с нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных оборотных средств, а также за счет привлечения долгосрочных и среднесрочных кредитов и заемных средств. + С1 <0 + C2 <0 + C3>=0 Сопряжено с нарушением платежеспособности, при котором сохраняется возможность восстановления равновесия за счет пополнения источников собственных оборотных средств, а также за счет привлечения долгосрочных и среднесрочных кредитов и заемных средств. |  + С1 <0 + C2 <0 +C3 <0 Организация находится на грани банкротства, т.к. в данной ситуации денежные средства, краткосрочные ценные бумаги, дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд. + С1 <0 + C2 <0 +C3 <0 Организация находится на грани банкротства, т.к. в данной ситуации денежные средства, краткосрочные ценные бумаги, дебиторская задолженность не покрывают даже его кредиторской задолженности и просроченных ссуд. |

На рис. 9 поясняется экономический смысл классификации финансовых ситуаций. В зависимости от нарастания значения величины запасов и затрат можно разбить ситуации на четыре интервала, которые характеризуются своими источниками формирования запасов и затрат. Он показывает, что анализ абсолютных показателей финансовой устойчивости непосредственно подходит к исследованию запасов и затрат, которые являются одним из самых существенных факторов устойчивости финансового состояния.

Таким образом, можно сделать вывод, что чем больше средств фирмы вложено в активы, входящие в категорию высокого и среднего риска, тем менее устойчива фирма в финансовом плане и тем выше уровень предпринимательского риска.

Управление рисковыми ситуации рассматривается как составляющая системы управления производственным комплексом, имеющая статус относительно самостоятельного элемента и тесно взаимосвязанная с другими элементами системы – подсистемами. На рисунке 2.3. раскрыта структура подсистем управления рисковыми ситуациями (ПУРС) и дана увязка отдельных процедур в управлении рисковыми ситуациями.

Информационное обеспечение ПУРС складывается из трех компонентов: данные – показатели деятельности предприятия и состоянии внешней среды, управленческая информация из других подсистем управления и блок нормативно – справочной информации, пополняемый за счет продуктов функционирования ПУРС.

На рисунке 2.3. в составе элементов схемы использовано понятие «порог чувствительности». Под порогом чувствительности подразумевается линия толерантности по отношению к рисковым ситуациям.

Риск-климат – уязвимость организации перед рискогенными факторами внешней и внутренней среды.

КОРСы – критерии оценки рисковых ситуаций.

Рисунок 2.3 – Схема функционирования подсистемы управления рисковыми ситуациями (ПУРС) в производственном комплексе.

2014-02-18

2014-02-18 1659

1659