Классификация финансовых рисков

Финансовые риски

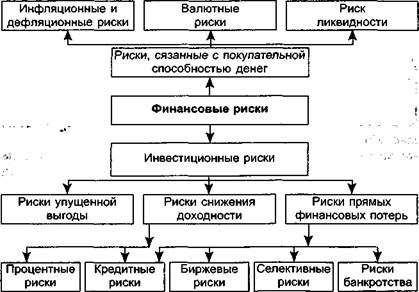

Рассматривая схему рисков на рис. 1.5, мы видим, что составной частью коммерческих рисков являются финансовые риски. Они связаны с вероятностью потерь каких-либо денежных сумм или их недополучением. Отметим, что финансовые риски — это спекулятивные риски, для которых возможен как положительный, так и отрицательный результат. Их особенностью является вероятность наступления ущерба в результате проведения таких операций, которые по своей природе являются рискованными. На рис. 4.1. приведена система финансовых рисков.

Рис. 4.1. Система финансовых рисков

Напомним крупными блоками классификацию финансовых рисков. Они подразделяются на риски, связанные с покупательной способностью денег, и на риски, связанные с вложением капитала (инвестиционные риски).

К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные риски, валютные риски, риск ликвидности.

Инвестиционные риски включают в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь. Риск снижения доходности подразделяется на процентные риски и кредитные риски. А кредитные риски включают в себя биржевые риски, риск банкротства и селективные риски.

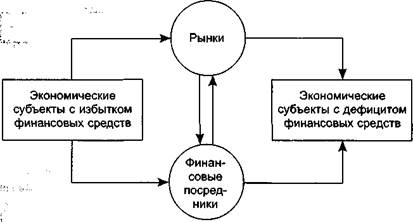

Взаимосвязь между основными участниками финансовой системы, включающей в себя рынки, посредников, фирмы, представляющие финансовые услуги, и т.п. наглядно отображена на рис. 4.2, который представляет собой диаграмму движения финансовых потоков.

Рис. 4.2. Финансовые потоки

Средства через разные элементы структуры финансовой системы перетекают от компаний, имеющих излишки финансовых средств, к тем, у кого наблюдается дефицит этих средств. Некоторые финансовые потоки направлены от одних экономических субъектов (с избыточными средствами) к другим (с дефицитом) через финансовых посредников, например через банки. В тоже самое время другие перемещаются, минуя этих посредников, то есть через финансовые рынки.

Подобно перемещению денежных ресурсов с помощью финансовой системы, перемещаются и риски. В финансовой системе существуют посредники, например страховые компании, которые специализируются на деятельности, связанной с перемещением риска. Они взимают с клиентов, которые хотят понизить степень своих рисков, специальные страховые премии и передают их инвесторам, которые за определенное вознаграждение согласны оплачивать страховые требования и нести риск.

Зачастую капиталы и риски связаны воедино и переносятся посредством финансовой системы одновременно, вследствие чего финансовый поток, изображенный на рис. 4.2, характеризует также и поток рисков. Рассмотрим это на примере финансов предприятий и переноса их рисков.

Представьте, что вы решили заняться бизнесом и для этого вам необходим капитал в 100000 у.е. Поскольку личных сбережений у вас нет, вы считаетесь дефицитной экономической единицей. Теперь предположим, что вам удалось убедить какого- либо частного инвестора (экономическая единица со свободными средствами) предоставить вам капитал в виде покупки ваших акций в размере 70000 у.е. За это вы обязуетесь выплатить ему 75% от прибыли предприятия. Кроме того, вы добились получения в банке кредита в размере 30000 у.е. под 6% годовых. На рис. 4.2 этот общий поток в размере 100000 у.е. был бы изображен как финансовые потоки, идущие по направлению из других источников к вам.

Основной риск в данном примере принимает на себя ваш акционер, поскольку, если предприятие потерпит крах, он не получит назад свои 70000 у.е. Однако определенная степень риска может присутствовать и в действиях банка. Она заключается в том, что в случае вашей неудачи банк также может не получить целиком основную сумму займа и проценты по нему. Так, например, представим, что к концу года оценка вашего бизнеса составляет всего 20000 у.е. В этом случае инвестор теряет всю инвестированную им сумму, а банк — 10000 у.е. из одолженных вам 30000 у.е. Поэтому, кредиторы, наряду с акционерами, принимают на себя определенную часть риска деятельности частной фирмы.

Финансовый риск, обладая различной возможностью наступления, имеет математически выраженную вероятность наступления потерь, если рассматриваемая ситуация приводится к нескольким взаимоисключающим исходам с известным распределением вероятностей. Если же такое распределение неизвестно, то соответствующая ситуация рассматривается как неопределенность.

В экономической практике, особенно финансовой, обычно не делают различия между риском и неопределенностью. Чаще всего под риском понимают некоторую возможную потерю, вызванную наступлением случайных неблагоприятных событий. Потеря может быть объективной, т.е. определяться внешними воздействиями на ход и результаты деятельности хозяйствующего субъекта. Так, например, потеря покупательной способности денег (инфляционный риск) не зависит от воли и действий их владельца. Однако, часто потери возникают из-за выбора того или иного решения, той или иной линии поведения, и здесь нужно выбирать оптимальное решение. В ряде областей финансовой деятельности под риском понимается вероятность наступления некоторого неблагоприятного события. Чем выше эта вероятность, тем больше риск.

Когда невозможны непосредственные измерения размеров потерь или их вероятностей, риск можно измерить с помощью ранжирования соответствующих объектов, процессов или явлений в отношении возможного ущерба, потерь и т.д. Ранжирование обычно основывается на экспертных суждениях.

Для финансовой операции, начальное и конечное состояния которой имеют денежную оценку, конечной целью является максимизация дохода, равная разности между конечной и начальной оценками.

Большинство финансовых операций проводятся в условиях неопределенности и потому их результат невозможно предсказать заранее. Поэтому финансовые операции рискованны: при их проведении возможны как прибыль, так и убыток. ЛПР (лицо, принимающее решение) — инвестор, вкладывающий деньги в банк, в какую-то финансовую операцию, покупающий ценные бумаги и т.п., рассчитывает на какую-то прибыль и получая меньшую, несет потери. Такая операция также является рискованной, так как она имела несколько исходов, не равноценных для ЛПР, и ее результат окончился исходом, не равноценным для него, несмотря на, возможно, все усилия ЛПР по управлению этой операцией.

На степень и величину риска можно воздействовать через финансовый механизм. Такое воздействие осуществляется с помощью приемов финансового менеджмента и особой стратегии. В совокупности стратегия и приемы образуют своеобразный механизм управления риском, т.е. риск-менеджмент. Таким образом, риск-менеджмент представляет собой часть финансового менеджмента.

В основе риск-менеджмента лежат целенаправленный поиск и организация работ по оценке, избежанию, удержанию, передаче и снижению степени риска. Конечной целью риск-менеджмента является получение наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

Выше было отмечено, что риском является и несоответствие ожиданиям. Имея различные возможные альтернативы, ЛПР оценивает и сравнивает их, при этом предполагается, что для каждого мыслимого способа действия прогнозируемые последствия могут из-за влияния неконтролируемых факторов не совпасть с тем, что произойдет на самом деле. Разброс возможных значений относительно ожидаемой величины зависит от меры случайности этих рассогласований, а также от амплитудных характеристик. Поэтому каждая альтернатива взвешивается, например, по двум критериям: один из них дает прогнозную оценку варианта (например, среднее значение возможного варианта); а другой — меру возможного расхождения — степень риска, при этом рискованность варианта возрастает с ростом ожидаемой результативности. Какую из альтернатив выберет ЛПР зависит от его отношения к риску, от того, в каких пропорциях он готов принять соотношение риска и выигрыша.

Анализом и прогнозированием поведения финансового рынка и отдельных его частей занимается финансовая математика.

Под финансовым рынком следует понимать рынок, на котором товарами служат деньги, банковские кредиты и ценные бумаги. К ценным бумагам относят: облигации, акции, фьючерсы. Фьючерс представляет собой типовой биржевой срочный контракт, купля и продажа которого означают обязательство поставить или получить указанное в нем количество продукции по цене, которая была определена при заключении сделки.

В соответствии с видом товаров финансовый рынок разделяется на денежный и рынок капитала, который состоит из кредитного и фондового рынков.

Назначение финансового рынка в условиях рыночной экономики заключается в обслуживании производственной системы, в продвижении продуктов производства, ставших товарами, к потребителям.

Потоки товара от одного владельца к другому сопровождаются встречными потоками денежных выплат. Эти выплаты, как правило, осуществляются в безналичной форме при посредничестве банков.

Финансовый «рычаг», или финансовый ливеридж представляет собой использование заемных денежных средств в деятельности компании, с помощью которых ее руководство решает проблемы финансирования производственной деятельности. Термин «рычаг» пришел из физики, где с помощью рычага удается увеличить прилагаемую силу.

Рассмотрим два предприятия с одинаковым уровнем экономической рентабельности, например, 20%.

У первого предприятия актив —100000 у.е., пассив — 100000 у.е. собственных средств и оно не пользуется кредитами и не выпускает облигаций.

У второго предприятия актив — 100000 у.е., пассив — 50000 у.е. собственных средств и 50000 у.е. заемных средств.

Нетто — результат эксплуатации инвестиций у обоих предприятий одинаковый и равен 20000 у.е.

Предположим, что предприятия не платят налогов. Тогда первое предприятие получает 20000 у.е. только благодаря эксплуатации собственных средств, покрывающих его актив, и рентабельность их составит: 20000:100000x100 = 20%.

Второе предприятие из тех же 20000 у.е. должно выплатить прежде всего проценты по задолженности и, возможно, расходы, связанные со страхованием залога и т.п. Если условная процентная ставка равна 15%, то эти издержки составят 50000 у.е. х 0,15 = = 7500 у.е. Тогда рентабельность собственных средств второго предприятия будет равна: (20000 - 7500): 50000 х 100 = 25%.

Отсюда следует, что при одинаковой экономической рентабельности в 20% у предприятий различная рентабельность собственных средств, получаемая из-за разных структур финансовых источников. Эта разница в пять процентов и составляет уровень финансового рычага.

Тогда можно сказать, что эффект финансового рычага (ЭФР) есть приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего.

С помощью ЭФР акционеры компаний повышают коэффициенты доходности использования своего капитала (ROE), но при этом повышается чувствительность этого коэффициента к колебаниям эффективности в производственной деятельности фирмы, которая измеряется коэффициентом доходности активов (ROA). Иными словами, используя ЭФР, акционеры фирмы подвергаются как финансовому, так и производственному (операционному) риску.

Рассмотрим показатели рентабельности (profitability), или доходности деятельности фирмы.

Коэффициент (норма) рентабельности (доходности) продаж фирмы (return on sales — ROS):

, (4.1.1)

, (4.1.1)

Коэффициент рентабельности активов (return on assets — ROA):

ROA =

. (4.1.2)

. (4.1.2)

В качестве показателя прибыли берется прибыль корпорации до выплаты процентов и налогов (EBIT — earnings before interest and taxes).

Коэффициент доходности акционерного капитала (return on equity — ROE):

Следует иметь в виду, что если один показатель, на основе которого вычисляется финансовой коэффициент, взят из отчета о финансовых результатах деятельности компании и, следовательно, описывает определенный период времени, а второй коэффициент берется из баланса и представляет собой отображение финансового состояния компании на конкретный момент, то обычно вычисляется среднее арифметическое балансовых показателей на начало и конец года и это число используется в качестве знаменателя.

Представляя коэффициент (4.1.2) в искусственном виде, можно получить следующие зависимости:

(4.1.4)

(4.1.4)

Здесь коэффициент оборачиваемости активов АТО имеет вид:

Выражая коэффициент ROA через коэффициенты ROS и АТО, мы видим, что фирмы, работающие в разных сферах, могут иметь разные коэффициенты рентабельности продаж и оборачиваемости активов и в то же время одинаковые показатели доходности активов.

Рассмотрим для примера две фирмы с одинаковым коэффициентом доходности активов, равным 15%. Первая фирма представляет собой сеть супермаркетов, а вторая фирма — это компания, специализирующаяся на предоставлении коммунальных услуг. Из табл. 4.1 видно, что сеть супермаркетов имеет низкий коэффициент доходности продаж (3%) и достигает 15% показателя доходности активов, оборачивая свои активы пять раз в год. Для капиталоемкой сферы коммунальных услуг коэффициент оборачиваемости составляет всего 0,5 раз в год и 15%-ый коэффициент доходности активов достигается благодаря тому, что ее коэффициент доходности продаж составляет 30%.

Таблица 4.1

| ROS | АТО | ROA | |

| Сеть супермаркетов | 0,03 | 5,0 | 0,15 |

| Предприятие коммунальных услуг | 0,30 | 0,5 | 0,15 |

Отсюда следует, что низкие коэффициенты доходности продаж или оборачиваемости активов вовсе не означают, что у фирмы существуют финансовые проблемы (риски).

Рассмотрим теперь коэффициенты финансового рычага, которые отражают структуру капитала фирмы и степень ее задолженности кредиторам. Коэффициент задолженности:

служат для измерения структуры капитала, а коэффициент покрытия процентов:

Затраты на выплату процентов позволяет оценить способность фирмы нести расходы по процентным выплатам, что будет рассмотрено в кредитных рисках.

Из зависимостей (4.1.2) и (4.1,3) имеем взаимосвязь коэффициентов доходности капитала, доходности активов и финансового рычага, которая может быть представлена как:

Смысл этого соотношения заключается в следующем: если коэффициент  фирмы превышает процентную став

фирмы превышает процентную став ку, которую данная фирма платит кредиторам, то коэффициент доходности ее капитала (ROE) будет в (I — ставка налога) раз превышать коэффициент

ку, которую данная фирма платит кредиторам, то коэффициент доходности ее капитала (ROE) будет в (I — ставка налога) раз превышать коэффициент

(дифференциал), и эта разница между ними будет тем больше, чем выше коэффициент соотношения задолженности и собственного капитала фирмы.

С точки зрения кредитора, повышение коэффициента задолженности фирмы обычно является отрицательной характеристикой и при разном повышении данного коэффициента специальные агентства по оценке рейтинга облигаций переводят ценные бумаги такой фирмы в низшую категорию. Однако, с точки зрения акционеров, повышение коэффициента задолженности их компании может быть и положительным моментом.

В формуле (4.1.8) второй сомножитель можно рассматривать как первую составляющую эффекта финансового рычага: это так называемый дифференциал — разница между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам. Третий сомножитель можно рассматривать как плечо финансового рычага, характеризующее силу воздействия финансового рычага. Это соотношение между заемными и собственными средствами.

Если новое заимствование приносит компании увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо следить за состоянием дифференциала: при наращивании плеча финансового рычага банкир склонен компенсировать возрастание своего риска повышением цены своего товара — кредита.

Эффект финансового рычага используется в решениях о допустимом наращивании масштабов деятельности, о целесообразности использования заемных средств. Параметрами управления рисками служат безубыточность (ожидаемая прибыльность, рентабельность) и финансовая устойчивость. Цель управления — обеспечение финансового равновесия (рис. 4.3.) достигается, если выполняются основные правила финансирования:

Долговременно находящиеся в распоряжении предприятия предметы имущества должны финансироваться из долгосрочных источников финансирования: а) из собственного капитала или

б) из собственного и долгосрочного заемного капитала.

Собственный капитал, собственные источники финансирования должны превышать заемные.

Эти правила легко контролируются на любом предприятии сопоставлением соответствующих позиций активов и пассивов баланса или расчетом специальных аналитических коэффициентов.

Нарушение правила финансирования свидетельствует о непродуманное, рискованности инвестиционной деятельности предприятия — видимо, краткосрочные заемные средства использовались на приобретение основных фондов, амортизация которых скорее всего несопоставима с платой за кредит, что может привести к неплатежеспособности.

Рис. 4,3. Составляющие финансового равновесия

Риск в финансовой деятельности предприятия приводит к ухудшению структуры капитала — снижению доли собственного в результате дополнительных кредитов. Он может быть оправдан лишь в том случае, когда плата за кредит ниже сложившейся отдачи на вложенный капитал. Тогда в силу действия финансового рычага возрастет рентабельность собственного капитала.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск, чем меньше дифференциал, тем больше риск.

При увеличении коэффициента финансового рычага коэффициент доходности капитала (ROE) компании повысится только в том случае, если коэффициент доходности активов (ROА) превышает процентную ставку по заемным средствам. Это понятно и на чисто интуитивном уровне. Если коэффициент доходности активов превышает ставку процента на заемный капитал, то фирма получает от инвестированного ею капитала прибыль, превышающую сумму, которую должна выплатить кредиторам. Благодаря этому создается избыток средств, который распределяется между акционерами фирмы, и, следовательно, повышается коэффициент доходности капитала (ROE). Если же коэффициент доходности активов меньше процентной ставки по заемным средствам, то акционеры предпочтут такие средства не занимать. Увеличение финансового рычага должно быть оптимальным и его следует регулировать в зависимости от дифференциала, от величины будущей процентной ставки. Задолженность так же является некоторой оптимальной величиной, поскольку она является и стимулом развития и источником риска. Привлекая заемные средства, фирма может быстрее и разумнее выполнить задачи по увеличению прибыли. Роль финансового менеджера заключается здесь не в том, чтобы исключить риски вообще, что невозможно, а в том, чтобы принять оптимальные, рассчитанные риски в пределах дифференциала.

Рассматривая коэффициент задолженности (4.1.6) как силу воздействия финансового рычага, можно записать:

(4.1.9)

Из этой зависимости следует, что, чем больше проценты и чем меньше прибыль, тем больше сила финансового рычага и тем выше финансовый риск, так как возрастает риск невозмещения кредита с процентами для банкира и возрастает риск падения дивиденда и курса акций для инвестора.

Очевидно, критерием выбора того или иного варианта инвестиций служит максимум курсовой стоимости акции при достаточной безопасности инвесторов, то есть оптимальное равновесие между риском и доходностью.

Для примера рассмотрим две фирмы А и В, причем, фирма А не использует финансовый рычаг, а фирма В использует. Проведем сравнение коэффициента доходности их капиталов (ROE) для трех случаев: при процентных ставках 6%, 10% и 15%. Результаты вычислений сведем в табл. 4.2.

Из таблицы видно, что с ростом удорожания кредита уменьшается дифференциал и падает коэффициент доходности (падает ЭФР) и для компенсации удорожания кредита нужно увеличивать соотношение между заемными и собственными средствами.

Таблица 4.2- Влияние процентной ставки на ROE

| А | В | |

| Суммарные активы | 100000 у.е. | 100000 у.е. |

| Акционерный капитал | 100000 у.е. | 50000 у.е. |

| Задолженность | 50000 у.е. | |

| Прибыль фирмы до выплаты процентов и налогов (EBIT) | 12000 у.е. | 12000 у.е. |

| Коэффициент доходности активов (ROA) | 127а | 12% |

| Вариант 1. Заем с процентной ставкой 6% годовых | ||

| Прибыль фирмы до выплаты процентов и налогов (EBIT) | 12000 у.е. | 12000 у.е. |

| Расходы на выплату процентов | 3000 у.е. | |

| Налогооблагаемая прибыль | 12000 у.е. | 9000 у.е. |

| Налоги (ставка 30%) | 3600 у.е. | 2700 у.е. |

| Чистая прибыль | 8400 у.е. | 6300 у.е. |

| Акционерный капитал | 100000 у.е. | 50000 у.е. |

| Коэффициент доходности капитала (ROE) | 8,4% | 12,6% |

| Вариант 2. Заем с процентной ставкой 10% годовых | ||

| Прибыль фирмы (EBIT) | 12000 у.е. | 12000 у.е. |

| Расходы на выплату процентов | 5000 у.е. | |

| Налогооблагаемая прибыль | 12000 у.е. | 7000 у.е. |

| Налоги (ставка 30%) | 3600 у.е. | 2100 у.е. |

| Чистая прибыль | 8400 у.е. | 4900 у.е. |

| Акционерный капитал | 100000 у.е. | 50000 у.е. |

| Коэффициент доходности капитала (ROE) | 8,4% | 9,8% |

| Вариант 3. Заем с процентной ставкой 15% годовых | ||

| Прибыль фирмы (ЕВ IT) | 12000 у.е. | 12000 у.е. |

| Расходы на выплату процентов | 7500 у.е. | |

| Налогооблагаемая прибыль | 12000 у.е. | 4500 у.е. |

| Налоги (ставка 30%) | 3600 у.е. | 1350 у.е. |

| Чистая прибыль | 8400 у.е. | 2150 у.е. |

| Акционерный капитал | 100000 у.е. | 50000 у.е. |

| Коэффициент доходности капитала (ROE) | 8,4% | 6,3% |

По мере увеличения процентной ставки может наступить и такой момент, когда дифференциал станет меньше нуля, а это уже означает вычет из рентабельности собственных средств и дивидендных возможностей предприятия. Дифференциал не может быть отрицательным. Это важно и для банкира: клиент с отрицательным дифференциалом явный источник риска и его надо взять на заметку.

Таким образом, при увеличении финансового ливериджа повышается степень изменчивости ROE в течение делового цикла, а также вероятность банкротства компании.

Рассмотрим теперь влияние коэффициента доходности активов (ROA) на коэффициент доходности капиталов (ROE), для чего сведем все расчеты в табл. 4.3.

Таблица 4.3

Влияние делового цикла на ROE

| Экономические условия | ROA | ROE | |

| А | В | ||

| Неудачный год | 2% | 1,4% | -4,2% |

| Нормальный год | 15% | 10,5% | 14,0% |

| Удачный год | 30% | 21,0% | 35,0% |

Табл. 4.3 составлена при условии, что процентная ставка по заемному капиталу составляет 10% годовых. Из этой таблицы следует однозначный вывод, что с ростом коэффициента доходности активов растет коэффициент доходности капитала. Однако, следует заметить, что эта зависимость не такая уж простая и однозначная. При наращивании заемных средств (рост финансового рычага) финансовые издержки по обслуживанию долга, как правило, утяжеляют среднюю расчетную ставку процента и это (при данном ROA) ведет к сокращению дифференциала, что указывает на увеличение риска банкира.

В отличие от финансового рычага, представляющего собой использование заемных денежных средств в деятельности компании, действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

В практических расчетах для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи к прибыли. Под валовой маржой понимают разницу между выручкой от реализации и переменными затратами, другими словами это результат от реализации после возмещения переменных затрат. Поскольку валовая маржа представляет собой сумму покрытий, то желательно, чтобы валовой маржи хватило не только на покрытие постоянных расходов, но и на формирование прибыли.

Сила воздействия операционного рычага, рассчитываемая, как правило, для определенного объема продаж, для данной выручки от реализации, в значительной степени зависит от среднеотраслевого уровня фондоемкости: чем больше стоимость основных средств, тем больше постоянные затраты, а чем больше постоянные затраты и чем меньше прибыль, тем сильнее действует операционный рычаг. Эта связь и позволяет контролировать эффект операционного рычага (ЭОР).

Сила воздействия операционного рычага указывает на степень предпринимательского риска, связанного с данной компанией: чем больше сила воздействия операционного рычага, тем больше предпринимательский риск.

Воздействие финансового рычага, приводящее к неустойчивости финансовых условий кредитования, неуверенность владельцев обыкновенных акций в их надежности, инфляционные процессы при кредитовании и т.п., приводит к финансовому риску.

Операционный риск, связанный с конкретным бизнесом в его рыночной нише, обусловлен неустойчивостью спроса и цен на готовую продукцию, а также цен сырья и энергии, недостаточной себестоимостью для получения приемлемой прибыли и т.п.

Совместное воздействие этих двух рисков дает совокупный риск, который может оказаться губительным для компании, так как предпринимательский и финансовый риски взаимно умножаются, усиливая неблагоприятные эффекты.

Учитывая общую тенденцию выбора наилучшего варианта, для рассматриваемых рисков критерием выбора оптимального варианта служит максимум курсовой стоимости акции при приемлемой безопасности инвесторов. Оптимальная структура капитала — всегда результат компромисса между риском и доходностью и, если равновесие достигнуто, то оно должно принести и желаемую максимизацию курсовой стоимости акции.

2014-02-09

2014-02-09 1311

1311