2. Фазы и элементы инвестиционного проекта.

7.1 В период резких изменений в экономике, технологии, экологии и политике выживание и успех в мире бизнеса в большей степени, чем когда-либо, зависят от правильности принимаемых инвестиционных решений. Инвестиционное решение — одна из наиболее важных деловых инициатив, которая должна осуществляться предпринимателями или менеджерами, поскольку инвестиции связывают финансовые ресурсы на относительно большой период времени. Инвестиционное решение воплощается в инвестиционный проект.

Понятие «инвестиционный проект» можно трактовать по-разному:

■ как дело, деятельность, мероприятие, предполагающее осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей. Близкими по смыслу в этом случае являются термины «хозяйственное мероприятие», «работа», «проект»;

■ как система организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих такие действия;

■ как основной документ, устанавливающий необходимость осуществления реального инвестирования, в котором в определенной последовательности излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией.

В зависимости от целей инвестирования можно выделить следующие виды инвестиционных проектов, обеспечивающих:

■ прирост объема выпуска продукции;

■ расширение (обновление) ассортимента продукции;

■ повышение качества продукции;

■ снижение себестоимости продукции;

■ решение социальных, экологических и других задач. Можно привести еще несколько классификаций инвестиционных

проектов, выделяя следующие классифицирующие признаки:

сфера деятельности проекта: технический, организационный экономический, социальный типы проекта;

состав и структура проекта: моно-, мульти-, мегапроект. Под монопроектами понимаются отдельные проекты различного типа, а под мегапроектами — целевые программы развития регионов, отраслей и других образований;

длительность проекта: краткосрочный (до трех лет), среднесрочный (от трех до пяти лет), долгосрочный (свыше пяти лет);

предметная область проекта: инновационный, организационный научно-исследовательский, учебно-образовательный виды проекта;

степень зависимости проекта: альтернативные, независимые, взаимосвязанные проекты.

Отнесение проекта к той или иной классификационной группе позволяет определить объем прединвестиционных исследований, оценить степень рискованности принимаемых решений, сформулировать целевые установки ранжирования множества рассматриваемых проектов, более конкретно подойти к решению задачи об оценке эффективности проектов.

Работу над инвестиционным проектом можно представить как проведение серии взаимосогласованных видов анализа — технического, коммерческого, институционального, финансового, экономического, экологического, социального.

Технический анализ включает рассмотрение альтернатив и проблем технического плана, оценивание соответствующих затрат и определение графика осуществления проекта. Основная его задача — определение наиболее подходящей для данного инвестиционного проекта техники и технологии.

Коммерческий анализ имеет целью оценку инвестиций с точки зрения перспектив конечного рынка для предлагаемой проектом продукции. В ходе анализа определяются объем производства продукции и рынок закупаемых для проекта товаров (прежде всего цены на них).

В последние годы одним из важных аспектов работы над проектами стал институциональный анализ. Основная его цель — оценка организационной, правовой, политической и административной обстановки, в рамках которой инвестиционные проекты реализуются. Другой важный момент — приспособление самой организационной структуры фирмы к проекту.

Особое место занимает экологический анализ, задача которого установление потенциального влияния проекта на окружающую среду и определение мер, необходимых для предотвращения, сведения до минимума или компенсации неблагоприятных экологических последствий проекта.

Задача социального анализа — определение пригодности тех или иных предлагаемых вариантов проекта с точки зрения интересов той группы населения, для которой он предназначен. В рамках социального анализа предлагаются меры по улучшению соответствия проекта целевой социальной группе, и намечается такая стратегия его осуществления, которая пользовалась бы поддержкой населения. К сожалению, до сих пор в проектах часто делается упор преимущественно на финансовые и технические решения, социальные же аспекты или недооцениваются, или не рассматриваются вовсе.

Принципиальный ответ на вопрос о ценности проекта дают финансовый и экономический направления анализа. Это ключевые направления анализа. Формально они аналогичны друг другу, так как и тот и другой базируются на сопоставлении затрат и выгод проекта, но отличаются подходом к их оценке. Разница состоит в том, что финансовый анализ — это расчет с точки зрения инвестора и (или) фирмы — организатора проекта, а экономический анализ — расчет с точки зрения национальных интересов.

7.2. Многообразие инвестиционных проектов, с которыми приходится сталкиваться в жизни, чрезвычайно велико. Они могут сильно различаться по сфере приложения, масштабам, длительности, объему финансовых ресурсов и т.д. Однако любой инвестиционный проект состоит из четырех одинаковых элементов:

1. период, в течение которого осуществляются предусмотренные проектом действия,— расчетный период (период реализации проекта);

2. объем затрат — чистые инвестиции;

3. потенциальные выгоды — чистый денежный поток от деятельности;

4. любое высвобождение капитала в конце срока экономической жизни инвестиций — ликвидационная стоимость.

Из соотношения этих четырех элементов правильный анализ должен выявить, действительно ли стоит рассматривать данный проект.

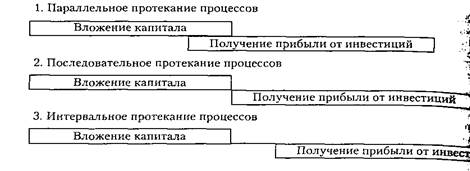

Первый элемент анализа — расчетный период, или период реализации проекта. При рассмотрении понятия «инвестиции» (см. главу 1) был сделан вывод о том, что инвестиционную деятельность необходимо рассматривать как единство процессов вложения ресурсов и получения в будущем потока доходов. Эти процессы могут происходить в различной временной последовательности.

Для вложений в реальные активы в основном характерно интервальное протекание рассматриваемых инвестиционных процессов. Последовательное и параллельное протекание процессов вложения капитала и получения прибыли может происходить преимущественно при инвестировании в финансовые активы, а также при капиталовложениях в техническое перевооружение, реконструкцию и расширение действующих производств. Очевидно, что от временной последовательности протекания процессов вложения капитала и получения прибыли зависит оборачиваемость инвестиционных ресурсов, обеспечение ликвидности активов, возможность оперативного управления оборотными средствами и в целом эффективность инвестиционной деятельности.

Рис. Временная последовательность процессов инвестиционной деятельности.

Для целей инвестиционного анализа наиболее важным периодом является экономический жизненный цикл проекта (Economical Life) в отличие от физического срока службы (Physical Life) оборудования и срока использования технологии (Technological Life). Экономический жизненный цикл проекта — это интервал времени, в течение которого проект приносит экономическую выгоду (или иной эффект, являющийся целью инвестирования).

Даже если здание или часть оборудования в отличном состоянии, жизненный цикл проекта заканчивается, как только исчезает рынок для данного продукта или услуги.

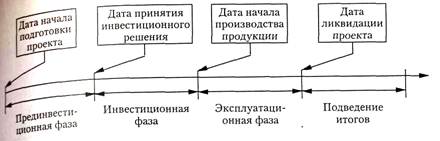

Более широким является понятие инвестиционного цикла, который определяется как процесс, охватывающий ряд стадий, связанных с зарождением замысла, его реализацией и достижением заданных показателей эффективности проекта.

Инвестиционный цикл начинается задолго до начала строительства (или иных действий, предусмотренных проектом) и заканчивается много позже его завершения. В этом смысле понятие инвестиционного цикла значительно шире понятий «экономический жизненный цикл проекта» и «цикл капиталовложений». Общая схема инвестиционного цикла представлена на рис.

Рис. Основные фазы инвестиционного цикла

Суммарная продолжительность прединвестиционной, инвестиционной и эксплуатационной фаз цикла составляет срок жизни проекта.

Прединвестиционную фазу во многих случаях нельзя определить достаточно точно. На этом этапе проект разрабатывается, готовится его технико-экономическое обоснование, проводятся маркетинговые исследования, осуществляется выбор поставщиков сырья и оборудования, ведутся переговоры с потенциальными инвесторами и другими участниками проекта, осуществляется юридическое оформление проекта (регистрация предприятия, оформление контрактов и т.п.). В конце прединвестиционной фазы должен быть получен развернутый бизнес-план инвестиционного проекта.

Бизнес-план инвестиционного проекта должен иметь вполне определенную структуру, аналогичную той, которая будет необходима затем для детального проекта. Методика ЮНИДО — Международной специализированной организации ООН по промышленному развитию (UNIDO — United Nations Industrial Development Organization) — рекомендует выделить в этой структуре разделы, посвященные анализу возможных решений в части:

■ объема и структуры производства товаров;

■ видов и объемов ресурсов, которые будут использоваться для организации производства;

■ технических основ организации производства (характеристики биологии и парка оборудования, необходимого для ее реализации);

■ размеров и структуры прямых и накладных расходов, связанных с обеспечением работы производственного, управленческого и торгового персонала;

■ организации трудовой деятельности производственного и управленческого

персонала, включая вопросы оплаты труда;

■ организационно-правового обеспечения реализации проекта, включая юридические формы функционирования вновь создаваемого объекта;

■ финансового обеспечения проекта, т.е. оценки необходимых сумм инвестиций, возможных производственных затрат, а также способов получения инвестиционных ресурсов и достижимой прибыльности их использования.

На инвестиционной фазе осуществляется инвестирование. Принципиальное отличие инвестиционной фазы развития проекта от предыдущей и последующей фаз состоит, с одной стороны, в том, что начинают предприниматься действия, требующие гораздо больших затрат иносящие уже необратимый характер (закупка оборудования, строительство и пр.), а с другой стороны, проект еще не в состоянии обеспечить свое развитие за счет собственных средств. На данной стадии формируются постоянные активы предприятия.

С момента ввода в действие основного оборудования, после строительства или приобретения недвижимости, начинается эксплуатационная фаза проекта. Этот период характеризуется началом производства продукции (оказания услуг) и соответствующими поступлениями и текущими издержками. Продолжительность эксплуатационной фазы оказывает значительное влияние на общую характеристику проекта. Чем дальше будет отнесена по времени ее верхняя граница, тем больше будет совокупная величина дохода.

Общим критерием продолжительности срока жизни проекта является существенность денежных доходов с точки зрения участника проекта. Так, при проведении банковской экспертизы на предмет предоставления кредита срок жизни проекта будет совпадать со сроком погашения задолженности, дальнейшая судьба инвестиций заимодавца интересовать не будет.

Для оценки эффективности инвестиций важно определиться с временными рамками проекта, т.е. решить, что считать началом и концом расчетного периода.

За начало расчетного периодаобычно выбирают один из четырех моментов времени:

1) момент завершения расчетов эффективности;

2) момент начала инвестиционной фазы;

3) момент осуществления первого из действий по проекту;

4) момент начала эксплуатационной фазы.

Чаще всего используются первый и второй способы определения начала расчетного периода. Иногда различные варианты проекта (особенно отличающиеся организацией и технологией строительства) различаются и по срокам ввода объектов в эксплуатацию. В этом случае их сравнение удобнее проводить, взяв за базу момент начала эксплуатационной фазы (четвертый вариант). Что касается третьего варианта, то зачастую началу инвестиций предшествует административное или управленческое решение (например, об отводе земельного участка под строительство). В таких случаях удобно в качестве начала расчетного периода выбирать именно момент принятия такого решения. В расчетах эффективности инвестиций аналитики и эксперты стремятся как можно более полно использовать самую последнюю доступную информацию, в этом смысле наиболее удобно приведение затрат к моменту проведения расчетов (первый способ).

Некоторую дату (момент начала расчетного периода) избирают за начало отсчета времени — базовый момент (base date, base time, t = 0).

Шагом расчетного периода (Step of Calculation) называется отрезок времени в расчетном периоде, для которого определяются технические экономические и финансовые показатели проекта. При составлении проектных документов обычно в течение первого прогнозного года в качестве шага расчета принимается месяц, в течение второго и третьегогода — квартал, далее шагом расчета является год.

Разбивка расчетного периода на шаги зависит от продолжительности различных фаз жизненного цикла проекта. Целесообразно, чтобы моменты завершения строительства, моменты завершения освоения вводимых производственных мощностей, моменты начала производства основных видов продукции, моменты замены основных средств, и т.п. совпадали с концами соответствующих шагов. Это позволит проверить финансовую реализуемость и эффективность проекта на отдельных этапах его реализации.

Более короткие шаги следует выделять тогда, когда ход проекта на этих шагах достаточно детально известен. Если информация о ходе реализации проекта на каком-то этапе недостаточно детализирована, то этот этап целесообразно разбивать на более длинные шаги. Поэтому шаги, относящиеся к последним годам реализации проекта, могут быть выбраны длительностью два-три года и даже пять лет.

Длительность каждого шага расчетного периода рекомендуется выбирать равной целому числу месяцев, кварталов или лет. Лучше всего, если, начиная с некоторого шага, длительность всех шагов будет кратна году. При этом желательно, чтобы расчетный период был разбит не более чем на 15—18 шагов. Это обеспечит «обозримость» выходных таблиц, удобство восприятия и оценки человеком выходной информации.

Расчетный период должен охватывать весь жизненный цикл инвестиционного проекта вплоть до его прекращения. Условия прекращения проекта должны быть определены в проектных материалах. Такие условия могут быть двух типов: «нормальные» и «катастрофические».

■«Нормальными» условиями прекращения проекта могут быть, например:

■ исчерпание сырьевых запасов и других ресурсов, разработка которых являлась целью проекта (например, проекты в добывающих отраслях);

■ прекращение спроса на производимую продукцию (в связи с ее моральным устареванием или потерей конкурентоспособности) или возникновение запрета на производство подобной продукции (например, предприятия по производству фреоносодержащих веществ);

■ износ основной (определяющей) части производственных фондов, делающий невыгодным их ремонт, модернизацию или реконструкцию;

■ предусмотренная проектом реализация на сторону имущества, созданного в ходе проекта (например, продажа жилого дома после завершения его строительства).

«Катастрофическими» условиями прекращения проекта могут быть:

■ стихийные бедствия, аварии и отказы оборудования;

■ существенные изменения экономической политики или законодательства;

■ негативные изменения рыночной конъюнктуры (например, резкое снижение цен на продукцию, связанное с появлением более эффективных способов ее производства);

■ выход финансовых показателей за допустимые пределы, свидетельствующий о финансовой несостоятельности предприятия;

■ возникновение недопустимых социальных последствий проекта. Как правило, точные сроки прекращения проекта в проектных материалах указать нельзя — они задаются ориентировочно и во многом экспертно, однако с учетом всех указанных факторов.

В связи со значительной неопределенностью продолжительности жизненного цикла проекта возникает естественное желание ограничить расчетный период первыми годами его реализации (неважно, составляют они 5 или 20 лет), а остальной период просто проигнорировать. Однако оценка проекта при этом исказится по следующим причинам:

■ проект может обеспечивать получение прибыли и в «постпрогнозном периоде». Отбросив его, аналитик занизит эффективность проекта, что может привести к признанию эффективного проекта неэффективным;

■ если завершение проекта предусматривает ликвидацию предприятия, то она может быть сопряжена с большими затратами. Игнорирование ликвидационных затрат ведет к искусственному завышению эффективности проекта;

■ при неясной длительности жизненного цикла проекта трудно выбрать некоторые конструктивные и технологические решения. Например, для проекта, завершающегося через 20 лет, можно использовать менее долговечные строительные материалы, чем для сооружения моста, срок службы которого может исчисляться столетиями. Наоборот, если предприятие должно функционировать в течение 50 лет, а некоторое установленное оборудование имеет срок службы 10—15 лет, то имеет смысл сразу же так размещать его, чтобы замена этого оборудования новым не потребовала чрезмерных затрат и не привела к остановке всего производства.

«Постпрогнозный период» можно учесть несколькими способами, в частности укрупненно. В этом случае весь этот период «умещают» в один шаг, пусть даже его продолжительность составит 20 или 50 лет. Для этого только необходимо спрогнозировать среднегодовые показатели проекта за указанный период. Для большей точности «постпрогнозный период» можно разделить на два шага — «длинный» период нормальной эксплуатации и относительно короткий период ликвидации объекта, в котором и следует учесть ликвидационные затраты.

Второй элемент инвестиционного проекта — чистые инвестиции — обычно состоит из двух частей:

1) общего объема первоначальных затрат за вычетом

2) стоимости любых высвобождаемых активов, высвобождение которых вытекает из принятия решения об инвестициях. В таком высвобождении следует делать поправку на любое изменение в сумме уплачиваемых налогов, которое возникает из-за отражения в отчетности прибыли или убытка от продажи имеющихся активов.

Все издержки, связанные с реализацией инвестиционного проекта, можно разделить на три группы: первоначальные (предпроизводственные), текущие (затраты на производство инвестиционного продукта) и ликвидационные. Инвестиции следует четко отделять от затрат на производство (издержек фазы эксплуатации инвестиционного объекта).

В составе общего объема первоначальных затрат можно выделить следующие виды затрат.

Первоначальные инвестиции. Сюда относятся:

■ затраты на приобретение и аренду земельного участка, включая стоимость подготовки к освоению;

■ затраты на приобретение и доставку машин и оборудования;

■ затраты на приобретение или строительство зданий, сооружений и передаточных устройств;

■ затраты на приобретение патентов, лицензий, ноу-хау, технологий и других амортизируемых нематериальных активов;

■ расходы на подготовку кадров для вводимых в действие объектов (если процесс подготовки завершается до момента освоения вводимых в действие производственных мощностей);

■ затраты на пусконаладочные работы, комплексное освоение проектных мощностей и достижение проектных технико-экономических показателей;

■ прочие единовременные расходы (некапитализируемые затраты).

Предпроизводственные расходы. К ним относятся:

■ расходы, возникающие при образовании и регистрации фирмы;

■ расходы на подготовительные исследования (НИОКР, разработка проектных материалов, оплата консультационных услуг);

■ расходы на предпроизводственные маркетинговые исследования и создание сбытовой сети;

■ расходы, связанные с деятельностью персонала в период подготовки производства (оплата труда, командировочные расходы, содержание помещений, компьютеров, автомобилей и иного оборудования и пр.);

■ другие предпроизводственные расходы, не вошедшие в сметную стоимость объекта.

Изменения оборотного капитала. При оценке требуемых инвестиций часто недооценивается необходимость увеличения чистого оборотного капитала (его величина включает в себя стоимость запасов, незавершенной и готовой продукции, а также счета к получению за вычетом краткосрочных обязательств). Затраты на создание оборотного капитала являются частью инвестиционных издержек. Оборотный капитал необходимо оценить для того, чтобы учесть, с одной стороны, дополнительные средства, необходимые для создания запасов, резервов на случай возникновения задержек с платежами и т.д., а с другой — возможности использования средств, временно оказавшихся в распоряжении фирмы. Особенно велико значение оборотного капитала в отраслях с относительно малыми основными фондами и высокой оборачиваемостью средств (в сфере торговли, обслуживания и др.).

При анализе проекта используется понятие чистого оборотного капитала (working capital), определяемого как разность между текущими активами и текущими пассивами. В отличие от инвестиций в основной капитал, величина которых всегда положительна, инвестиции в оборотный капитал могут быть как положительными, так и отрицательными, поскольку в ходе реализации проекта величина оборотного капитала может не только увеличиваться, но и уменьшаться. Потребность в оборотном капитале зависит от срока его оборачиваемости. Исходные данные (условные) для расчета потребности в оборотном капитале приведены в табл.

2015-01-30

2015-01-30 6700

6700