Задание 1. Проведите сравнительный анализ эффективности альтернативных проектов, используя для этих целей показатели чистой текущей стоимости (NPV), внутренней нормы прибыли (IRR), индекса рентабельности инвестиций (РГ), по имеющимся данным.

| Проект | Инвестиции, ден.ед. | Чистый денежный поток в t-ом году, ден. ед. | |||

| t = 1 | t=2 | t =3 | t = 4 | ||

| А В | 700 000 100 000 | 255 206 40 833 | 255 206 40 833 | 255206 40 833 | 255 206 40 833 |

Задание 2. Из двух альтернативных проектов выберите один при условии, что цена инвестиционного капитала: а) 8%; б) 15%.

| Проект | Инвестиции | Денежный поток | IRR | ||

| t 1 | t2 | t 3 | |||

| А В | -100 -100 | 30% 20,4% |

Задание 3. Два вида оборудования имеют следующие характеристики.

| Оборудование | Ожидаемый срок службы, лет | Первоначальная стоимость, ден.ед. | Стоимость эксплуатации в год, ден.ед. |

| А В | 20 000 25 000 | 10 000 8 000 |

Если стоимость капитала равна 10%, какое оборудование выгоднее?

Задание 4. Фирма намеревается купить станок стоимостью 331 210 ден.ед, который позволит сэкономить 5 000 человеко-часов в год. В начальный период каждый человеко-час стоит 20 000 ден.ед. длительность жизненного цикла инвестиций равна 4 годам. Темп инфляции составляет 9% в год, зарплата увеличивается теми же темпами. Стоимость капитала во времени 10%.

Следует ли покупать станок? (налогами можно пренебречь).

Задание 5. Предприятию необходимо произвести замену используемого станка. рассматриваются две модели, каждая из которых стоит 15 000 ден.ед. Модель А поможет сэкономить 10 000 ден.ед., срок его службы 2 года. Модель В сэкономит 18 000 ден.ед. и прослужит 1 год. Станок будет нужен в течение 2 лет. Какую модель следует приобрести предприятию, если стоимость инвестиционного капитала 5%?

Задание 6. У предприятия имеется только 100 000 ден.ед. собственных средств для инвестирования. Предполагается для осуществления 2 проекта, каждый требует по 100 000 ден.ед. инвестиций. Прогнозируемая годовая прибыль по первому проекту 40 000 ден.ед, по второму – 30 000 ден.ед. Стоит ли предприятию брать кредит под 10 % годовых для реализации обоих проектов или реализовать лишь один из них за счет собственных средств?

Лекция 12 Тема: Цели и формы финансовых инвестиций

План

12.1. Понятие, цели финансовых инвестиций. Виды финансовых инвесторов.

12. 2. Инвестиционные качества ценных бумаг.

12.1. Финансовые инвестиции представляют собой вложение капитала в различные финансовые инструменты инвестирования, главным образом ценные бумаги, с целью реализации поставленных целей как стратегического, так и тактического характера.

Инвестирование в финансовые активы осуществляется в процессе инвестиционной деятельности предприятия, которая включает в себя постановку инвестиционных целей, разработку и реализацию инвестиционной программы. Инвестиционная программа предполагает выбор эффективных инструментов финансового инвестирования, формирование и поддержание сбалансированного по определенным параметрам портфеля финансовых инструментов.

Первым и определяющим все последующие этапом процесса финансового инвестирования является постановка инвестиционных целей. В зависимости от целей инвестирования финансовые инвестиции делятся на стратегические и портфельные.

Стратегические финансовые инвестиции должны способствовать реализации стратегических целей развития предприятия, таких как расширение сферы влияния, отраслевая или региональная диверсификация операционной деятельности, увеличение доли рынка посредством «захвата» предприятий-конкурентов, приобретение предприятий, входящих в состав вертикальной технологической цепочки производства продукции. Следовательно, основным фактором, влияющим на ценность проекта, для такого инвестора является получение дополнительных выгод для своего основного вида деятельности. Поэтому стратегическими инвесторами становятся в основном предприятия из смежных отраслей.

Реализация данной стратегии осуществляется посредством приобретения контрольного пакета акций интересующего субъекта хозяйственной деятельности. В этом случае инвестор получает значительное представительство в совете директоров компании и активно участвует в ее управлении. Как правило, стратегические инвесторы не заинтересованы в получении прибыли непосредственно на фондовом рынке или максимизации текущего инвестиционного дохода. Область их финансовых интересов связана с контролем над собственностью и не ограничивается конкретными сроками участия в проекте. Предприятие-реципиент получает определенные выгоды от такого сотрудничества не только в виде денежных средств, но и в виде гарантированных поставок, сбыта, квалифицированного персонала, качественного управления, логистических цепочек и т.д., однако при этом структура управления предприятием подвергается существенным изменениям.

Портфельные финансовые инвестиции осуществляются с целью получения прибыли или нейтрализации инфляции в результате эффективного размещения временно свободных денежных средств. Инструментами инвестирования в этом случае являются доходные виды денежных инструментов (различные виды депозитных вкладов в коммерческих банках, векселя) и/или доходные виды фондовых инструментов (рыночные ценные бумаги). Последний вид инвестирования становится все более перспективным по мере развития отечественного фондового рынка. От финансового менеджера в этом случае требуются хорошие знания конъюнктуры фондового рынка и его инструментов.

Существенное влияние на характер инвестиционной операции оказывает тип инвестора. Типология инвесторов определяется отношением к источнику дохода, уровню доходности операции, времени инвестирования и риску.

В соответствии с данными критериями можно выделить следующие типы инвесторов:

■ консервативные;

■ умеренно-агрессивные;

■ агрессивные.

Приведенная классификация не является единственной — инвесторов можно классифицировать и по ряду других признаков, в частности следует выделить статус инвестора. С этой точки зрения инвесторы могут быть:

■ индивидуальными — физические лица;

■ институциональными — государство, корпоративные инвесторы, специализированные институты (инвестиционные компании и фонды), специализированные фонды и компании (пенсионные фонды, страховые компании и т.д.);

■ профессионалами рынка — банки и финансовые посредники.

Основными инвесторами, определяющими состояние фондового рынка в развитых странах, являются индивидуальные инвесторы, т.е население, использующее свои сбережения для приобретения ценных бумаг с целью получения дополнительных доходов. Располагая достаточно ограниченными средствами и не располагая профессиональными навыками игры на фондовом рынке, индивидуальный инвестор, как правило, консервативен или умеренно-агрессивен.

Институциональные инвесторы — юридические лица, которые не имеют лицензии на право осуществлять профессиональную деятельность на рынке ценных бумаг в качестве посредников, но приобретающие ценные бумаги от своего имени и за свой счет.

Среди институциональных инвесторов выделяют корпоративных инвесторов. Корпоративные инвесторы — предприятия, корпорации, основная деятельность которых не связана с фондовым рынком, но которые приобретают фондовые ценности с целью решения стратегических или тактических задач. По типологии такие инвесторы либо консервативные, либо стратегические, либо умеренно-агрессивные.

Инвесторами могут выступать и профессиональные участники фондового рынка, осуществляющие различные виды деятельности на данном рынке — брокерскую, дилерскую, деятельность по управлению ценными бумагами и т.п. По своей типологии они либо агрессивные, либо изощренные инвесторы.

Особую группу инвесторов, работающих на фондовом рынке, составляют различные финансово-кредитные институты (коммерческие и инвестиционные банки, страховые общества, инвестиционные и пенсионные фонды и др.), занимающиеся накоплением и размещением денежных средств в различные финансовые активы с целью получения дохода. Многие из названных институтов объединяют средства различных инвесторов (юридических и физических лиц), поэтому основная задача их инвестиционной деятельности — минимизировать риски при получении потоков доходов, растянутых во времени. Такие инвесторы по своей типологии ближе к консервативным.

Можно также выделить группу профессиональных финансовых инвесторов, которые, не стремясь приобрести контрольный пакет акций компании, тем не менее стремятся осуществлять контроль над ее деятельностью посредством участия в совете директоров. Инвестиции рассматриваются ими как участие в проекте с заданным уровнем риска, цель которого — получить максимальную прибыль на стадии выхода из проекта, т.е. при продаже своего пакета ценных бумаг. Горизонт инвестирования при этом относительно небольшой, в среднем 4 — 6 лет, однако за это время стоимость компании должна существенно повыситься за счет эффективного использования инвестированных средств.

Данным видом инвестирования занимаются профессиональные инвесторы, для которых эта деятельность является основной. В России они представлены в первую очередь западными фондами венчурных инвестиций, крупнейшие из которых образованы при участии Европейского банка реконструкции и развития (ЕБРР). Работа этих фондов характеризуется тщательным выбором объекта инвестиций, что обусловлено стремлением минимизировать риски, которые в российских условиях очень велики. Поэтому фонды предпочитают работать с компаниями, прошедшими начальный этап становления и находящимися на более поздних этапах развития.

Несомненно, агрессивными, а зачастую и изощренными инвесторами выступают профессионалы фондового рынка, осуществляющие весь комплекс операций на нем, но лишь в том случае, если они вкладывают собственные средства в ценные бумаги.

Как уже отмечалось выше, в зависимости от цели инвестирования решается проблема выбора форм финансового инвестирования. Решение стратегических задач развития предприятия диктует необходимость вложения капитала в уставные фонды совместных предприятий и приобретение контрольного пакета акций соответствующих компаний.

При решении задач прироста капитала в долгосрочном периоде в качестве объекта для инвестиций необходимо выбирать долгосрочные фондовые и денежные инструменты, которые смогут обеспечить долговременный рост вложенных средств.

Если же необходимо максимизировать текущий доход, получаемый от вложения временно свободных денежных средств, то инвестору целесообразно ориентироваться на краткосрочные денежные и фондовые инструменты, которые способны обеспечить получение определенного дохода на вложенные средства.

12.2. Однако, для достижения всех инвестиционных целей необходимо оценить инвестиционные качества имеющихся инструментов финансового рынка. Принято выделять следующие основные параметры, характеризующие инвестиционную привлекательность инструментов фондового рынка: доходность, риск, ликвидность.

Доходность — относительный показатель, характеризующий эффективность инвестиционных операций и показывающий соотношение между инвестиционным доходом и инвестиционными затратами. Инвестиционный доход складывается из двух составляющих:

■ дивидендных, процентных выплат по вложениям в ценные бумаги. Эта составляющая дохода связана с эффективностью деятельности эмитента. Например, размер дивидендных выплат зависит от массы полученной прибыли, пропорций ее распределения, количества эмитируемых акций и т.д.;

■ курсовой разницы, возникающей в результате спекулятивных или арбитражных сделок. Эта составляющая дохода непосредственно зависит от деятельности оператора на фондовом рынке и является преобладающим источником дохода у агрессивного инвестора.

Ликвидность — показатель, характеризующий способность быстрого обращения ценных бумаг в денежные средства без потерь для владельца. Данный показатель зависит от качества ценных бумаг и уровня развитости фондового рынка.

Риск в общем случае может быть определен как вероятность получения инвестором результата, отличного от ожидаемого. Количественно риск измеряется дисперсией отклонения от ожидаемого значения.

Риск отдельных финансовых инструментов отличается рядом особенностей по сравнению с риском реального инвестирования:

■ высокая корреляция (соотношение, взаимосвязь) как с динамикой конъюнктуры фондового рынка, так и с результатами финансово-хозяйственной деятельности конкретного эмитента;

■ дифференциация уровня риска по отдельным видам финансовых инструментов в зависимости от периода обращения, типа финансового инструмента, отраслевого фактора;

■ интегрированный характер риска, т.е. общий риск финансового инструмента определяется суммированием частных инвестиционных рисков.

Конкретная форма финансовых инвестиций определяется исходя из инвестиционных качеств различных видов финансовых инструментов. Инвестиционные качества фондовых инструментов целесообразно классифицировать в соответствии со следующими критериями:

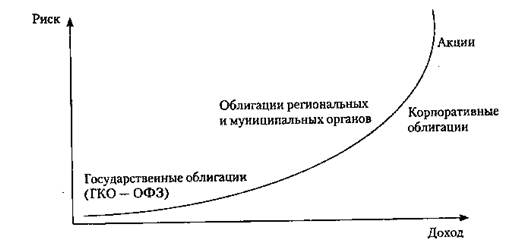

Уровень риска и доходности, определяемый институциональным статусом эмитента. В составе эмитентов можно выделить следующие группы: государственные органы власти, акционерные общества (корпорации), частные предприятия, компании и фонды. Наименьшим уровнем риска характеризуются государственные долговые обязательства, однако и инвестиционный доход по таким ценным бумагам минимальный.

Инвестиционные качества ценных бумаг региональных государственных и муниципальных органов определяются инвестиционной привлекательностью данного региона. Уровень инвестиционного риска по таким ценным бумагам относительно невысок, как и уровень доходности. Привлекательность таких активов для инвестора может

Рис. Классификация инвестиционных свойств фондовых инструментов.

быть повышена за счет предоставления местными органами власти налоговых или арендных льгот. Ценные бумаги, эмитированные банками, считаются достаточно привлекательными с инвестиционной точки зрения, что обусловлено умеренным уровнем риска и более высоким уровнем доходности, чем по государственным и муниципальным ценным бумагам.

Корпоративные ценные бумаги отечественного фондового рынка характеризуются высокой степенью риска и непредсказуемым (как правило, низким) уровнем доходности.

Наглядно представить соотношение на рынке основных видов доходных ценных бумаг с точки зрения их рисковости и доходности можно следующим образом:

Степень предсказуемости инвестиционного дохода фондового инструмента. Различают ценные бумаги с высокой степенью предсказуемости инвестиционного дохода и ценные бумаги с низкой степенью предсказуемости инвестиционного дохода. К первым относятся долговые ценные бумаги (облигации), по которым заранее определены срок и величина возвращаемой суммы, а также размер и периодичность текущих выплат. Ко вторым относятся долевые ценные бумаги (обыкновенные акции), рыночный курс которых зависит от многих факторов, в частности от конъюнктуры фондового рынка, а размер дивидендных выплат определяется как результатами хозяйственной деятельности предприятия-эмитента, так и его дивидендной политикой.

Уровень риска, определяемый сроком обращения фондового инструмента. По сроку обращения ценные бумаги делятся на краткосрочные (до одного года), среднесрочные (от одного года до пяти лет) и долгосрочные (свыше пяти лет). Очевидно, что чем длиннее срок инвестирования, тем выше уровень риска. Соответственно краткосрочные ценные бумаги имеют относительно низкий уровень риска, в то же время и уровень доходности ниже, чем по долгосрочным ценным бумагам.

Уровень ликвидности, определяемый характером выпуска и обращения. Ценные бумаги делятся на именные ценные бумаги и ценные бумаги на предъявителя. Первые являются низколиквидными в связи с достаточно сложной процедурой переоформления прав собственности. Во втором случае ценные бумаги свободно обращаются на рынке, что способствует росту их ликвидности.

Вышеперечисленные общие инвестиционные характеристики позволяют инвестору определиться с типом приобретаемых ценных бумаг. Следующий шаг — выбор конкретного фондового инструмента. Методы оценки инвестиционных качеств основных ценных бумаг дифференцируются по их видам, а также в зависимости от целей инвестирования.

2015-01-30

2015-01-30 1471

1471