В ходе анализа эффективности долгосрочных инвестиций инфляция должна включаться в состав проектной рентабельности и учитываться в оценке будущих денежных потоков. Игнорирование фактора инфляции может негативно отразиться на конечных результатах анализа эффективности долгосрочных инвестиций и привести к серьезным ошибкам, вследствие которых менеджеры могут принимать убыточные инвестиционные проекты. Финансовым аналитикам в обосновании конкретных вариантов капитальных вложений необходимо учитывать ряд особенностей, связанных с учетом влияния инфляции на инвестиционные решения. Воздействие инфляции обуславливает существование различных аналитических подходов, связанных с использованием номинальных и реальных исчислений в оценке частных и обобщающих показателей долгосрочного инвестирования.

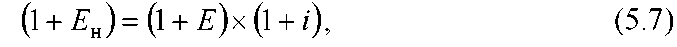

Первая такая особенность проявляется в оценке влияния инфляции на величину процентных ставок. Учет влияния инфляции на уровень процентных (дисконтных) ставок осуществляется путем конвертирования дисконтной ставки в номинальное исчисление. Взаимосвязь между реальной и номинальной дисконтными ставками можно оценить с использованием следующей модели зависимости:

|

где Eн - номинальная дисконтная ставка; Е - реальная дисконтная ставка; i - ожидаемая ставка инфляции.

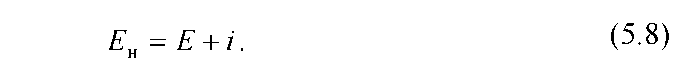

На практике конвертирование дисконтных ставок осуществляется с использованием упрощенной формулы:

|

Ошибка в использовании упрощенной формулы невелика, когда все ставки ниже 20 % за год, а рублевая сумма в денежных потоках мала. Однако чтобы менеджер был уверен, что ошибка мала (при совершении конвертирования дисконтных ставок), предпочтение должно отдаваться точной формуле.

Второй важной особенностью является наличие определенной последовательности аналитических мероприятий, которой необходимо придерживаться в процессе инфляционного регулирования проектных денежных потоков. В ходе оценки влияния инфляции на долговременные инвестиционные решения необходимо проводить соответствующие расчеты по следующим этапам анализа.

1) откорректировать с учетом инфляции отдельные инфляционно зависимые компоненты денежного потока (объем продаж, цены на готовую продукцию, сырье и материалы, расходы на заработную плату и пр.);определить по всем правилам (стандартам) бухгалтерского учета финансовый результат, необходимый для расчета налоговых отчислений;

2) рассчитать посленалоговые денежные потоки, выраженные в номинальном исчислении.

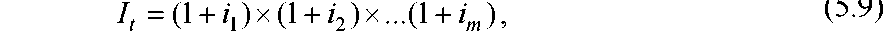

Учет инфляции для корректировки стоимостной оценки денежных потоков осуществляется с помощью корректирующего коэффициента

|

где im - это показатель инфляции (темп прироста) в период времени т.

Это формула используется при неравных темпах инфляции.

Если im = const, то It = (1 + i).

Если показатели определены в ценах базового периода, то показатели последующих лет умножается на It.

При анализе данных за предшествующие годы показатели приводятся к базовому периоду путем деления на It.

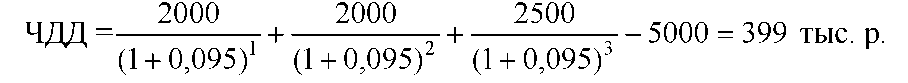

Пример. Рассматривается экономическая целесообразность реализации проекта при следующих условиях: величина инвестиций - 5 млн. р.; период реализации проекта - 3 года; доходность по годам 2000, 2000, 2500 тыс. р.; текущий коэффициент дисконтирования (без учета инфляции) - 9,5 %; среднегодовой индекс инфляции - 5 %.

Решение.

Определим ЧДД без учета инфляции:

|

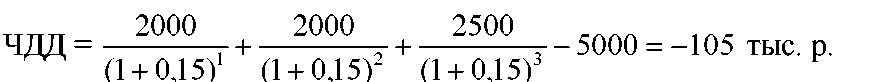

Ставка дисконтирования с учетом инфляции составит: Ен = (1 + 0,095)(1 + 0,05) - 1 = 0,15. Тогда ЧДД с учетом инфляции будет равен:  |

Если оценку делать без учета влияния инфляции, то проект следует принять, поскольку ЧДД = 399 тыс. р. Однако если сделать поправку на индекс инфляции, т. е. использовать в расчетах модифицированный коэффициент дисконтирования (Е = 15 % т. к. 1,095 х 1,05 = 1,15), то вывод будет диаметрально противоположным, поскольку в этом случае ЧДД = - 105 тыс. р.Способы снижения рисков

Риск-менеджмент позволяет уменьшить степень вероятного риска до возможно низкого уровня. Приемы риск-менеджмента представляют собой приемы управления риском. Они состоят из средств разрешения рисков и приемов снижения степени риска. Средствами разрешения рисков являются: избежание, удержание, передача риска.

Избежание риска означает простое уклонение от мероприятия, связанного с риском. Однако избежание риска для инвесторов зачастую означает отказ от прибыли.

Удержание риска - это когда риск остается за инвестором, т. е. на его ответственности. Так, инвестор, вкладывая венчурный капитал, заранее уверен, что он может за счет собственных средств покрыть возможную потерю капитала.

Передача риска означает, что инвестор передает ответственность за риск кому-то другому, например, страховой компании. В данном случае передача риска произошла путем страхования риска.

Снижение степени риска - это сокращение вероятности и объема потерь. Для снижения степени риска применяются различные приемы. среди них наиболее распространенными являются:

- диверсификация;

- приобретение дополнительной информации о выборе и результатах;

- лимитирование;

- самострахование;

- страхование;

- страхование от валютных рисков;

- хеджирование и др.

Диверсификация представляет собой процесс распределения капитала между различными объектами вложения, которые непосредственно не связаны между собой. Например, приобретение инвестором акций пяти разных акционерных обществ вместо акций одного, увеличивает вероятность получения им среднего дохода в пять раз, и соответственно в пять раз снижает степень риска.

Диверсификация является наиболее обоснованным и относительно менее издержкоемким способом снижения степени финансового риска.

Диверсификация - это рассеивание инвестиционного риска. Однако она не может свести инвестиционный риск до нуля. Это связано с тем, что на предпринимательство и инвестиционную деятельность хозяйствующего субъекта оказывают влияние внешние факторы, которые не связаны с выбором конкретных объектов вложения капитала и, следовательно, на них не влияет диверсификация.

К внешним факторам относятся процессы, происходящие в экономике страны в целом, военные действия, гражданские волнения, инфляция и дефляция, изменение учетной ставки Банка России, изменение процентных ставок по депозитам, кредитам в коммерческих банках и т. д.

Таким образом, риск состоит из двух частей: диверсифицируемого и недиверсифицируемого риска.

Диверсифицируемый риск, называемый еще несистематическим, может быть устранен путем его рассеивания, т. е. диверсификацией.

Недиверсифицируемый риск, называемый еще систематическим, не может быть уменьшен диверсификацией.

Приобретение дополнительной информации. Информация играет важную роль в риск-менеджменте. Менеджеру часто приходиться принимать рисковые решения, когда результаты вложения капитала не определены и основаны на ограниченной информации. Если бы у него была более полная информация, он мог бы сделать более точный прогноз и снизить риск. Это делает информацию товаром, причем очень ценным. Инвестор готов заплатить за полную информацию.

Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения или вложения капитала, когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная.

Лимитирование - это установление лимита, т. е. предельных сумм расходов, продажи, кредита и т. п. Лимитирование является важным приемом снижения степени риска и применяется банками при выдаче ссуд, при заключении договоров на овердрафт и т. п. Хозяйствующими субъектами он применяется при продаже товаров в кредит, предоставлении займов, определении сумм вложения капитала и т. п.

Самострахование связано с резервированием средств на покрытие непредвиденных расходов и покрытием убытков за счет части собственных средств. Самострахование означает, что предприниматель скорее предпочитает подстраховаться сам, чем покупать страховку в страховой компании. Тем самым он экономит на затратах капитала по страхованию.

Самострахование представляет собой децентрализованную форму создания натуральных и страховых (резервных) фондов непосредственно в хозяйствующих субъектах, особенно в тех, чья деятельность подвержена риску.

Самострахование с помощью внутренних мер целесообразно при риске уничтожения имущества, стоимость которого невелика по сравнению с финансовыми показателями всей фирмы или риске уничтожения большого количества однотипного имущества.

Создание предпринимателем обособленного фонда возмещения возможных убытков в производственно-торговом процессе выражает сущность самострахования, основная задача которого, заключается в оперативном преодолении временных затруднений финансово-коммерческой деятельности. В процессы самострахования создаются различные резервные и страховые фонды. Эти фонды, в зависимости от цели назначения, могут создаваться в натуральной или денежной форме.

Резервные денежные фонды создаются, прежде всего, на случай покрытия непредвиденных расходов, кредиторской задолженности, расходов по ликвидации хозяйствующего субъекта. Их создание является обязательным для акционерного общества.

Акционерные общества и предприятия с участием иностранного капитала обязаны в законодательном порядке создавать резервный фонд в размере не менее 15 % и не более 25 % от уставного капитала.

Акционерное общество зачисляет в резервный фонд также эмиссионный доход, т. е. сумму разницы между продажной и номинальной стоимостью акций, вырученной при их реализации по цене, превышающей номинальную стоимость. Эта сумма не подлежит какому-либо использованию или распределению, кроме случаев реализации акций по цене, ниже номинальной стоимости.

Резервный фонд акционерного общества используется для финансирования непредвиденных расходов, в т. ч. также на выплату процентов по облигациям и дивидендов по привилегированным акциям в случае недостаточной прибыли для этих целей.

Страхование. Хозяйствующие субъекты и граждане для страховой защиты своих имущественных интересов могут создавать общества взаимного страхования. Наиболее важным и самым распространенным приемом снижения степени риска является страхование риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части своих доходов, чтобы избежать риска, т. е. он готов заплатить за снижение степени риска до нуля. В настоящее время появились новые виды страхования, например страхование титула, страхование предпринимательских рисков и др.

Титул - законное право на собственность, на недвижимость, имеющее документальную юридическую силу. Страхование титула - страхование от событий, произошедших в прошлом, последствия которых могут отразиться в будущем. Оно позволяет покупателям недвижимости рассчитывать на возмещение убытков в случае расторжения судом договора купли-продажи недвижимости.

Предпринимательский риск - это риск неполучения ожидаемых доходов от предпринимательской деятельности (ст. 933 ГК РФ). По договору страхования предпринимательского риска может быть застрахован предпринимательский риск только самого страхователя и только в его пользу, т. е. нельзя заключить такой договор в пользу третьего лица. Страховая сумма не должна превышать страховую стоимость предпринимательского риска.

Страховой стоимостью предпринимательского риска является сумма убытков от предпринимательской деятельности, которые страхователь, как можно ожидать, понес бы при наступление страхового случая. По договору имущественного страхования (ст. 929 ГК РФ) может быть застрахован риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или из-за изменения условий этой деятельности, по не зависящим от предпринимателя обстоятельствам, в т. ч. риск неполучения ожидаемых доходов.

Хеджирование используется в банковской, биржевой и коммерческой практике для обозначения различных методов страхования валютных рисков. Хеджирование - система заключения срочных контрактов и сделок, учитывающих вероятностные в будущем изменения обменных валютных курсов и преследующая цель избежать неблагоприятных последствий этих изменений. В отечественной литературе термин «хеджирование» стал применяться в более широком смысле как страхование рисков от неблагоприятных изменений цен на любые товарно-материальные ценности по контрактам и коммерческим операциям, предусматривающим поставки (продажи) товаров в будущих периодах.

Контракт, который служит для страховки от риска изменения курсов (цен) носит название «хедж» (от англ. hedge - изгородь, ограда) хозяйствующий субъект, осуществляющий хеджирование, называется «хеджер». Существует две операции хеджирования: хеджирование на повышение и хеджирование на понижение.

Хеджирование на повышение, или хеджирование покупкой, представляет собой биржевую операцию по покупке срочных контрактов или опционов. Хедж на повышение применяется в тех случаях, когда необходимо застраховаться от возможного повышения цен (курсов) в будущем.

Он позволяет установить покупную цену намного раньше, чем был приобретен реальный товар.

Хеджирование на понижение, или хеджирование продажей - это биржевая операция с продажей срочного контракта. Хеджер, осуществляющий хеджирование на понижение, предполагает совершить в будущем продажу товара, и поэтому, продавая на бирже срочный контракт или опцион, он страхует себя от возможного снижения цен в будущем.

Хеджер стремится снизить риск, вызванный неопределенностью цен на рынке, с помощью покупки или продажи срочных контрактов. Это дает возможность зафиксировать цену и сделать доходы или расходы более предсказуемыми. При этом риск, связанный с хеджированием, не исчезает. Его берут на себя спекулянты, т. е. предприниматели, идущие на определенный, заранее рассчитанный риск.

[1] Коэффициент народнохозяйственной ценности человеческой жизни утверждается органами государственной власти на федеральном уровне.

2015-04-17

2015-04-17 4528

4528