Специфика маркетинга в банковской сфере. Банковские услуги и продукты

Сущность маркетинга в банковской сфере.

Тема 8. Маркетинг в банковском деле

4.Анализ концепции «7-С»

1.Сущность маркетинга в банковской сфере.

Банковская система в любой стране является важнейшим составным элементом национальной экономики. Она призвана содействовать макроэкономическому развитию, должна быть устойчивой и в полной мере удовлетворять все возрастающий спрос на предоставляемые ею услуги.

Для банковской системы Украины, с одной стороны, характерна концентрация банковского капитала: на долю банков первых 30 по величине активов приходится 2/3 совокупных активов банковской системы.

С другой стороны, реальную конкуренцию крупным банкам составляют относительно небольшие региональные банки, которые имеют свою рыночную нишу и специализируются на обслуживании малого и среднего бизнеса и местной промышленности. Конкуренция на рынке банковских услуг способствует улучшению качества обслуживания клиентов и предложению новых видов услуг: доверительное управление, инвестиционные операции, посредничество при осуществлении сделок на финансовых рынках и др.

По мере развития банковского сектора на рынке банковских услуг наряду с традиционными для российских условий рисками (кредитным, рыночным, ликвидным, правовым) появляются новые виды рисков — процентный, страховой, потеря банком своей репутации, риск качества управления, риск адаптации к изменяющимся экономическим условиям деятельности, международный кредитный риск.

Таким образом, складывающаяся ситуация на рынке банковских услуг предъявляет принципиально новые требования к маркетинговой деятельности, принятию управленческих решений, организации работы с клиентурой.

Вместе с тем сложность этих проблем, постоянно меняющаяся в стране экономическая ситуация, в частности на финансовом рынке, со всей остротой ставят перед банковской системой новые задачи, в том числе и в области маркетинга.

Текущее состояние банка и перспектива его развития в значительной степени зависят от правильной постановки цели его существования и выбора стратегии для ее достижения.

2.Специфика маркетинга в банковской сфере. Банковские услуги и продукты

Особенность маркетинга в банковской сфере состоит в том, что банк работает в сфере услуг, т.е. в сфере удовлетворения потребностей клиентов. Предоставление банковских услуг — это основная деятельность любого банка. Для того чтобы получить прибыль, банковское учреждение должно создать свою услугу, необходимую клиенту, определить ее цену, выйти с ней на рынок и реализовать ее. Иными словами, банковская услуга — это услуга, удовлетворяющая какой-нибудь спрос и предназначенная для продажи на рынке. Товар банка специфичен — это операции с деньгами и ценными бумагами, посреднические операции и консультационные услуги финансового характера.

По сути, банковский продукт — это комплекс услуг банка по активным и пассивным операциям.

Банковским услугам присущи те же специфические характеристики, что и остальным видам услуг: неосязаемость, абстрактный характер, непостоянство качества, несохраняемость.

Предоставляемые банком услуги можно условно разделить на четыре типа: стратегические, текущие, оперативные, специальные (табл. 1).

Классификация банковских услуг

Кредитные услуги — отношения между банком и клиентом (заемщиком или дебитором) по предоставлению определенных денежных сумм на основании принципов срочности, платности и возвратности. Существуют две основные группы кредитных операций:

1) активные (банк выступает как кредитор);

2) пассивные (банк выступает как дебитор или заемщик).

Таблица 1

Основные типы банковских услуг и банки, их предоставляющие

| Тип банковской услуги | Центральный банк | Коммерческий банк |

| Стратегические услуги (позволяют клиенту банка разработать и достичь существенных стратегических преобразований в характере, направлениях и масштабах деятельности либо образе жизни) | Денежная политика и эмиссия Обеспечение ресурсов для финансирования научных исследований и развития стратегически важных отраслей Поддержание покупательной способности и валютного курса национальной денежной единицы, выдача и аннулирование банковских лицензий Объявление банкротства | Инвестиционные кредиты Размещение займов Пластиковые карточки Синдицированные займы Слияние и поглощение банков Закладные операции Сберегательные счета Учреждение финансово-промышленных групп |

| Текущие услуги (позволяют клиенту банка оптимальным образом добиться целей, поставленных в годовом плане) | Банковский надзор Контроль за соблюдением нормативов Учет векселей Информирование правительства Денежное обращение Валютные резервы | Потребительский кредит Необеспеченный кредит Операции на денежном рынке Депозитные счета Бюджетные счета Чековый клиринг |

| Оперативные услуги (позволяют клиенту банка подготовиться и быстро решить незапланированные проблемы) | Предоставление кредитов банковским учреждениям Поддержание валюты Действия по обеспечению надзора Переговоры с МВФ о предоставлении кредитов | Депонирование, залог ценностей Обеспеченный кредит Страхование жизни Страхование кредитов Факторинг Лизинг |

| Специальные услуги (позволяют клиенту получить профессиональную помощь в непредвиденных кризисных ситуациях) | Гарантии сбережений граждан Гарантии по банкнотам Поддержка банка Подбор руководящих кадров | Рефинансирование Вторичные закладные Объем страховой ответственности Продажа услуг |

Клиентами банка могут быть физические или юридические лица, другие банки либо финансовые учреждения. Активными кредитными операциями являются ссудные операции, проводимые с клиентами и другими банками. Пассивные кредитные операции — это получение межбанковского кредита.

являются ссудные операции, проводимые с клиентами и другими банками. Пассивные кредитные операции — это получение межбанковского кредита.

Депозиты — услуги, которые дают возможность банкам аккумулировать временно свободные денежные средства клиентов и рыночных экономических контрагентов.

Расчетно-кассовые услуги — расчеты и платежи с клиентами и банковскими учреждениями.

Инвестиционные операции и ценные бумаги. Банковские инвестиции — это вложение денежных средств в различные отрасли народного хозяйства. Прямые инвестиции осуществляются посредством реальных активов и вложения средств банка в конкретное производство. Портфельные инвестиции осуществляются путем долгосрочных денежных ссуд в национальной или иностранной валюте.

Трансформация ссудных капиталов — производство таких банковских операций, как форфетирование, факторинг, лизинг, траст и др., оказание консультационных и аудиторских услуг своим клиентам, контрагентам, акционерам и пр.

Оказание банковских услуг связано с использованием денег в различных формах (наличные, безналичные деньги и расчеты); большинство банковских услуг имеет протяженность во времени: сделка, как правило, не ограничивается однократным актом, устанавливаются более или менее продолжительные связи клиента с банком.

Производство и сбыт банковских услуг совпадают во времени, и могут быть локализованы в помещении банка или его отделениях. Поэтому в сбытовой политике банка выделяют два аспекта:

1) пространственный (выбор местоположения и каналов сбыта);

2) временной (часы работы банка и срочность обслуживания).

В общем виде возможны следующие каналы сбыта банковских услуг:

1) собственные каналы сбыта (основная форма сбыта): головное отделение банка;

2) стационарные и передвижные отделения банка, филиалы;

3) сбыт с использованием автоматизированных стоек и автоматов;

4) несобственные каналы сбыта: основание дочерних фирм;

5) участие в капитале других банков, страховых компаний, предприятий жилищного строительства и т.д.

Основой для выхода банковской услуги на рынок должны быть стратегия и политика банка, разработанные на основе информационных и аналитических материалов, подготовленных маркетинговым подразделением.

Маркетинг становится одним из важных стратегических факторов успеха в банковском деле наряду с общим управлением, финансами и технологией. Вначале банки рассматривали маркетинг лишь как средство изучения спроса, стимулирования и привлечения клиентов, и лишь в 1980-е гг. сформировалась концепция банковского маркетинга. Банки обзавелись собственными маркетинговыми службами, системами сбора и обработки информации, разрабатывают и контролируют программы маркетинга.

Успешно функционирующая система маркетинга в банке включает следующие основные элементы: банковские продукты (услуги), сбыт, рынок, цены, продвижение.

Сущность маркетинга — производить и продавать нужно только то, что требуется рынку, а не навязывать покупателю то, что уже произведено. Такая постановка вопроса создает определенные трудности для организации маркетинговой деятельности в банковском секторе.

Особенности маркетинга в банковской сфере обусловлены не только тем, что он способствует развитию банковской деятельности, обеспечивая эффективное использование денежных ресурсов, но и спецификой денежного оборота, который является объектом всей банковской деятельности. Из этого следует, что маркетинг в банковской сфере должен быть направлен в первую очередь на ускорение денежного оборота. Одним из важнейших моментов практического воплощения этого направления является активное продвижение маркетинговой службой электронных форм расчета (пластиковой карты).

Другой важный момент — удовлетворение потребности клиентов банка в быстром, четком и правильном проведении расчетов.

В конечном счете, маркетинг в банковской сфере должен быть направлен на сбор информации, ее анализ, проведение маркетинговых исследований и подготовку предложений коммерческим службам банка относительно развития банковских услуг и ценовой политики.

Банковский маркетинг имеет особенности, в значительной мере характерные для маркетинга в сфере услуг. Суть концепции маркетинга в сфере банковских услуг может быть определена следующим образом: потребитель (клиент) должен быть удовлетворен уровнем обслуживания данного банка и пользоваться его услугами в дальнейшем. Это означает, что имеет место более высокий, по сравнению с конкурентами, уровень обслуживания.

Таблица 2

Характеристики маркетинга банковских услуг

| Специфические признаки банковских услуг | Рекомендации по организации маркетинга банковских услуг |

| Неовеществленность | Постарайтесь овеществить услугу, связать ее в представлении клиента с каким-либо вещественным знаком, например, кредитной карточкой |

| Неотделимость от процесса производства | Постарайтесь создать побольше филиалов, сделать так, чтобы клиент был уверен, что в какое бы отделение он ни обратился, везде его обслужат на должном уровне |

| Сложность стандартизации | Несмотря на штучный характер оказания услуг, высокое качество можно обеспечить за счет тщательного подбора кадров и их обучения. Рекомендуется система обратной связи с клиентом — наличие книги жалоб и предложений, изучение опыта конкурентов и т.д. |

| Невозможность хранения | Обеспечение сглаживания сезонных и временных колебаний спроса (соответствующая политика цен, уведомление о времени оказания услуги по телефону, почтой и т.д.) |

| Продажа услуг, начиная с заявки на нее клиента | Необходимо организовать зону обслуживания для создания клиенту максимальных удобств, так как его приход в банк означает начало сбыта услуги |

Необходимо учитывать, что клиент во многом выступает не только как потребитель, но и как прямой и непосредственный участник процесса оказания услуги. Так, при финансовом консультировании он должен предоставить нужную информацию, сформулировать интересующую его проблему, в ряде случаев совместно с консультантом обсудить возможные варианты решений, обеспечить реализацию оптимального из них и получить нужный результат.

3.Среда банковского маркетинга. Маркетинговые службы банка

Потребители (клиенты) составляют главную часть внешней среды банка , которая может быть подразделена на микро- и макросреду, где происходит согласование запросов потребителей (клиентов) и возможностей банка и осуществляется маркетинговая деятельность.

, которая может быть подразделена на микро- и макросреду, где происходит согласование запросов потребителей (клиентов) и возможностей банка и осуществляется маркетинговая деятельность.

Внешняя среда маркетинга характеризует факторы и силы, внешние по отношению к маркетингу, которые влияют на возможности банка устанавливать и поддерживать успешное сотрудничество с потребителями. Эти факторы и силы неподвластны прямому управлению со стороны банка. Существует также и внутренняя микросреда банковского маркетинга, т.е. деятельность остальных подразделений банка, интересы и возможности которых также следует принимать во внимание.

Индустрия услуг, как правило, является высококонтактной сферой, где качество обслуживания неотделимо от качества поставщика услуг. Высокая контактность означает, что продажи услуг происходят в процессе встречи покупателя и поставщика услуг. Поставщик услуги привносит в результат обслуживания некую материальность, выражающуюся в создании покупательского опыта, основанного на том, что покупатель видит исполнителя услуги, который профессионально дает советы, прислушивается к замечаниям и требованиям покупателя, использует современное оборудование и инструменты. Все эти элементы являются видимыми для покупателя при покупке невидимой услуги и поэтому создают уверенность в том, что услуга будет выполнена должным образом. Исполнитель услуги становится как бы частью результата обслуживания, частью самой услуги, т.е. качество услуги связывается с качеством поставщика. Следовательно, возникает проблема создания качественного исполнителя. Это возможно, если обслуживающая организация создает для своего персонала такие условия (рабочие места), которые позволяют ему быть удовлетворенным в материальном и содержательном отношении.

Создание внутри банка таких условий является внутренним маркетингом, который означает применение философии маркетинга и его подходов к сотрудникам банка, обслуживающим клиентов (потребителей) лучше, чем конкуренты, и (самое важное) так, чтобы это понимали потребители.

Основная идея такого подхода состоит в том, что удовлетворенность сотрудников банка будет способствовать большей удовлетворенности клиентов банка.

Большинство должностных лиц не привыкли рассматривать маркетинг с этих позиций. Маркетинговый подход состоит в том, что наемный персонал «покупает» продукт (работу) в организации у работодателя, который обязан использовать маркетинг для предложения таких рабочих мест и работ.

Существует тесная взаимосвязь между применением инструментов и методов маркетинга для предложения лучших рабочих мест и повышением уровня возможностей и способностей организации.

Внешняя микросреда банковского маркетинга — это совокупность субъектов и факторов, непосредственно воздействующих на возможность банка обслуживать клиентов. Главным субъектом является здесь клиент.

Внешняя макросреда банковского маркетинга — это совокупность крупных общественных и природных факторов (политических, социально-экономических, правовых, научно-технических, культурных, природных), которые воздействуют на все субъекты внешней микросреды маркетинга.

Политические факторы характеризуют стабильность политической обстановки, защиту государством интересов предпринимателей, его отношение к различным формам собственности и др.

Социально-экономические факторы характеризуют жизненный уровень населения, покупательную способность отдельных слоев населения, демографические процессы, стабильность финансовой системы, инфляционные процессы и др.

Правовые факторы — это законодательная система:

- нормативные документы по защите окружающей природной среды;

- стандарты в области производства и потребления продукции;

- законодательные акты, направленные на защиту прав потребителей;

- законодательные ограничения на проведение рекламы, на упаковку.

Научно-технические факторы дают преимущества тем организациям, которые используют достижения НТП.

Культурные факторы оказывают порой главное влияние на маркетинг. Предпочтения, отдаваемые потребителями какому-либо одному продукту, могут основываться только на культурных традициях, на которые оказывают сильное влияние также исторические и географические факторы.

Природные факторы — это наличие природных ресурсов и состояние окружающей природной среды, которые и организация, и субъекты внешней микросреды должны учитывать в своей хозяйственной и маркетинговой деятельности, поскольку она непосредственно зависит от этих факторов.

Факторы внешней среды, такие, например, как политическая нестабильность и отсутствие проработанной правовой базы, неподвластны руководству банков, изменить их оно не может, поэтому должно приспосабливаться к этим условиям в своей маркетинговой деятельности. Однако иногда организации стремятся агрессивно воздействовать на внешнюю среду (прежде всего на внешнюю микросреду маркетинга), пытаясь изменить общественное мнение о деятельности банка, установить более тесные взаимоотношения с поставщиками и т.п.

Маркетинговые службы банка должны постоянно исследовать внешнее окружение и внутреннюю деятельность банка, которыми являются следующие направления.

Потребности и степень удовлетворенности клиентов банка, обеспечивающих основную долю его ресурсов за счет остатков на расчетных счетах, депозитах, межбанковских кредитов, вкладов и т.д. с выделением элитной группы (VIP-группы).

Клиенты банков, на которых приходится основной объем активных операций банка (в частности, кредитование). На каждого клиента ведется своя «кредитная история».

Основные группы клиентов банка — это физические лица, предприятия, органы власти, а также банки-корреспонденты. Поскольку потребности клиентов меняются, очень важно постоянно поддерживать контакты с клиентами, организуя встречи, беседы, опросы, анкетирование. На мотивацию индивидуальных клиентов сильное влияние оказывает состояние экономики. Так, инфляция заставляет людей искать способы защиты своих средств и, естественно, интерес к банкам резко возрастает. В то же время крупные предприятия большое значение придают репутации банка за рубежом, опыту осуществления международных операций, наличию развитой филиальной сети.

Конкуренты банка как в области активных, так и пассивных операций.

Обычно конкурентами банка на рынке банковских услуг являются три стратегические группы:

1) банки, расположенные на той же территории;

2) крупные, а также специализированные банки из других регионов, формирующие филиальные сети;

3) разнообразные небанковские финансовые учреждения.

Маркетинговые службы банка собирают информацию о потребителях банковских услуг на рынке действия банка, о клиентах банка, об удовлетворении их интересов структурами банка и его сотрудниками, осуществляющими непосредственный контакт с клиентами, о путях и средствах продвижения услуг, имидже банка и его эффективности.

Источники маркетинговой информации:

1) финансовые рынки (банки, инвестиционные компании, страховые, пенсионные фонды, биржи, аукционы, конкуренты);

2) государственные учреждения (правительство, Центральный банк, налоговые, таможенные службы, комитет статистики и т.д.);

3) СМИ;

4) результаты деятельности структур банка, контактирующих с клиентами.

Наиболее традиционная схема маркетинговых исследований заключается в следующем:

определяется доля рынка, обслуживаемая банком, в том числе по привлекаемым и размещаемым средствам. Важным моментом при этом для определения перспектив развития банка является структуризация — по источникам, формирующим пассивную часть баланса банка (в отраслевом, территориальном разрезе и т.д.), и по направлениям вложения средств (использование активной части баланса банка — по тем же параметрам);

- определяется доля рынка по конкретной услуге в сравнении с конкурентами;

- обрабатывается демографическая информация, при необходимости составляется модель тенденции демографического развития клиентуры.

Конкуренция заставляет банки бороться за каждого клиента исходя из знаний его потенциальных потребностей и возможностей и, главное, определять мотивацию клиентов банка при пользовании его услугами или при переходе на обслуживание в другой банк.

Классификация клиентуры составляет информационную основу для индивидуального подхода к клиенту с учетом его потребностей и традиций.

При исследовании необходимо учитывать также основные оценочные показатели, которые клиенты предъявляют к банкам:

- достаточность капитала и прочность положения на рынке;

- возможность осуществлять оперативные платежи в пределах СНГ и за рубежом;

- удобное территориальное расположение;

- возможность открытия валютного счета;

- возможность получения кредитов.

Банки, удовлетворяющие этим требованиям, имеют масштабную и состоятельную клиентуру. Их задача — закрепить за собой этих клиентов посредством совершенствования обслуживания, предоставления новых услуг.

Деятельность маркетинговой службы банка является отправной точкой для изучения подходов к работе с кадрами, совершенствования предоставляемых услуг, трансформации деятельности в соответствии с изменяющимися запросами рынка.

В своей деятельности маркетинговые службы банка действуют исходя из выбранной ими концепции.

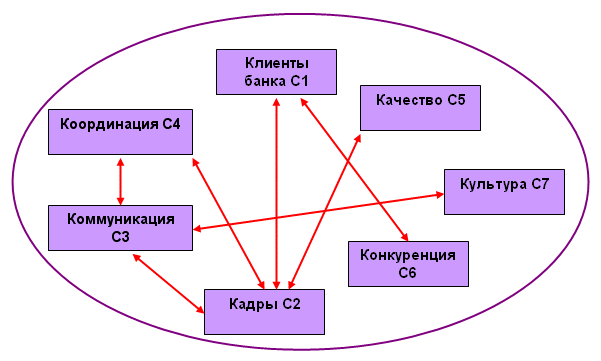

4.Анализ концепции «7-С»

Концепция «7-С» представляет собой один из вариантов социальной (этической) концепции (рис. 2).

В рамках данной концепции с помощью инструментов маркетинга достигается равновесие между интересами потребителей, производителей и общества в целом. Иными словами, в процессе удовлетворения запросов клиентов банки получают свою прибыль, а общество (через клиентов и банк) получает свою долю в форме бюджетных отчислений или строительства социальных объектов.

Все элементы системы «7-С» имеют конкретное содержание, они являются переменными, зависимыми от различных внешних и внутренних факторов. Для банков ее реализация в полном объеме требует значительных материальных затрат.

Рис. 2 Концепция 7-С

Рассмотрим элементы системы «7-С».

С1 — клиент банка или потребитель банковской услуги. Любой банк существует только в том случае, когда есть потребитель на его услугу. Банк и потребитель встречаются на рынке. Специфика финансового рынка — очень тесная взаимосвязь между основными его субъектами, отношения между которыми очень конкретны, но зависят от множества факторов. Банки проводят глубокий анализ клиентской базы, в частности по объемным, финансовым показателям, по платежеспособности; изучается «кредитная история» клиента или потенциального потребителя банковской услуги.

Усиление конкуренции между банками требует особого внимания к проблеме организации отношений с каждым клиентом, установлению партнерских отношений между банком и клиентами, которые во многом определяют выигрыш в конкурентной борьбе.

С2 — кадры, т.е. элемент, во многом объединяющий банк, клиентов и конкурентов. От квалификации кадров и их отношения к работе зависит уровень эффективности деятельности любого банка. Здесь для банка одна из главных проблем — поиск кадров и сбор информации о руководящих кадрах клиентов и конкурентов.

С3 — коммуникация, т.е. методы и формы доведения основных идей банка и конкретных положений о той или иной услуге до потребителя банковских услуг. Состоит из четырех «С-составляющих»:

С3-1 — техническое обеспечение коммуникации (телевизор, радио, Интернет и т.д.);

С3-2 — полнота информации для партнера (потребителя, контрагента, клиента) о предмете договора, об услуге банка и ее характеристике, о порядке предоставления банковской услуги. Эта информация должна отвечать на пять основных вопросов: когда? как? где? кому? сколько? Кроме того, существует основное правило, помогающее привлечь в банк потенциального клиента: вначале необходимо определить нижний предел допустимых уступок и создать запас переменных величин, с которыми можно работать во время переговоров. Чем больше в запасе переменных, тем больше разных вариантов можно предложить клиенту и тем больше шансов заключить сделку. Если переговоры ведутся с важным клиентом, то прежде всего банковский работник должен избежать тупиковых ситуаций: вести переговоры до тех пор, пока не удастся заключить приемлемую сделку. Данную работу должны проводить сотрудники маркетинговой службы и коммерческих подразделений, занимающихся личной продажей услуг банка;

С3-3 — конкретность и ясность выражения целей, что позволяет экономить свое время и время партнеров, повышать эффективность своей деятельности. Краткое, но частое резюме помогает сохранить импульс переговоров и, кроме того, показывает клиенту, что работник банка прислушивается к его аргументам;

С3-4 — деликатность в отношениях. Этот элемент не только повышает эффективность деятельности, но и отражается на деловой репутации;

С3-5 — корректность и пунктуальность в процессе общения на всех уровнях: своевременные ответы на деловые письма и предложения, вежливость, компетентное решение вопроса независимо от конкретной ситуации;

С4 — координация, т.е. наличие прямой и (или) обратной связи между объектами и субъектами деятельности банковского учреждения; это необходимый элемент для оптимального (эффективного) осуществления стратегии и тактики его деятельности.

С5 — качество: совокупность свойств услуг, которые обусловливают их способность удовлетворять определенные потребности клиентов. Это один из основных элементов, обеспечивающих процветание любого производителя, в том числе и банка, и его клиентов.

С6 — конкуренция: процесс взаимодействия, взаимосвязи и борьбы между производителями и потребителями за наиболее выгодные условия реализации своих целей. Для выявления конкурентоспособности отдельных товаров (услуг) необходимо провести анализ рыночной и ценовой конкуренции, конкуренции издержек производства, производителей, рентабельности и прибыльности.

Достижение максимальной конкурентоспособности связано с выпуском продукции (оказанием услуг), которая обладает уникальными качествами, что делает ее практически незаменимой, а следовательно, малоэластичной по цене. Часто приобретение краткосрочных преимуществ может противоречить решению долгосрочных стратегических проблем повышения конкурентоспособности.

С7 — культура: охватывает все упомянутые компоненты системы и выражается в определенном уровне развития как общества в целом, так и отдельных его слоев и конкретных индивидуумов: типах и формах организации жизни и деятельности отдельных субъектов, их взаимоотношениях и создаваемых ими материальных и духовых ценностях.

Модели маркетинговой деятельности банков, придерживающихся концепции «7-С», являются многомерными и социально направленными. Так как в них часто входят не только количественные, но и качественные показатели, возникает необходимость их формализации, которая должна основываться на различных методах экспертных оценок. Методология анализа с помощью экспертных оценок представляет собой выбор оптимального метода в каждой конкретной ситуации для превращения в количественные оценки факторов и процессов, не поддающихся непосредственному измерению. Экспертные оценки высказываются индивидуально или коллективно.

Маркетинговая концепция «7-С» представляет собой системную философию банковского предпринимательства, поскольку предполагает сбор, обработку, анализ и интерпретацию всеобъемлющей информации о деятельности банка. Безусловно, тот банк, который может получить, осмыслить и применить такую большую информацию, уже имеет значительные конкурентные преимущества по сравнению с другими, менее информированными банковскими учреждениями. Однако получение подобной информации требует весьма крупных затрат, наличия квалифицированного персонала; в то же время не следует ожидать мгновенного и видимого экономического результата; во всяком случае, он может быть неочевиден. Лишь крупнейшие банки, располагающие и осознающие абсолютную необходимость проведения в жизнь подобной маркетинговой концепции, способны иметь такой результат.

Каждая из концепций в той или иной мере применяется в настоящее время в сфере финансовых услуг в целом и в банковском секторе в частности.

Основные функции банковского маркетинга:

комплексное изучение и прогнозирование рынка сферы банковских услуг и его требований, так же как и всей внешней по отношению к банку среды;

реальная оценка производственно-сбытовых, экспортных и иных возможностей банка;

разработка долгосрочной стратегии маркетинговой деятельности с определением ее целей, задач, ресурсов и механизма практической реализации;

планирование товарной политики, управление ассортиментом услуг исходя из требований рынка и потенциала банка;

формирование спроса и стимулирование сбыта (ФОССТИС);

планирование и организация сбыта.

Реализация этих функций создает условия для успешной хозяйственной деятельности банков.

Таким образом, банковским маркетологам необходимо осваивать самые современные приемы и методы управления маркетинговой деятельностью, что позволит радикально изменить сложившуюся кризисную ситуацию как в экономике в целом, так и на рынке финансовых услуг в частности.

2014-02-02

2014-02-02 3114

3114