Диверсификация – распределение инвестиционного портфеля по разным активам для уменьшения рисков, связанных с падением стоимости отдельного актива или банкротства отдельной компании.

Диверсификация не является самоцелью. При помощи диверсификации инвестор старается уменьшить риск при такой же доходности, а не уменьшить риск за счет доходности. Поэтому не стоит увлекаться диверсификацией, попытки постоянно поддерживать портфель в диверсифицированном состоянии могут привести к ситуации, когда инвестор продает более перспективный актив и покупает менее перспективный инструмент из-за того, что многообещающая позиция занимает слишком большую долю в портфеле. [37,50]

Диверсификация способна снизить риск вложений, но не способна полностью избавить от него. Есть риски, которые так и называются – недиверсифицируемые. Они получили свое название из-за того что от них нельзя скрыться при помощи диверсификации. Примером такого риска может послужить глобальный экономический кризис, во время кризиса пришли в упадок все отрасли экономики, эмитенты инструментов с фиксированной доходностью объявляли дефолт, а стоимость ресурсов падала с огромной скоростью.

Сущность диверсификации состоит в формировании инвестиционного портфеля (отбора активов в портфель) таким образом, чтобы он при определенных ограничениях удовлетворял заданному соотношению риск/доходность.

Задача инвестора на этом этапе состоит в том, чтобы сформировать наиболее эффективный портфель, т.е. минимизировать риск портфеля при заданном уровне доходности либо максимизировать доходность для выбранного уровня риска.

Снижение инвестиционного риска в результате формирования портфеля из различных активов известно как эффект диверсификации.

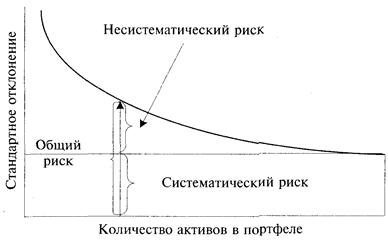

Графическая иллюстрация эффекта диверсификации, а также ее влияние на различные виды риска приведена на рис. 4.

Рисунок 4 – Эффект диверсификации

Необходимость разделения риска на несистематический и систематический заключается в том, что эти виды риска ведут себя по-разному, когда количество активов, включаемых в портфель, увеличивается, а именно:

- если доходность активов не является полностью положительно коррелированной (

< 1), то диверсификация портфеля уменьшает его дисперсию (риск) без уменьшения его средней доходности;

< 1), то диверсификация портфеля уменьшает его дисперсию (риск) без уменьшения его средней доходности; - в случае хорошо диверсифицированного портфеля несистематическим риском можно пренебречь, так как он стремится к нулю;

- диверсификация не ведет к устранению систематического риска. [17, 67]

Методом снижения серьезных потерь в инвестировании служит диверсификация финансовых вложений, т.е. приобретение определенного числа разнообразных финансовых активов. Существует определенная зависимость между риском и диверсификацией портфеля.

Общий риск портфеля состоит из двух частей:

- диверсифицированный риск (не систематический), который поддается управлению;

- не диверсифицированный, систематический – не поддающийся управлению.

Портфель, состоящий из акций столь разноплановых компаний, обеспечивает стабильность получения положительного результата.

Диверсифицированный портфель представляет собой комбинацию разнообразных ценных бумаг, составленную и управляемую инвестором.

Применение диверсифицированного портфельного подхода к инвестициям позволяет максимально снизить вероятность неполучения дохода.

Для того чтобы подсчитать норму дохода при наличии определенного портфеля, применяется следующая формула:

РП=Д1Р1+Д2Р2+...+ДnРn, (1)

где – РП норма доходности всего портфеля,

Р1, Р2, Рn – нормы доходности отдельных активов,

Д1, Д2, Дn – доли соответствующих активов в портфеле.

Диверсификация портфеля ценных бумаг снижает риск в инвестиционном деле, но не отменяет его полностью. Последний остается в виде так называемого недиверсификационного риска, т.е. риска, проистекающего из общего состояния экономики.

Существует портфельная теория: т.е. теория финансовых инвестиций, в рамках которой осуществляется наиболее выгодное распределение риска портфеля и оценка его доходности.

Вырабатывается модель взаимосвязи системного риска, дохода и доходности.

Разработка инвестиционной стратегии всегда основывается на анализе доходности от вложения средств, времени инвестирования и возникающих при этом рисков. Эти факторы во взаимосвязи определяют эффективность вложений в тот или иной инструмент фондового рынка. Принятая инвестиционная стратегия определяет тактику вложения средств: сколько средств и в какие ценные бумаги следует инвестировать и, следовательно, всегда является основой операций с ценными бумагами.

Разработка инвестиционной стратегии, прежде всего, преследует цель максимизации дохода от вложения средств на основе минимизации цены ресурсов, используемых для инвестирования и затрат на проведение операции, и выбора варианта инвестирования, обеспечивающего наивысшую, по сравнению с возможными, доходность. Естественно, что эффективность инвестирования различается в зависимости от того, используются ли для вложений только собственные средства или привлекаются и заемные ресурсы.

Одним из преимуществ портфельного инвестирования является возможность выбора портфеля для решения специфических инвестиционных задач. Тип портфеля – это его инвестиционная характеристика, основанная на соотношении дохода и риска. При этом важным признаком при классификации типа портфеля является то, каким способом и за счет какого источника данный доход получен: за счет роста курсовой стоимости или за счет текущих выплат – дивидендов, процентов.

Классификация типа портфеля приведена в Приложении В. [9, 39]

Портфель роста формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля – рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере. Темпы роста курсовой стоимости совокупности акций, входящей в портфель, определяют виды портфелей, входящие в данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Нацелен на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами рискованные фондовые инструменты, состав которых периодически обновляется. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода – процентных и дивидендных выплат. Портфель дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания – получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном ровне риска.

Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые – прирост капитала.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации.[28,46]

Выбор ценных бумаг для портфельного инвестирования зависит от целей инвестора и его отношения к риску. Для всех инвесторов принято выделять три типа целей инвестирования и связанного с ними отношения к риску.

1. Инвестор стремится защитить свои средства от инфляции; для достижения цели он предпочитает вложения с невысокой доходностью, но с низким риском. Этот тип инвестора называют консервативным.

2. Инвестор пытается произвести длительное вложение капитала, обеспечивающее его рост. Для достижения этой цели он готов пойти на рискованные вложения, но в ограниченном объеме, подстраховывая себя вложениями в слабодоходные, но и малорискованные ценные бумаги. Такой тип инвестора называют умеренно-агрессивным.

3. Инвестор стремится к быстрому росту вложенных средств, готов для этого делать вложения в рискованные ценные бумаги, быстро менять структуру своего портфеля, проводя спекулятивную игру на курсах ценных бумаг. Этот тип инвестора принято называть агрессивным.

Если рассматривать типы портфелей в зависимости от степени риска, который приемлет инвестор, то результаты можно свести в табл.5. [9, 78]

Таблица 5 – Связь между типом инвестора и типом портфеля

| Тип инвестора | Цель инвестирования | Степень риска | Тип ценной бумаги | Тип портфеля |

| Консервативный | Защита от инфляции | Низкая | Государственные ценные бумаги, акции и облигации крупных стабильных эмитентов | Высоконадежный, но низко доходный |

| Умеренно агрессивный | Длительное вложение капитала и его рост | Средняя | Малая доля государственных ценных бумаг, большая доля ценных бумаг крупных и средних, но надежных эмитентов с тигельной рыночной историей | Диверсифицированный |

| Агрессивный | Спекулятивная игра, возможность быстрого роста итоженных средств | Высокая | Высокая доля высокодоходных ценных бумаг небольших эмитентов, венчурных компаний и т.д. | Рискованный, но высоко-доходный |

Рассматривая вопрос с точки зрения практики отечественного фондового рынка, необходимо, прежде всего, решить проблему: а имеется ли на нем достаточное количество качественных ценных бумаг, инвестируя в которые можно достигнуть вышеприведенных норм. В частности, на отечественном фондовом рынке разновидностей портфелей не так уж и много.

Все операции на рынке с ценными бумагами сопряжены с риском. Участники этого рынка берут на себя самые разнообразные риски – снижения доходности, прямых финансовых потерь, упущенной выгоды. Однако в каждом конкретном случае приходится учитывать различные виды финансового риска.

Для эффективного ведения инвестиционной деятельности необходим капитал, достаточный для осуществления диверсификации вложений, в противном случае ведение операций на фондовом рынке лучше поручить специализированным компаниям (например, фондам), способным аккумулировать средства многих мелких инвесторов для рационального составления инвестиционного портфеля; степень риска конкретной ценной бумаги целесообразно определять по отношению к другим ценным бумагам, а лучше всего – по отношению к степени риска фондового рынка в целом, т.е. как частное от деления показателя рискованности данного вида ценных бумаг к показателю рискованности фондового рынка. На практике для этого пользуются методами оценки степени статистической связи между доходом на единицу капитала, приносимым данной ценной бумагой и. средним доходом всех ценных бумаг фондового рынка на единицу вложений. Если относительная цена риска больше единицы, значит, данный вид ценных бумаг характеризуется большей рискованностью по сравнению с фондовым рынком в целом и наоборот.

Чем выше риски на рынке ценных бумаг, тем больше требований предъявляется к портфельному менеджеру по качеству управления портфелем. Эта проблема особенно актуальна в том случае, если рынок ценных бумаг изменчив.

Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, которые позволяют:

- сохранить первоначально инвестированные средства;

- достигнуть максимального уровня дохода;

- обеспечить инвестиционную направленность портфеля.

Иначе говоря, процесс управления направлен на сохранение основного инвестиционного качества портфеля и тех свойств, которые бы соответствовали интересам его держателя.

Поэтому необходима текущая корректировка структуры портфеля на основе мониторинга факторов, которые могут вызвать изменение в составных частях портфеля.

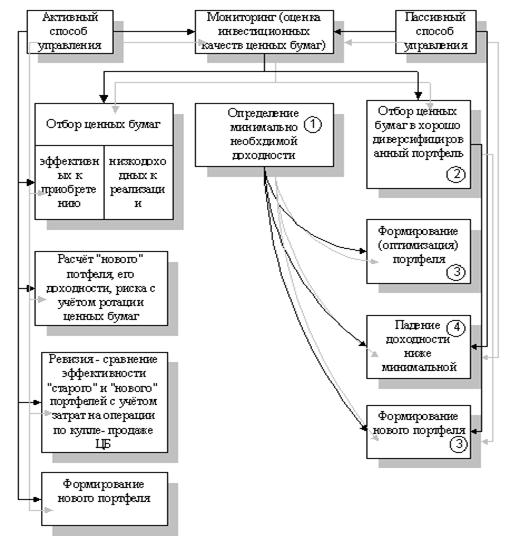

Совокупность применяемых к портфелю методов и технических возможностей представляет способ управления, который может быть охарактеризован как «активный» и «пассивный» (рис.5).

Рисунок 5 – Оценка инвестиционных качеств ценных бумаг

Первым и одним из наиболее дорогостоящих, трудоемких элементов управления, является мониторинг, представляющий собой непрерывный детальный анализ фондового рынка, тенденций его развития, секторов фондового рынка, инвестиционных качеств ценных бумаг.

Таким образом, конечной целью мониторинга является выбор ценных бумаг, обладающих инвестиционными свойствами, соответствующими данному типу портфеля.

Мониторинг является основой как активного, так и пассивного способа управления. Активная модель управления предполагает тщательное отслеживание и немедленное приобретение инструментов, отвечающих инвестиционным целям портфеля, а также быстрое изменение состава фондовых инструментов, входящих в портфель.

Отечественный фондовый рынок характеризуется резким изменением котировок, динамичностью процессов, высоким уровнем риска. Все это позволяет считать, что его состоянию адекватна активная модель мониторинга, которая делает управление портфелем эффективным. Мониторинг является базой для прогнозирования размера возможных доходов от инвестиционных средств и интенсификации операций с ценными бумагами.

Менеджер, занимающийся активным управлением, должен суметь отследить и приобрести наиболее эффективные ценные бумаги и максимально быстро избавиться от низкодоходных активов. При этом важно не допустить снижение стоимости портфеля и потерю им инвестиционных свойств, а следовательно, необходимо сопоставлять стоимость, доходность, риск и иные инвестиционные характеристики «нового» портфеля (т. е. учитывать вновь приобретенные ценные бумаги и продаваемые низкодоходные) с аналогичными характеристиками имеющегося «старого» портфеля. Этот метод требует значительных финансовых затрат, так как он связан с информационной, аналитической экспертной и торговой активностью на рынке ценных бумаг, при которой необходимо использовать широкую базу экспертных оценок и проводить самостоятельный анализ, осуществлять прогнозы состояния рынка ценных бумаг и экономики в целом.

Это могут себе позволить лишь крупные банки или финансовые компании, имеющие большой портфель инвестиционных бумаг и стремящимся к получению максимального дохода от профессиональной работы на рынке.

При этом нельзя не учитывать затраты на изменение состава портфеля, которые в определенной степени зависят от формы обмена или так называемого «свопинга».

В первом случае, осуществляя инвестирование, главным образом, ориентируются на предполагаемые изменения доходности на финансовом рынке, для того, чтобы использовать в интересах инвестора будущие изменения процентных ставок. Специалисты прогнозируют состояние денежного рынка и в соответствии с этим корректируют портфель ценных бумаг. Так, если кривая доходности находится в данный момент на относительно низком уровне и будет, согласно прогнозу, повышаться, то это обещает снижение курсов твердопроцентных бумаг. Поэтому следует покупать краткосрочные облигации, которые по мере роста процентных ставок будут предъявляться к выкупу и реинвестироваться в более доходные активы (например ссуды). Они служат дополнительным запасом ликвидности.

Когда же кривая доходности высока и будет иметь тенденцию к снижению, инвестор переключается на покупку долгосрочных облигаций, которые обеспечат более высокий доход.

Если данную операцию осуществляет банк, то он будет менее заинтересован в ликвидности, так как ожидаемая вялость приведет к снижению спроса на ссуды. По мере снижения процентных ставок банк будет получать выигрыш от переоценки портфеля вследствие роста курсовой стоимости бумаг. К моменту, когда ставки процента достигнут низшей точки, банк распродаст долгосрочные ценные бумаги, реализует прибыли от роста курсов и в тот же день сделает вложения в краткосрочные облигации. Разумеется, стратегия «переключения» может не оправдать себя и банк понесет убытки. Например, банк начинает скупать долгосрочные ценные бумаги в ожидании снижения процентных ставок, а они продолжают расти. Банк будет вынужден удовлетворять потребность в ликвидных средствах, покупая их на рынке по повышенным ставкам или продавая долгосрочные бумаги с убытком по курсовой стоимости. Такие ошибки могут нанести банку большой урон, поэтому часть портфеля надо хранить в краткосрочных обязательствах, чтобы обеспечить резерв ликвидности.[15,40]

Отличительной чертой российского рынка ценных бумаг является нестабильность учетной ставки. Поэтому используется метод «предвидения учетной ставки». Он основывается на стремлении удлинить срок действия портфеля, когда учетные ставки снижаются. Это наблюдается в современных условиях. Высокая конъюнктура фондового рынка диктует необходимость сократить срок существования портфеля. Чем больше срок действия портфеля, тем стоимость портфеля больше подвержена колебаниям вследствие изменения учетных ставок.

Пассивное управление предполагает создание хорошо диверсифицированных портфелей с заранее определенным уровнем риска, рассчитанным на длительную перспективу. Такой подход возможен при достаточной эффективности рынка, насыщенного ценными бумагами хорошего качества. Продолжительность существования портфеля предполагает стабильность процессов на фондовом рынке. В условиях инфляции, а, следовательно, существования, в основном, рынка краткосрочных ценных бумаг, а также нестабильной конъюнктуры фондового рынка такой подход представляется малоэффективным.

Во-первых, пассивное управление эффективно лишь в отношении портфеля, состоящего из низкорискованных ценных бумаг, а их на отечественном рынке немного.

Во-вторых, ценные бумаги должны быть долгосрочными для того, чтобы портфель существовал в неизменном состоянии длительное время. Это позволит реализовать основное преимущество пассивного управления — низкий уровень накладных расходов. Динамизм российского рынка не позволяет портфелю иметь низкий оборот, так как велика вероятность потери не только дохода, но и стоимости.

Малоприменим и такой способ пассивного управления как метод индексного фонда. Индексный фонд – это портфель, отражающий движение выбранного биржевого индекса, характеризующего состояние всего рынка ценных бумаг. Если инвестор желает, чтобы портфель отражал состояние рынка, он должен иметь в портфеле такую долю ценных бумаг, какую эти бумаги составляют при подсчете индекса. В целом рынок ценных бумаг в настоящее время малоэффективен, поэтому применение такого метода может принести убытки вместо желаемого положительного результата.

Определенные трудности могут возникнуть и при использовании метода сдерживания портфеля. Этот вариант пассивного управления связан с инвестированием в неэффективные ценные бумаги. При этом выбираются акции с наименьшим соотношением цены к доходу, что позволяет в будущем получить доход от спекулятивных операций на бирже. Однако нестабильность российского рынка не дает подобных гарантий.

Прежде всего, исходя из средневзвешенной цены заемных средств или нормативной эффективности использования собственных средств определяется минимально необходимая доходность портфеля.

Затем на основе мониторинга осуществляется отбор ценных бумаг в портфель с гарантированной доходностью и минимальным риском.

Сигналом к изменению сформированного портфеля служат не рыночные изменения, как в случае активного управления, а падение доходности портфеля ниже минимальной.

Стратегия управления портфелем может содержать элементы двух основных подходов: традиционного и современного.

Начинающему инвестору целесообразно использовать традиционный подход в формировании портфеля. Он характеризуется широкой диверсификацией по отраслям, приобретением ценных бумаг известных компаний, которые имеют хорошие производственные и финансовые показатели. Предполагается, что и в будущем их показатели будут не хуже. Кроме того, принимается во внимание высокая ликвидность этих ценных бумаг, что позволяет покупать и продавать их в больших количествах, экономя, на комиссионных.

С приобретением опыта на фондовом рынке целесообразно постепенно переходить к более эффективному современному методу формирования портфеля, основанному на статистических и математических методах. Его отличительной чертой является поиск взаимосвязи между рыночным риском и доходом, формирование относительно рискованного портфеля, дающего повышенный доход. Этот метод требует серьезного компьютерного и математического обеспечения. Специалистами-аналитиками и программистами разрабатываются специальные пакеты компьютерных программ, позволяющих решать многокритериальные задачи экстраполяции (прогнозирования доходности ценных бумаг). Компьютеры ведут постоянную обработку всего массива биржевой информации, выделяя постоянные тенденции и явления, выпадающие из типичных схем. Эта информация в обобщенном виде представляется инвестиционным специалистам, которые на ее основе принимают решения, меняющие состав портфеля ценных бумаг.

2.3 Управление портфелем ценных бумаг

При управлении портфелем ценных бумаг необходимо иметь ввиду оптимальную степень диверсификации вложений. Современные исследования на западном рынке показали, что оптимальная диверсификации небольшого портфеля должна составлять 8-20 типов ценных бумаг. При увеличении портфеля диверсификация должна увеличиваться. Портфели ценные бумаги крупных инвестиционных фондов содержат порядка 100 ценных бумаг различных эмитентов.

Традиционные схемы управления портфелями ценных бумаг имеют три основных разновидности:

1) Схема дополнительной фиксированной суммы (крайне пассивная). Принцип: инвестирование в ценные бумаги фиксированной суммы денег через фиксированные интервалы времени. Т.к. курсы ценных бумаг испытывают постоянные колебания, то при их повышении приобретается меньше ценных бумаг, а при понижении -больше. Такая стратегия позволяет получать прибыль за счет прироста курсовой стоимости вследствие циклического колебания курсов.

2) Схема фиксированной спекулятивной суммы. Портфель делится на 2 части: спекулятивную и консервативную. Первая формируется из высокорискованных бумаг, обещающих высокие доходы. Вторая - из низкорискованных (облигации, государственные бумаги, сберегательные счета). Величина спекулятивной части все время поддерживается на одном уровне. Если ее стоимость возрастает на определенную сумму или процент, изначально установленный инвестором, то на полученную прибыль приобретаются бумаги для консервативной части портфеля. При падении стоимости спекулятивных бумаг ее аналогично восстанавливают за счет ценных бумаг другой части портфеля.

3) Схема фиксированной пропорции. Портфель также делится на две части как в предыдущей схеме. При этом задается некоторая пропорция, при достижении которой производят восстановление первоначального соотношения между двумя частями по стоимости. [9, 44]

Если к традиционному подходу управления портфелем добавить элементы современного, получится схема плавающих пропорций. Она требует определенного искусства инвестора, выражающегося в способности уловить характер циклического колебания курсов спекулятивных бумаг. Заключается в том, что устанавливается ряд взаимосвязанных соотношений для регулирования стоимости спекулятивной и консервативный частый портфеля.

С целью страхования от резкого изменения рыночной конъюнктуры для больших портфелей ценных бумаг используется схема фьючерсных контрактов с индексами. Если инвестор считает, что необходимо увеличить в портфеле долю облигаций, он продает фьючерсный индексный контракт с акциями и покупает фьючерсный индексный контракт с облигациями, и наоборот.[44,63]

Современный метод управления портфелем ценных бумаг предполагает, что фиксированная изначально структура портфеля через некоторые интервалы времени может пересматриваться. Изменение состава портфеля происходит главным образом, при смещении инвестиционных целей. Оно производится после взвешивания доходности и риска входящих в портфель бумаг.

Ценные бумаги могут продаваться по следующим причинам:

- если они не приносят дохода и не дают надежд на него в будущем;

- если ценные бумаги выполнили возложенную на них функцию;

- если появились более эффективные пути использования денежных средств.

Риск и доход рассматриваются как две взаимосвязанные категории. В наиболее общем виде под риском понимается вероятность возникновения убытков или недополучение дохода по сравнению с прогнозируемым вариантом.

Существуют два элемента дохода от финансовых активов.

а) доход от приращения стоимости;

б) доход от получения дивидендов.

Доход, исчисленный в процентах к первоначальной стоимости актива, называется доходностью актива.

Риск, как и доход, можно измерить и оценить. В зависимости от того, какая методика исчисления риска, меняется и его значение.

Существуют две основные методики оценки риска:

а) анализ чувствительности конъюнктуры;

б) анализ вероятности распределения доходности.

Сущность первой методики заключается в исчислении размаха вариации R доходности актива, исходя из пессимистической доходности Dn., наиболее вероятной Db и оптимистической Do.

R=Do-Dn (2)

Сущность второй методики заключается в построении вероятностного распределения значений доходности и расчете стандартного отклонения от средней доходности и k вариации, которые и рассматриваются как степень риска актива.

Чем выше k вариации, тем более рисковым является данный вид актива.

Делаются прогнозные оценки значений доходности Ki и вероятность их осуществления Pi.

Для принятия инвестиционного решения необходимо ответить на основные вопросы: какова величина ожидаемого дохода, каков предполагаемый риск, насколько адекватно ожидаемый доход компенсирует предполагаемый риск. Помочь решить эти проблемы позволяет современная теория портфеля, основателям которой являются Гарри Марковиц.

Основная идея модели Марковица заключается в том, чтобы статистически рассматривать будущий доход, приносимый финансовым инструментом, как случайную переменную то есть доходы по отдельным инвестиционным объектам случайно изменяются в некоторых пределах. Тогда, если неким образом случайно определить по каждому инвестиционному объекту вполне определенные вероятности наступления, можно получить распределение вероятностей получения дохода по каждой альтернативе вложения средств. Это получило название вероятностной модели рынка. Для упрощения модель Марковица полагает, что доходы распределены нормально.

По модели Марковица определяются показатели, характеризующие объем инвестиций и риск что позволяет сравнивать между собой различные альтернативы вложения капитала с точки зрения поставленных целей и тем самым создать масштаб для оценки различных комбинаций.

В качестве масштаба ожидаемого дохода из ряда возможных доходов на практике используют наиболее вероятное значение, которое в случае нормального распределения совпадает с математическим ожиданием.

Математическое ожидание дохода по i-й ценной бумаге (mi) рассчитывается следующим образом:

, (3)

, (3)

где Ri – возможный доход по i-й ценной бумаге, руб.;

Pij – вероятность получение дохода;

n – количество ценных бумаг.

Для измерения риска служат показатели рассеивания, поэтому чем больше разброс величин возможных доходов, тем больше опасность, что ожидаемый доход не будет получен. Мерой рассеивания является среднеквадратическое отклонение:

. (4)

. (4)

В отличии от вероятностной модели, параметрическая модель допускает эффективную статистическую оценку. Параметры этой модели можно оценить исходя из имеющихся статистических данных за прошлые периоды. Эти статистические данные представляют собой ряды доходностей за последовательные периоды в прошлом.

Любой портфель ценных бумаг характеризуется двумя величинами: ожидаемой доходностью

, (5)

, (5)

где Xi – доля общего вложения, приходящаяся на i-ю ценную бумагу;

mi – ожидаемая доходность i-й ценной бумаги, %;

mp – ожидаемая доходность портфеля, %

и мерой риска – среднеквадратическим отклонением доходности от ожидаемого значения

(6)

(6)

где sp – мера риска портфеля;

sij – ковариация между доходностями i-й и j-й ценных бумаг;

Xi и Xj – доли общего вложения, приходящиеся на i-ю и j-ю ценные бумаги;

n – число ценных бумаг портфеля.

Ковариация доходностей ценных бумаг (sij) равна корреляции между ними, умноженной на произведение их стандартных отклонений:

(7)

(7)

где rij – коэффициент корреляции доходностей i-ой и j-ой ценными бумагами;

si, sj – стандартные отклонения доходностей i-ой и j-ой ценных бумаг.

Для i = j ковариация равна дисперсии акции.

Рассматривая теоретически предельный случай, при котором в портфель можно включать бесконечное количество ценных бумаг, дисперсия (мера риска портфеля) асимптотически будет приближаться к среднему значению ковариации.

Графическое представление этого факта представлено на рис. 6.

Проблема заключается в численном определении относительных долей акций и облигаций в портфеле, которые наиболее выгодны для владельца. Марковиц ограничивает решение модели тем, что из всего множества «допустимых» портфелей, т.е. удовлетворяющих ограничениям, необходимо выделить те, которые рискованнее, чем другие. При помощи разработанного Марковицем метода критических линий можно выделить неперспективные портфели. Тем самым остаются только эффективные портфели.

|

Рисунок 6 – Риск портфеля и диверсификация

Отобранные таким образом портфели объединяют в список, содержащий сведения о процентом составе портфеля из отдельных ценных бумаг, а также о доходе и риске портфелей.

На рис. 7 представлены недопустимые, допустимые и эффективные портфели, а также линия эффективного множества.

Объяснение того факта, что инвестор должен рассмотреть только подмножество возможных портфелей, содержится в следующей теореме об эффективном множестве: «Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых обеспечивает максимальную ожидаемую доходность для некоторого уровня риска и минимальный риск для некоторого значения ожидаемой доходности». Набор портфелей, удовлетворяющих этим двум условиям, называется эффективным множеством.

|

Рисунок 7 – Допустимое и эффективное множества

В модели Марковица допустимыми являются только стандартные портфели (без коротких позиций). Использую более техническую терминологию, можно сказать, что инвестор по каждому активу находится в длинной позиции. Длинная позиция – это обычно покупка актива с намерением его последующей продажи (закрытие позиции). Такая покупка обычно осуществляется при ожидании повышения цены актива в надежде получить доход от разности цен покупки и продажи.

Из-за недопустимости коротких позиций в модели Марковица на доли ценных бумаг в портфели накладывается условие неотрицательности. Поэтому особенностью этой модели является ограниченность доходности допустимых портфелей, т.к. доходность любого стандартного портфеля не превышает наибольшей доходности активов, из которых он построен.

Для выбора наиболее приемлемого для инвестора портфеля ценных бумаг можно использовать кривые безразличия. В данном случае эти кривые отражают предпочтение инвестора в графической форме. Предположения, сделанные относительно предпочтений, гарантируют, что инвесторы могут указать на предпочтение, отдаваемое одной из альтернатив или на отсутствие различий между ними.

Если же рассматривать отношение инвестора к риску и доходности в графической форме, откладывая по горизонтальной оси риск, мерой которого является среднеквадратическое отклонение (sp), а по вертикальной оси – вознаграждение, мерой которого является ожидаемая доходность (rp), то можно получить семейство кривых безразличия.[27,49]

Располагая информацией об ожидаемой доходности и стандартных отклонениях возможных портфелей ценных бумаг, можно построить карту кривых безразличия, отражающих предпочтения инвесторов. Карта кривых безразличия – это способ описания предпочтений инвестора к возможному риску полностью или частично потерять вкладываемые в портфель ценных бумаг деньги или получить максимальны доход.

Различные позиции инвесторов по отношению к риску можно представить в виде карт кривых, отражающих полезность вложений в те или иные инвестиционные портфели. Каждая из указанных позиций инвестора к риску характерна тем, что любое уменьшение им риска сказывается на сокращении доходности и стандартном отклонении каждого из портфелей. И поскольку портфеля включает в себя набор различных бумаг, то вполне объяснимым является зависимость его от ожидаемой доходности и стандартного отклонения его от ожидаемой доходности и стандартного отклонения каждой ценной бумаги, входящей в портфель.

Инвестор должен выбирать портфель, лежащий на кривой безразличия, расположенной выше и левее всех остальных кривых. В теореме об эффективном множестве утверждается, что инвестор не должен рассматривать портфели, которые не лежат на левой верхней границе множества достижимости, что является ее логическим следствием. Исходя из этого, оптимальный портфель находится в точке касания одной из кривых безразличия самого эффективного множества. В приложениях Г и Д оптимальный портфель для некоторого инвестора обозначен O*.

Определение кривой безразличия клиента является нелегкой задачей. На практике ее часто получают в косвенной или приближенной форме путем оценки уровня толерантности риска, определяемой как наибольший риск, который инвестор готов принять для данного увеличения ожидаемой доходности.[33,68]

Поэтому, с точки зрения методологии модель Марковица можно определить как практически-нормативную, что не означает навязывания инвестору определенного стиля поведения на рынке ценных бумаг. Задача модели заключается в том, чтобы показать, как поставленные цели достижимы на практике.

Как отмечалось, риск ценных бумаг можно разбить на два компонента: систематический риск, который нельзя исключить диверсификацией, и несистематический риск, который можно исключить:

Риск ценной бумаги = Систематический риск +Несистематический риск. Любой инвестор, старающийся избежать риск будет исключать несистематический риск через диверсифицирование, поэтому относящийся к делу риск будет равен: Риск ценных бумаг = только систематический риск.

Интерпретация выборочных значений бета показана в табл. 6.

Таблица 6 – Интерпретация значений бета – коэффициентов

| Бета | Направление движения дохода | Интерпретация |

| 2,0 | Такое же, как на рынке | В 2 раза рискованнее по сравнению с рынком |

| 1,0 | То же | Риск равен рыночному |

| 0,5 | То же | Риск равен 1/2 рыночного |

| Не коррелируется с рыночным риском | ||

| -0,5 | Противоположно рыночному | Риск равен 1/2 рыночного |

| -2,0 | То же | В 2 раза рискованнее по сравнению с рыночным |

Систематический риск можно измерить статистическим коэффициентом, называемым бета – коэффициентом. Бета-коэффициент измеряет относительную изменчивость ценной бумаги, рассчитываемую с помощью рыночного индекса ценных бумаг.

По определению бета для так называемой средней акции (акции, движение цены которой совпадает с общим для рынка, измеренной по какому-либо биржевому индексу), равна 1,0. Это значит, что, если, например, на рынке произойдет падение курсов акций в среднем на 10 процентных пунктов, таким же образом изменится и курс средней акции.

Если, например, бета равна 0,5, то неустойчивость данной акции составляет лишь половину рыночной, т.е. ее курс будет расти и снижаться наполовину по сравнению с рыночным. Портфель из таких акций будет, следовательно, в 2 раза менее рискованным, чем портфель из акций с бета, равной 1,0.

Бета для портфеля акций рассчитывается как средневзвешенная бета каждой отдельной акции:

(8)

(8)

где bp-бета по портфелю акций;

bi- бета j- той акции;

wi доля i- той акции в портфеле;

h- номер акции в портфеле.

В странах о развитой рыночной экономикой инвесторам нет необходимости рассчитывать величину бета самостоятельно. Специальные инвестиционно - консультационные компании регулярно рассчитывают и публикуют показатели бета для акций многих компаний.

Кроме определения систематического риска, перед инвестором стоит еще одна задача - количественное измерение соотношения между уровнем риска и дохода.

Прежде всего, определим основные понятия, которые потребуются для решения данной задачи:

- ожидаемая норма дохода, по i–той акции;

- ожидаемая норма дохода, по i–той акции;

ki- необходимая норма дохода по i–той акции;

(если  >ki,то инвестор захочет купить эту акцию, (при

>ki,то инвестор захочет купить эту акцию, (при  =ki -останется равнодушным);

=ki -останется равнодушным);

bi - коэффициент бета по i -той акции (бета по средней акции равна 1,0)

kh- необходимая норма дохода по рыночному портфелю (или по средней акции)

Rph= (Kh-KRp) – рыночная премия за риск дополнительный (по сравнению с доходом по не рисковой ценной бумаге) доход, необходимый для компенсации среднего уровня риска.

Rpi= (Kh-KRp)*bp – риск по i-той акции (она. будет меньше, равна или больше премии за риск по средней акции - рыночная премия за риск - в зависимости от того, будет ли bi меньше, равна или больше ba=1.0. Если bi=ba=1.0 то Rpi=Rpn)

Допустим, что в настоящее время доход по казначейским облигациям Kpi=9% необходимая норма дохода по средней акции Kh=15%. Тогда Rph=Kh-KRF=15-9=6%

Если bi=0,5 то Rpi=Rph*bi=6*0.5=3%

Если bi=1,5 то Rpi=Rph*bi=6*1.5=9%

Таким образом, чем больше bi-. тем больше должна быть и премия за риск –Kpi и наоборот.

Линия, являющаяся графическим изображением соотношения между систематическим риском, измеряется бета, и необходимой нормой дохода, называется Security Market Line, а ее уравнение следующее:

Ki=KRF+(Kh+KRF)*bi=KRF+Rph+bi

В нашем первом случае

Ki=9+(15-9)*0,5=9+6+0,5=12%

Пусть другая акция -i- является более рискованной, чем акция j (bi=1,5) тогда

Ki=9*6*1,5=18%

Для средней акции с ba=1,0;

Ka=9+6*1,0=15%=Kh

При этом надо учитывать, что премия по не рискованной ценной бумаге KRF слагается из 2-х элементов:

- реальной нормы дохода, т.е. нормы дохода без учета, инфляции -K*

- инфляционной премии - Ip, равной предполагаемому уровню инфляции.

Таким образом, KRF =K* +Ip

Реальная норма дохода по казначейским облигациям (в США) сложилась на уровне 2-4% (в среднем 3%). В связи с этим, KRP=9% включает в себя инфляционную премию 6%.

Если ожидаемый уровень инфляции вырастет на 2%, то также соответственно на 2 % вырастет и необходимая норма дохода.

KRF=K*+IP=3+6=9%

Необходимость диверсификации заключается в следующем.

Логика здесь проста: при маленьком капитале можно и рискнуть – ведь в случае неудачи возможные убытки будут небольшими. При наличии более-менее крупного капитала потеря его недопустима, по мере увеличения капитала нужно снижать риск крупных убытков – для этого и используют диверсификацию. Если высокорисковая часть инвестиционного портфеля (например, акции) упадёт в стоимости в результате обвала фондового рынка, то другая, более консервативная часть (например, срочный вклад в банке) не позволит всему капиталу сильно просесть.

Также возможен и другой вариант: одна составляющая инвестиционного портфеля много потеряла в цене, в то время как другая получила прибыль и компенсировала убытки первой составляющей, в результате чего общая стоимость портфеля увеличилась, несмотря на убыток одной из её составляющих.

Например, после того как начался кризис 2008, фондовый рынок сильно упал, а валюта (доллар и евро) устремились вверх.

Таким образом, чтобы грамотно диверсифицировать свой инвестиционный портфель, нужно подбирать в него активы, которые не взаимосвязаны друг с другом (говоря математическим языком, некореллированные, то есть не зависящие друг от друга).

В самом деле, какой смысл инвестиционного портфеля, состоящего, скажем, из индексного ПИФа и акций – голубых фишек, купленных через брокера? Ведь индексный ПИФ состоит преимущественно из тех же голубых фишек, которые входят в состав индексов РТС и ММВБ. [26, 112]

Поэтому в случае обвала рынка большая вероятность того, что и индексный ПИФ и акции упадут в цене, то есть взаимосвязь налицо. Тогда теряется сама суть диверсификации.

Инвестиционный портфель, составленный из различных финансовых активов, например акций или облигаций, характеризуется различными доходностью и уровнем риска. При этом инвестор обычно преследует одну из сопряженных целей: получить требуемую доходность при приемлемом уровне риска или минимизировать риск при фиксированной доходности.

Обе цели достигаются благодаря включению в портфель активов различных эмитентов, позволяющих получить требуемые инвестиционные качества. Отметим, что набор активов в этом случае характеризуется такими показателями доходности и риска, которые не характерны ни для одного актива в отдельности, включенного в портфель.

Рассмотрим задачу минимизации риска портфельных инвестиций. Любой финансовый актив характеризуется определенной величиной риска.

Вариации уровня риска определяются воздействием каждого из активов на общую величину риска. Эффект диверсификации в том, что чем больше видов финансовых активов включено в портфель, тем меньше влияние одного актива на общую величину – риск портфеля.

Общий риск портфеля, измеряемый дисперсией его доходности, определяется следующим образом:

s2P = b2IPs2I + s2EP, (9)

где s2P - дисперсия доходности портфеля;

b2IPs2I - систематический (рыночный) риск портфеля;

s2ЕP - диверсифицируемый риск портфеля.

Чтобы проиллюстрировать эффект диверсификации, рассмотрим риски портфелей, состоящих из следующих акций эмитентов: A - Дальневосточная Энергетическая Компания, D - ГМК <Норильский никель>, F - РосБизнесКонсалтинг (РБК) и I - УралСибБанк, средняя доходность которых находится в диапазоне 2,79-3,74%, а стандартные отклонения доходности - в пределах 4,88-14,77%. Предположим, что веса активов равны: WA = WD = WF = WI = 0,5. Различные сочетания перечисленных акций, образующих портфель инвестора, представлены в табл. 7.

Таблица 7 – Состав диверсифицированных портфелей со средней доходностью 2,86–3,66%

| Эмитент / портфель | Средняя Доходность RP, в % | Стандартное отклонение уP, в % | б-коэффициент, бIP | в-коэффициент, вIP | Риск | ||

| систематический, в2IP у2I | диверсифицируемый, у2Еp | ||||||

| А | ДЭК | 2,92 | 12,26 | 0,014 | 1,425 | 0,00174 | 0,015 |

| D | ГМК "Норильский никель" | 3,74 | 4,83 | 0,027 | 1,117 | 0,0009 | 0,002 |

| F | РБК | 3,58 | 8,63 | 0,031 | 0,533 | 0,0002 | 0,008 |

| I | УралСибБанк | 2,79 | 14,77 | 0,027 | 3,067 | 0,0092 | 0,016 |

| 0,5A + 0,5D | 3,33 | 6,91 | 0,0203 | 1,2714 | 0,0013 | 0,0082 | |

| 0,5A + 0,5F | 3,25 | 6,93 | 0,0223 | 0,9793 | 0,0010 | 0,0113 | |

| 0,5A + 0,5I | 2,86 | 10,01 | 0,0204 | 2,2460 | 0,0055 | 0,0153 | |

| 0,5D + 0,5F | 3,66 | 4,82 | 0,0287 | 0,8252 | 0,0006 | 0,0047 | |

| 0,5D + 0,5I | 3,27 | 7,88 | 0,0268 | 2,0919 | 0,0050 | 0,0087 | |

| 0,5F + 0,5I | 3,19 | 10,25 | 0,0288 | 1,7998 | 0,0047 | 0,0118 |

Рассмотрим подробнее составленные портфели - всего их 6, - и расположим их по мере возрастания портфельного риска (стандартного отклонения).

Наименьшее стандартное отклонение доходности (4,82%) у портфеля 0,5D + 0,5F, который состоит из 50% акций D эмитента ГМК Норильский никель и 50% акций F эмитента РБК. Наибольшее стандартное отклонение доходности (10,25%) у портфеля 0,5F + 0,5I, который состоит из 50% акций F эмитента РБК и 50% акций I эмитента УралСибБанк. Риск портфеля 0,5F + 0,5I больше на 5,43% риска портфеля 0,5D + 0,5F, а доходность меньше на 0,47%.

По возрастанию риска на втором месте после портфеля 0,5F + 0,5I находится портфель 0,5A + 0,5I, состоящий из 50% акций эмитента A - компании ДЭК и 50% акций эмитента I - компании УралСибБанк (s0,5A+0,5I = 10,01%).

Необходимо отметить, что стандартные отклонения доходностей акций эмитентов A и I наибольшие среди выбранных акций (sI = 14,77%, sА = 12,26%), а стандартное отклонение доходности акций эмитента F (sF = 8,63%) находится на третьем месте (на 3,63% меньше чем стандартное отклонение доходности акций эмитента A).

Так как доходы по акциям коррелированы не полностью, то стандартное отклонение (общий риск) портфеля будет меньше, чем средняя взвешенная стандартных отклонений по отдельным видам акций. Более того, стандартное отклонение падает, когда снижается степень корреляции пар активов.

Меньшая величина риска портфеля 0,5A + 0,5I по сравнению с 0,5F + + 0,5I объясняется тем, что степень связи (корреляция) между доходностями акций эмитентов A и I (rАI = = 0,16) меньше на 0,67, чем степень связи между доходностями акций эмитентов F и I (rFI = 0,83).

Таким образом, эффективная диверсификация портфеля подразумевает включение таких активов, доходности которых имеют самые низкие корреляции с активами, уже находящимися в портфеле.

Рассмотрим пример снижения риска портфеля путем диверсификации. Из рассмотренных в табл. 5 портфелей выберем портфель 0,5F + 0,5I, для которого наибольшее стандартное отклонение доходности составляет 10,25%.

Добавим в портфель третий актив, например акции Е эмитента ОАО Сбербанк России, с тем условием чтобы веса активов были равными (WF = WI = WE = 0,333), а коэффициенты корреляции rEF (-0,25) и rEI (-0,03) - отрицательными.

В результате получим новый портфель 0,33I + 0,33F + 0,33E, оценка риска которого приведена в табл. 8.

Таблица 8 – Эффект диверсификации (портфель 0,33I + 0,33F + 0,33E)

| Эмитент/ портфель | Средняя Доходность RP, в % | Стандартное отклонение уP, в % | б-коэффициент, бIP | в-коэффициент, вIP | Риск | ||

| систематический, в2IP у2I | диверсифицируемый, у2Еp | ||||||

| I | УралСибБанк | 2,79 | 14,77 | 0,027 | 3,067 | 0,00919 | 0,0158 |

| F | РБК | 3,58 | 8,63 | 0,031 | 0,533 | 0,0002 | 0,0079 |

| 0,5F + 0,5I | 3,19 | 10,25 | 0,029 | 1,800 | 0,0047 | 0,0118 | |

| E | ОАО "Сбербанк России" | 5,33 | 9,62 | 0,033 | 2,149 | 0,0033 | 0,0065 |

| 0,33I + 0,33F + 0,33E | 3,86 | 7,15 | 0,030 | 1,897 | 0,0042 | 0,0099 |

Как можно заметить, у диверсифицированного портфеля мера риска (стандартное отклонение доходности) значительно ниже, чем у предыдущего (7,15% < < 10,25%), а доходность увеличилась на 0,67%.

Диверсификация портфеля основана на различиях в колебаниях доходов, цен и риска вложений. Необходимость диверсификации не возникает в следующих случаях:

1. На финансовом рынке присутствует только один наиболее привлекательный для инвестора объект, приносящий стабильный доход с умеренным риском (например, акции Газпрома).

2. Инвестор преследует стратегические цели, покупая только акции интересующих его компаний.

3. Рыночная ситуация стабильна, характеристики активов постоянны на протяжении долгого времени. В этом случае составляющие инвестиционного портфеля также не претерпевают изменений.

4. Меняющаяся ситуация на рынке (например, рост ВВП) в одинаковой степени влияет на цены объектов инвестирования. [9, 112]

В реальной финансовой ситуации рынок предлагает значительное число объектов инвестирования. Прибыли или убытки инвестиционного портфеля в конечном счете будут зависеть от пропорций, в которых распределены различные виды активов. Чем лучше скомбинирован портфель, тем стабильнее будет доход, тем прибыльнее может оказаться сумма активов в целом. Структура портфеля зависит от объема средств, предназначенных для инвестирования, от вида и характеристик актива, от сроков инвестиций, типа инвестора и других факторов. Тактика управления портфелем активов требует специального рассмотрения.

Примерные количественные параметры, характеризующие зависимость общего риска портфеля (иными словами, риска снижения совокупного дохода) от его структуры и пропорций между видами активов применительно к общему числу активов представлены в табл. 9.

Таблица 9 – Изменение диверсифицируемого риска при различной структуре портфеля

| Число активов в портфеле | Доля активов каждого вида, в % | Ожидаемые убытки от каждого вида, в % | Риск портфеля, в % |

| 1,5 | |||

| 1,2 |

Наличие в портфеле уже 20-25 объектов инвестирования делает риск вложений относительно небольшим. Дальнейшее увеличение номенклатуры активов и увеличение степени диверсификации уже не играют существенной роли и могут даже привести к ухудшению доходности, повышению риска вследствие трудностей управления портфелем и сбора значительного объема нужной информации.

2.4 Приоритеты развития системы управления рисками на рынке ценных бумаг

Знание и применение рекомендаций Базельского комитета по банковскому надзору – главный фактор повышения эффективности российской банковской системы, признания ее во всем мире. Успех сближения правил функционирования банков в России с международно признанными подходами зависит от готовности к сотрудничеству и взаимодействию всех участников банковского сообщества: Банка России как надзорного органа, банковских ассоциаций, общественных объединений и кредитных организаций.

Банк России совместно с представителями банковского сообщества создал рабочую группу, которая сейчас разрабатывает оптимальные пути внедрения Базеля II в России. В нее входят три рабочие подгруппы (по числу компонентов Базеля II), а также редакционная подгруппа по доработке существующей версии русскоязычного перевода документа.

В настоящее время в ЦБ РФ ведется большая работа по подготовке к внедрению рекомендаций Базеля II. Именно это дает хорошую возможность сделать адекватный (содержательный, а не технический, как в настоящее время) перевод документа на русский язык, составить словарь терминов, не имеющих широкого использования в современной практической деятельности большинства российских банков, и актуализировать нормативную базу, касающуюся вопросов управления рисками банковской деятельности.

С начала 2009 года принципы Соглашения Базеля II действуют в странах – членах ЕС. Федеральная резервная система США приняла реализацию Базеля II в Соединенных Штатах в конце 2009 года. На данный момент пока преждевременно говорить о каких-либо результатах действий новых принципов в Европе. Однако подготовка к внедрению рекомендаций Базеля II и прошедшее полугодие позволяют обобщить ряд общих проблем, а именно: различное национальное банковское регулирование и надзор, разный уровень готовности банков; высокий уровень расходов на внедрение, в том числе на качественно новые системы управления банковскими рисками; необходимость уточнения некоторых количественных характеристик, основанных на статистической информации.

Главной причиной такой отсрочки является отставание уровня развития российского финансового рынка от уровня развития того финансового рынка, регулировать который предполагается с использованием рекомендаций Базеля II. Крупные российские банки, уделяющие должное внимание вопросам управления рисками, в дополнение к обязательным нормативным документам ЦБ РФ часто используют зарубежные методологические разработки для создания эффективной системы управления рисками.

На первом этапе в России будет внедряться самый простой из возможных вариантов Базеля II: для расчета достаточности капитала будет использоваться упрощенный стандартизованный подход с учетом того факта, что адекватная статистическая база ни в банковской системе, ни в надзорных органах пока еще не накоплена. Само же внедрение, в свою очередь, будет проходить в два этапа. На первом в российскую практику будут введены новые стандарты оценки риска, а на втором – регламентированы действия регулятора и требования к раскрытию информации банками.

Основная цель внедрения в России Базеля II – способствовать адекватной капитализации банков и совершенствованию систем управления рисками, укрепляя таким образом стабильность финансовой системы в целом. Эта цель будет достигнута посредством использования трех компонентов Базеля II, которые укрепляют и усиливают друг друга, а также стимулируют банки к повышению качества внутренних процессов управления рисками и контроля. Очевидно, что международные основополагающие принципы – это основа представления Банка России о том, как надо строить и совершенствовать банковский надзор, как должны выглядеть правила работы банковского сектора.

Необходимо внедрение на практике интегрированной системы управления рисками.

Система должна содействовать непрерывному процессу осуществления следующих мероприятий:

выявления возможных источников (видов) риска на процессах и операциях;

анализа и оценки их существенности;

разработки мер ограничения;

внедрения и реализации контроля.

Основным требованием к управлению рисками должно стать наличие всех компонентов способы управления рисками:

документированные политика и руководство по управлению агрегированным риском и отдельными типами рисков;

организационная структура способы управления рисками (централизованная или же децентрализованная в зависимости от объемов действий, выделение функции внутреннего контроля рисков, участие операционных подразделений в оценке рисков. [9, 118]

В система распределения полномочий в управлении рисками, механизм принятия коллегиальных решений в случае пересечения зон ответственности или же необходимости особого контроля за операциями:

- разрешенные с позиций принятых рисков разновидности сделок и операций, условия их совершения, типы финансовых инструментов;

- лимиты рисков, увязанные с пруденциальными нормами, установленными Банком России и иным регуляторами, система мер ответственности за соблюдение лимитов риска. Лимиты рисков должны устанавливаться в отношении агрегированных рисков, отдельных структурных видов рисков, отдельно взятых структурных подразделений, отдельно взятых лиц, совершающих сделки как процесса обмена;

- иные принципы уменьшения рисков (хеджирование, страхование, гарантирование, ограничение доступа, создание резервных мощностей и т.п.);

- методы оценки рисков, в том числе обзор чувствительности участника с рискам, сценарный анализ, стресс-тестирование (наихудшие сценарии, связанные с наступлениями риска);

- система сведениям и отчетности о состоянии рисков, в том числе в сопоставлении с лимитами, непрерывный мониторинг и внутренний контроль рисков во всех аспектах и концентрациях, которые имеют материальное значение для брокера/дилера. В порядок принятия решений по регулированию рисков, в том числе выдачи временных обязательных предписаний службой внутреннего контроля. [17, 89]

Проблема управления рисками не может быть эффективно решена набором отдельных мероприятий и услуг. Данная задача решается исключительно внедрением комплексной технологии управления рисками, затрагивающей все аспекты работы компании. В базе технологии должен лежать принцип, согласно которому ни одно бизнес-решение не может быть принято без осознания степени риска, адекватного принимаемому решению.

Комплексное управление рисками должно быть неотъемлемой частью стратегического и оперативного управления каждой компанией, стремящейся стать лидером на рынке.

Эффективное функционирование способы управления рисками требует соблюдения ряда принципов, каковые должны быть заложены в нее на этапе ее проектирования и построения,

1. Максимальный охват совокупности рисков подразумевает стремление к более полному охвату допустимых сфер возникновения рисков, что дает возможность свети степень неопределенности к минимуму;

2. Минимизация влияния рисков обычно требует усилий в направлениях минимизации, спектра возможных рисков и степени их действия на деятельность компании;

3. Адекватность реакции на риски предусматривает методика адекватной и быстрой реакции на все видоизменения в совокупности рисков;

4. Принятие обоснованного риска, т.е. принятие риска, можно только в том случае, если он идентифицирован и оценен, а также если выработан и внедрен механизм его мониторинга. [19, 55]

Усиление внимания к вопросам принципы управления рисками подвело менеджмент компаний к выделению функций контроля и управления рисками из разных подразделений и сосредоточению их в границах обособленного подразделения или передаче их одному из высших менеджеров. Существует также практика обособления функций по контролю за рисками на уровне членов совета директоров.

Дальнейшее формирование системы управления рисками системы в среднесрочной перспективе должно быть продолжено по следующим направлениям:

разработка требований к системе мер управления рисками для профессиональных участников, выполняющих функции расчетного депозитария или клирингового центра путем установления обоснованных лимитов на размер взаимных обязательств участников данных систем, применение резервирования для обеспечения обязательств по хранению ценных бумаг, созда

2015-02-27

2015-02-27 18686

18686