Сущность, назначение и сфера применения способа абсолютных разниц. Порядок и алгоритмы расчета влияния факторов этим способом

Способ абсолютных разниц является одной из модификаций элиминирования. Как и способ цепной подстановки, он применяется для расчета влияния факторов на прирост результативного показателя в детерминированном анализе, но только в мультипликативных и мультипликативно-аддитивных моделях: Y = (а - b)с и У = a(b - с). И хотя его использование ограничено, но благодаря своей простоте он получил широкое применение в АХД. Особенно эффективно применяется этот способ в том случае, если исходные данные уже содержат абсолютные отклонения по факторным показателям.

При его использовании величина влияния факторов рассчитывается умножением абсолютного прироста исследуемого фактора на базовую (плановую) величину факторов, которые находятся справа от него, и на фактическую величину факторов, расположенных слева от него в модели.

Рассмотрим алгоритм расчета для мультипликативной факторной модели типа Y=a x b x c x d. Имеются плановые и фактические значения по каждому факторному показателю, а также их абсолютные отклонения:

Определяем изменение величины результативного показателя за счет каждого фактора:

Как видно из приведенной схемы, расчет строится на последовательной замене плановых значений факторных показателей на их отклонения, а затем на фактический уровень этих показателей.

Рассмотрим методику расчета влияния факторов этим способом для четырехфакторной мультипликативной модели валовой продукции:

Таким образом, способ абсолютных разниц дает те же результаты, что и способ цепной подстановки. Здесь также необходимо следить за тем, чтобы алгебраическая сумма прироста результативного показателя за счет отдельных факторов была равна общему его приросту.

Рассмотрим алгоритм расчета факторов этим способом в смешанных моделях типа V = (а - b)с. Для примера возьмем факторную модель прибыли от реализации продукции, которая уже использовалась в предыдущем параграфе:

П = VРП(Ц - С).

Прирост суммы прибыли за счет изменения объема реализации продукции:

цены реализации:

Расчет влияния структурного фактора при помощи этого способа проводится следующим образом:

Как видно из табл. 6.4,за счет изменения структуры реализации средняя цена за 1 т молока уменьшилась на 40 тыс. руб., а за весь фактический объем реализации продукции прибыли было получено меньше на 10 млн руб. (40 тыс. руб. х 250 т)..

43. Оценка состояния использования оборотных средств предприятия.

Рациональное формирование и эффективное использование оборотных средств оказывает активное влияние на ход производства, финансовые результаты и финансовое состояние предприятия, позволяя достигать успеха с минимально необходимыми в данных условиях размерами оборотных средств. Высвобождаемые при этом материальные и денежные ресурсы являются дополнительным внутренним источником дальнейших инвестиций, способствуют повышению финансовой устойчивости предприятия и его платежеспособности. В этих условиях предприятие своевременно и полностью выполняет расчетно-платежные обязательства, что. дозволяет успешно осуществлять коммерческую деятельность- Эффективное использование оборотных средств определяется рядом факторов. В современных условиях негативное влияние на эффективность использования оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

ОС, ср Этот показатель характеризует величину прибыли, получаемой на каждый рубль оборотных средств, и отражает финансовую эффективность работы предприятия, поскольку именно оборотные средства обеспечивают движение всех ресурсов на предприятии. Пример 8.1. Используя условные данные, приведенные в табл. 8.1, можно рассчитать показатель рентабельности оборотных средств в базисном и плановом периодах: ОС, ср Этот показатель характеризует величину прибыли, получаемой на каждый рубль оборотных средств, и отражает финансовую эффективность работы предприятия, поскольку именно оборотные средства обеспечивают движение всех ресурсов на предприятии. Пример 8.1. Используя условные данные, приведенные в табл. 8.1, можно рассчитать показатель рентабельности оборотных средств в базисном и плановом периодах:

В ОС 77

Оборачиваемость оборотных средств может ускоряться или замедляться. При замедлении оборачиваемости в оборот вовлекаются дополнительные средства. Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их использования, их экономии, что влияет на прирост объемов производства и, как следствие, на финансовые результаты.

|

44. Система комплексного анализа.

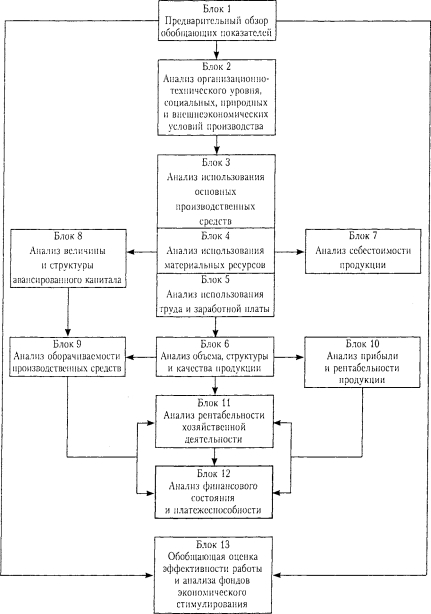

Комплексный экономический анализ направлен на выявление резервов роста эффективности производства и хозяйственной деятельности в целом. Главное в комплексном анализе — системность, увязка отдельных разделов анализа между собой, выявление их взаимосвязи и влияния каждого раздела анализа па обобщающие показатели эффективности. Взаимосвязь основных групп показателей хозяйственной деятельности во многом определяет разделы комплексного анализа. При проведении комплексного системного экономического анализа выделяют шесть этапов [58]. На первом этапе определяются цели и условия функционирования объекта. Хозяйственная деятельность состоит из трех взаимосвязанных элементов: ресурсов, производственного процесса и готовой продукции. Целью работы предприятия является рентабельность, т.е. обеспечение либо максимального объема выпуска продукции при данных затратах ресурсов, либо заданного выпуска продукции при минимальном расходе ресурсов. А это определяется рынком финансирования, рынком купли и рынком продажи. На втором этапе формируется информационная система предприятия, необходимая база системного экономического анализа и отбираются показатели, характеризующие производственную деятельность предприятия. Третий этап — составление общей схемы системы, установление ее главных компонентов, функций, взаимосвязей. На основе модели формирования экономических факторов и показателей составляется блок-схема комплексного экономического анализа (рис. 6.1). Четвертый этап — исследование взаимосвязи и обусловленности отдельных разделов, показателей и факторов производства. Пятый этап. Здесь строится модель системы на основе информации, полученной на предыдущих этапах.  Рис. 6.1. Общая схема формирования и анализа основных групп показателей в системе комплексного экономического анализа Шестой этап — завершающий. Здесь производится оценка результатов хозяйственной деятельности, комплексное выявление резервов для повышения эффективности производства. Каждый показатель, отражающий определенную экономическую категорию, складывается под воздействием конкретных экономических факторов, которые как экономические категории носят объективный характер. При этом необходимо различать факторы первого, второго, /2-го порядков. Различия эти условны, так как практически каждый показатель может рассматриваться как фактор другого показателя более высокого порядка и наоборот. От объективно обусловленных факторов следует отличать субъективные, которые возникают под воздействием организационно-технических мероприятий. Исходя из задач экономического анализа, факторы могут классифицироваться по различным признакам. Можно выделить группу внутренних факторов, которые, в свою очередь, подразделяются на основные, неосновные и внешние. Классификация факторов является основой классификации резервов. В экономике различают два понятия резервов: резервные запасы, наличие которых необходимо для непрерывного процесса производства, и резервы как еще не использованные возможности роста производства, улучшения его количественных показателей. Классификация резервов должна способствовать облегчению их поиска и тем самым устранению потерь и нерационального использования производственных ресурсов. Рассмотрим основные факторы, влияющие на классификацию резервов. Рис. 6.1. Общая схема формирования и анализа основных групп показателей в системе комплексного экономического анализа Шестой этап — завершающий. Здесь производится оценка результатов хозяйственной деятельности, комплексное выявление резервов для повышения эффективности производства. Каждый показатель, отражающий определенную экономическую категорию, складывается под воздействием конкретных экономических факторов, которые как экономические категории носят объективный характер. При этом необходимо различать факторы первого, второго, /2-го порядков. Различия эти условны, так как практически каждый показатель может рассматриваться как фактор другого показателя более высокого порядка и наоборот. От объективно обусловленных факторов следует отличать субъективные, которые возникают под воздействием организационно-технических мероприятий. Исходя из задач экономического анализа, факторы могут классифицироваться по различным признакам. Можно выделить группу внутренних факторов, которые, в свою очередь, подразделяются на основные, неосновные и внешние. Классификация факторов является основой классификации резервов. В экономике различают два понятия резервов: резервные запасы, наличие которых необходимо для непрерывного процесса производства, и резервы как еще не использованные возможности роста производства, улучшения его количественных показателей. Классификация резервов должна способствовать облегчению их поиска и тем самым устранению потерь и нерационального использования производственных ресурсов. Рассмотрим основные факторы, влияющие на классификацию резервов.

|

45. Платежеспособность предприятия и анализ показателей ликвидности.

Но для идентификации таких полярных финансовых ситуаций, как абсолютная устойчивость и кризисное финансовое состояние, расчета коэффициента текущей ликвидности недостаточно. Для этой цели необходим расчет абсолютных показателей финансовой устойчивости

В специальной литературе его часто называют коэффициентом критической ликвидности или промежуточным коэффициентом покрытия. По экономическому смыслу больше подходит название «коэффициент текущей ликвидности».

Ликвидность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Большая или меньшая текущая ликвидность (неликвидность) обусловлена большей или меньшей степенью обеспеченности (необеспеченности) оборотных активов долгосрочными источниками.

2015-04-06

2015-04-06 8483

8483