Раздел 2. Управление финансовыми ресурсами и капиталом корпорации.

Активы

Определите границы инвестиционной деятельности

Выделите ключевые процессы

Определите структуру бизнеса

Основные задачи разработки финансовой структуры

Разработка финансовой структуры требует глубоко знания бизнеса и готовности взглянуть на компанию «открытыми глазами». Для формирования финансовой структуры нужно:

· Определить структуру бизнеса.

· Выделить ключевые процессы.

· Определить границы инвестиционной деятельности.

· Определить активы.

· Определить структуру прибыли.

· Определить взаимоотношения подразделений.

· Выявить основные управленческие связи.

Для выделения направлений бизнеса необходимо рассмотреть клиентскую базу, продукты и услуги компании. Вот характерные признаки различных направлений бизнеса:

· Различные группы продукции продаются разным группам клиентов;

· По различным группам продукции у компании - разные конкуренты;

· Для производства различных групп продукции или услуг используются принципиально отличающиеся технологии и ресурсы.

Достаточно выделить процессы верхнего уровня, чтобы прояснить структуру деятельности компании и связать центры ответственности с ключевыми процессами.

Подходы к определению прибыли, и способы ее структурирования влияют на формирование финансовой структуры.

Маржинальная прибыль служит показателем эффективности основных производственных процессов. При ее расчете учитываются условно-переменные затраты, складывающиеся преимущественно из сдельной заработной платы и стоимости сырья и материалов.

Операционная прибыль характеризует производственную деятельность в целом. В ней учитываются условно-постоянные расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.п.

Контролируемый вклад в прибыль – это финансовый результат корпорации. При его расчете учитываются все расходы, которые контролирует руководство завода. Кроме перечисленных выше сюда входят расходы на содержание аппарата управления и хозяйственное обеспечение.

Общая прибыль определяется с учетом той доли расходов корпорации, которая вменяется вышестоящим руководством данной бизнес-единице. Это расходы на содержание управляющей компании холдинга, распределенные между центрами прибыли по установленным правилам.

Чистая прибыль образуется после вычета из общей прибыли налога на прибыль и процентов по кредитам.

Итак, каждая стадия формирования прибыли связана с определенной группой затрат. Необходимо распределить ответственность за различные группы затрат между центрами финансовой ответственности – это позволит получить представление об эффективности всех основных процессов производства продукции и управлять ими. Например:

Ф инансовая структура холдинга.

Ф инансовая структура холдинга.

Здесь между различными ЦФО разделена ответственность за различные виды затрат, определяющих те или иные стадии формирования прибыли. В наглядном виде схема разграничения ответственности за группы затрат представлена в Таблице.

Разграничение ответственности за группы затрат.

| Переменные затраты | Постоянные затраты | Косвенные внутренние | Косвенные внешние | Налоги и проценты | ||

| ЦФО «Производство» | ЦФО «Цех 1» | |||||

| ЦФО «Цех 2» | ||||||

| ЦФО «Управление производством» | ||||||

| ЦФО «Обеспечение производства» | ЦФО «Склад» | |||||

| ЦФО «ОТК» | ||||||

| ЦФО «Служба технолога» | ||||||

| ЦФО «Служба главного инженера» | ||||||

| ЦФО «Хозяйственное обеспечение» | ЦФО «Склад» | |||||

| ЦФО «ОТК» | ||||||

| ЦФО «Служба технолога» | ||||||

| ЦФО «Служба главного инженера» | ||||||

| ЦФО «Управление заводом» | ЦФО «Склад» | |||||

| ЦФО «ОТК» | ||||||

| ЦФО «Служба технолога» | ||||||

| ЦФО «Служба главного инженера» | ||||||

| ЦФО «Управление холдингом» |

Как видно на Таблице производственные ЦФО «Цех 1» и ЦФО «Цех 2» ответственны за затраты, складывающиеся из сдельной заработной платы рабочих, стоимости сырья и материалов, используемых на производстве. ЦФО «Управление производством», «Склад», «ОТК» и др. несут ответственность за расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.д. ЦФО «Управление холдингом» отвечает за расходы на содержание управляющей компании холдинга и налоги.

Для реализации финансовой политики организации используется финансовый механизм, который представляет собой совокупность способов организации финансовых отношений, планирования и использования финансовых ресурсов для их эффективного воздействия на конечные результаты работы. Он включает в себя финансовые методы, финансовые рычаги (или инструменты), правовое нормативное и информационное обеспечение.

Структура финансового механизма сложна и зависит от действия экономических законов в обществе. В механизме определяется отношение между отдельными формами денежных накоплений и денежными фондами.

Состав и некоторые элементы финансового механизма организации представляют собой следующее.

Финансовые методы — это способы воздействия финансов на производственно-хозяйственную деятельность организации через:

а) управление движением денежных потоков;

б) управление затратами, доходами;

в) материальное стимулирование и ответственность за использование денежных фондов.

Сюда относят: прогнозирование, планирование, самофинансирование, налогообложение, систему расчетов, страхование, залоговые операции, лизинг, факторинг, взаимоотношения с государственными органами, хозяйствующими субъектами и т.п.

Финансовые рычаги — это приемы, действия финансовых методов, реализуемые через доходы, прибыль, амортизационные отчисления, финансовые санкции, цены, дивиденды, формы расчетов, виды кредитов и валют, процентные ставки, ценные бумаги и т.п.

Правовое обеспечение позволяет проводить единую политику в области финансов через законы, указы Президента, постановления правительства, лицензии, устав хозяйствующего субъекта и т.п. Соблюдение правовых норм обеспечивает финансовую дисциплину в государстве.

Нормативное обеспечение уточняет и развивает правовые законодательные акты через инструкции, нормы, методические указания и другую нормативную документацию.

К финансовой информации относят бухгалтерскую, статистическую отчетность, аналитические данные. Информация является интеллектуальной собственностью и может вноситься в уставный капитал в виде сведений о поставщиках и покупателях, о ценах, дивидендах, о финансовой устойчивости. Кто владеет информацией, тот владеет финансовым рынком.

Реализуется финансовый механизм с помощью:

• регулирования денежных потоков;

• формирования капитала, доходов и денежных фондов;

• использования капитала, доходов и денежных фондов.

Тема 1.2.5. Информационная основа управления финансами корпорации.

Экономическая информация - сведения, уменьшающие неопределенность, недостаток знаний, дополняющие представление о социально-экономических процессах как в сфере производства, так и в непроизводственной сфере на всех уровнях и во всех органах.

Экономическая информация отображает факты производственно-хозяйственной деятельности с помощью системы натуральных и стоимостных показателей.

Ценность экономической информации определяется такой совокупностью ее свойств, как своевременность, достоверность, содержательность, удобство восприятия и т.п.

В зависимости от целей экономического анализа принята следующая классификация экономической информации:

· по признакам отображаемых объектов;

· по фазам воспроизводства (информация о производстве, распределении, обмене, потреблении);

· по элементам (факторам) воспроизводства (информация о средствах производства, трудовых ресурсах, природных ресурсах, продуктах и услугах);

· по отраслям хозяйства (информация о промышленности, сельском хозяйстве, торговле, строительстве и т.д.);

· по назначению в процессе управления (управляющая - доведение до исполнителей подлежащих выполнению решений, осведомляющая - реализация обратной связи в системе управления).

Внутри этих классов делят информацию:

· по признаку функции управления, результатом которой она является (учетная, отчетная, плановая, прогнозная, нормативная, финансовая и т.п.);

· по месту возникновения (входящая, сводная, исходящая);

· по степени соответствия (достоверная, недостоверная, своевременная, несвоевременная, полезная, ложная, избыточная);

· по отношению к процессам обработки и хранения (исходная (необработанная), промежуточная, результатная);

· по степени стабильности (постоянная (условно-постоянная), переменная);

· по степени охвата полноты данных (сплошная (полная), выборочная).

В обороте экономической информации наибольший удельный вес занимают данные первичного и бухгалтерского учета (внутри предприятий), транспортная и платежно-расчетная документация (в обороте между предприятиями), бухгалтерская и статистическая отчетность, плановые и нормативные документы, данные оперативного управления.

Цели и решения экономической политики воздействуют на цели и решения в сфере управления финансами через товарные и финансовые рынки, что показано на рис. на котором изображено экономическое окружение (среда) организации.

Рис. Взаимоотношения товарных и финансовых рынков и организации.

1.2.6. Финансовая политика, стратегия и тактика корпораций.

Финансовая политика корпорации — это целенаправленное использование финансов для достижения стратегических и тактических задач, усиления на рынке товаров; достижения приемлемого объема продаж, прибыли и доходности (рентабельности) активов; увеличения собственного капитала; сохранения платежеспособности и ликвидности баланса.

Целью финансовой политики организаций и корпораций является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей ее деятельности. В настоящее время для организаций и предприятий характерна реактивная форма управления финансами, т.е. принятие управленческих решений, связанных с текущими проблемами.

Главной задачей финансовой политики в организациях является переход к управлению финансами на основе анализа финансово-экономического состояния с учетом стратегических целей ее деятельности и поиска путей их решения.

В условиях нестабильной экономической среды, высокой инфляции, непредсказуемой налоговой и денежно-кредитной политики государства многие корпорации вынуждены проводить политику выживания, т. е. ограничиваться решением текущих, сиюминутных финансовых проблем. Подобная реакция на неопределенные макроэкономические установки властных структур порождает конфликт интересов организаций и государства, собственников и менеджеров, обусловливает противоречие между ценой внешних заимствований и рентабельностью производства, доходностью собственного производства и фондового рынка.

Содержание финансовой политики многогранно и включает следующие важнейшие аспекты:

• разработку оптимальной концепции управления финансами корпораций обеспечивающей сочетание высокой доходности и низкого предпринимательского риска;

• определение основных направлений использования финансовых ресурсов и текущий период (месяц, квартал) и на перспективу (год и более длительный срок) с учетом планов

производственной и коммерческой деятельности, состояния и прогнозов макроэкономической конъюнктуры (налогообложения, учетной банковской процентной ставки, норм амортизационных

отчислений по основным фондам и др.);

• практическое достижение поставленных целей (финансовый анализ и контроль, выбор способов финансирования предприятия, оценка инвестиционных проектов и т. д.).

Разработка финансовой политики строится на анализе финансово-экономического состояния организации, который является ее базой. Этот анализ опирается на показателях квартальной и годовой бухгалтерской отчетности.

В качестве примера осуществления выбора направлений финансовой политики на основе полученных результатов финансово-экономического анализа может служить принятие решения о реструктуризации имущественного комплекса в результате проведенного анализа рентабельности основных средств. Если рентабельность основных фондов низкая, стоимость основных фондов в структуре имущества высокая. Следует принять решение о ликвидации или продаже (передаче), консервации основных средств, целесообразности проведения переоценки основных средств с учетом их рыночной стоимости, изменения механизма начисления амортизации и тд.

В целях выработки кредитной политики организации нужно провести анализ структуры пассивов баланса и определить уровень соотношения собственных и заемных средств. На основании этих данных организация решает вопрос о недостатке собственных оборотных средств, либо их излишке. Иногда организации может быть выгодно взять вексельный кредит, при этом нужно сравнить процентные ставки по векселю и кредиту.

Исходя из длительности периода и характера решаемых задач, в составе финансовой политики выделяют финансовую стратегию и тактику.

Стратегическими направлениями финансовой политики являются:

• оптимизация структуры капитала и поддержка финансовой устойчивости организации;

• достижение «информационной прозрачности» предприятия для собственников (участников,

учредителей), инвесторов и кредиторов;

• обеспечение инвестиционной привлекательности предприятия;

• использование рыночных механизмов привлечения денежных ресурсов (эмиссии корпоративных ценных бумаг);

• эффективное управление финансами (финансовый менеджмент) на основе диагностики финансового состояния, выбора стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их

достижения.

При разработке эффективной системы управления финансами постоянно возникает проблема

гармонизации таких противоречивых целей, как развитие корпорации и поддержание достаточно

высокой ликвидности и платежеспособности.

В теории стратегического управления (М. Портер) выделяют три универсальных стратегии:

- лидерство в снижении издержек – корпорация должна удерживать издержки ниже, чем у конкурентов.

- дифференциация – корпорация может предложить покупателям нечто уникальное, разнообразное

- фокусирование – корпорация ориентируется на определенный сегмент рынка, на определенную клиентскую группу.

Каждая из этих стратегий имеет свои положительные стороны и недостатки и молодая корпорация сразу же не может ориентироваться на одну из них. Поскольку любая организация в своем развитии проходит несколько жизненных циклов и каждый раз сталкивается с новыми проблемами и рисками необходимо продумывать стратегию развития и менять организационную структуру корпорации.

Если финансовая стратегия относительно стабильная, финансовая тактика должна отличаться гибкостью, обеспечиваяя быстрое реагирование на изменение рыночной конъюнктуры (спроса и предложения на ресурсы, товары и услуги, капитал).

Финансовая стратегия - это генеральный план действий по обеспечению предприятия денежными средствами. Финансовая стратегия предприятия решает задачи, обеспечивающие финансовую устойчивость предприятия в рыночных условиях хозяйствования: определяет тенденции финансового состояния, ориентации в финансовых возможностях и перспективах (получение банковского кредита, привлечение иностранных инвестиций), оценки финансового состояния других хозяйствующих субъектов.

Виды финансовой стратегии:

Различают генеральную финансовую стратегию (стратегию, определяющую деятельность предприятия. Например, взаимоотношения с бюджетами всех уровней, образование и использование дохода предприятия, потребности в финансовых ресурсах и источниках их формирования на год), оперативную финансовую стратегию (стратегию текущего маневрирования финансовыми ресурсами, т.е. стратегию контроля за расходованием средств и мобилизацией внутренних резервов, и стратегию выполнения отдельных стратегических задач, другими словами - достижение частных стратегических целей (умелое исполнение финансовых операций, направленных на обеспечение реализации главной стратегической цели).

Главной стратегической целью финансов является обеспечение предприятия необходимыми и достаточными финансовыми ресурсами.

Финансовая стратегия предприятия в соответствии с главной стратегической целью обеспечивает:

1) формирование финансовых ресурсов и централизованное стратегическое руководство ими;

2) выявление решающих направлений и сосредоточение на их выполнении усилий, маневренности в использовании резервов финансовым руководством предприятия;

3) ранжирование и поэтапное достижение задач;

4) соответствие финансовых действий экономическому состоянию и материальным возможностям предприятия;

5) объективный учет финансово-экономической обстановки и реального финансового положения предприятия в году, квартале, месяце;

6) создание и подготовку стратегических резервов;

7) учет экономических и финансовых возможностей самого предприятия и его конкурентов;

8) определение главной угрозы со стороны конкурентов, мобилизацию сил на ее устранение и умелый выбор направлений финансовых действий;

9) маневрирование и борьбу за инициативу для достижения решающего превосходства над конкурентами.

Финансовая стратегия разрабатывается с учетом риска неплатежей, инфляции и других форс-мажорных обстоятельств. Таким образом, финансовая стратегия должна соответствовать производственным задачам и при необходимости корректироваться и изменяться.

Контроль над реализацией финансовой стратегии обеспечивает проверку поступлений доходов, экономное и рациональное их использование, так как хорошо налаженный финансовый контроль помогает выявлять внутренние резервы, повышать рентабельность хозяйства, увеличивая денежные накопления.

Важной частью финансовой стратегии является разработка внутренних нормативов, с помощью которых определяются, например, направления распределения прибыли. Такой подход успешно используется в практике зарубежных компаний.

Таким образом, успех финансовой стратегии предприятия гарантируется при выполнении следующих условий:

1) при взаимном уравновешивании теории и практики финансовой стратегии;

2) при соответствии финансовых стратегических целей реальным экономическим и финансовым возможностям через жесткую централизацию финансового стратегического руководства и гибкость его методов по мере изменения финансово-экономической ситуации.

Корпорация может применять для решения задач развития и достижения поставленных целей различные стратегии. Существует множество различных видов стратегий.

Стратегии менеджмента, прежде всего, разделяют по уровням управления на общекорпоративную, бизнес-стратегии и функциональные стратегии. С учетом интенсивного развития процессов децентрализации и самоорганизации в современных организациях следует также учитывать стратегии развития команд, групп и работников от которых зависит успех разработки и реализации стратегических планов.

Классификация стратегий по уровням компании.

Главенствующей является общая корпоративная стратегия корпорации.

В целом она дает ответ на два ключевых вопроса любой диверсифицированной

компании:

- какие бизнес-направления будет включать портфель компании, то есть куда

она будет направлять свои ресурсы (инвестиции, время, люди);

- какую роль будет играть корпоративный центр в управлении бизнесами и

какую степень самостоятельности будет иметь каждый из этих бизнесов в отдельности?

Как видно из рисунка, финансовая стратегия относится к категории функциональных стратегий, назначение которых заключается в обеспечении выполнения стратегий бизнес-единиц и компании в целом. При разработке финансовой стратегии учитываются общекорпоративные задачи и одновременно задачи развития подразделений в целом. Финансовая стратегия в целом определяет способы привлечения и объемы привлекаемых финансовых ресурсов, соотношение между собственным и заемным капиталом, основные показатели эффективности финансово-экономической деятельности, принципы управления денежными потоками, расчеты с кредиторами и другие ключевые финансовые характеристики.

Отсюда, главная финансовая стратегия предприятия представляет собой избираемое генеральное направление его финансового развития, касающееся всех важнейших аспектов его финансовой деятельности и финансовых отношений, обеспечивающее реализацию его основных стратегических целей.

Выбор главной финансовой стратегии организации в первую очередь зависит от принятой им базовой корпоративной стратегии. Такая зависимость определяется тем, что финансовая стратегия носит подчиненный характер по отношению к базовой корпоративной стратегии и, как и любой другой вид функциональной стратегии, призвана обеспечивать эффективную ее реализацию.

Разработка финансовой стратегии организации включает в себя несколько основных этапов

Шаг 1. Включение финансовой стратегии в общую стратегию компании в соответствии с ранжированием целей корпоративной стратегии.

Шаг 2. Установление интегральной финансовой цели, то есть цели первого уровня. Здесь может быть только одна финансовая цель. В большинстве случае такой целью выступает рыночная стоимость компании, которая может быть определена как в абсолютных (увеличение рыночной стоимости на N у.е.), так и в относительных показателях (рост рыночной стоимости на N%).

Шаг 3. Определение базовых целей финансовой стратегии (2-й уровень). Интегральная цель первого уровня детализируется на подцели, что потребует конкретизации поставленных задач и учета особенностей развития предприятия. Цель первого уровня может быть достигнута, если у компании достаточно собственных финансовых ресурсов, рентабельность собственного капитала высока, структура активов и пассивов обеспечивает приемлемый уровень финансовых рисков в процессе осуществления хозяйственной деятельности и т.п. Каждая из намеченных на данном уровне целей должна быть сформулирована кратко и четко, отражена в конкретных показателях - целевых стратегических нормативах. Например, такими целевыми нормативами по отдельным аспектам финансовой деятельности предприятия может быть доля собственных оборотных средств компании в общем объеме собственного капитала; коэффициент рентабельности собственного капитала; соотношение оборотных и внеоборотных активов; минимальный уровень денежных активов, обеспечивающий платежеспособность предприятия; норма самофинансирования инвестиций.

Шаг 4. Определение действий по достижении финансовых целей (3-й уровень). На данном этапе предлагается перечень конкретных мероприятий.

Шаг 5. Реализация финансовой стратегии и монитторинг достижения поставленных целей.

Таким образом, если у компании есть финансовая стратегия, она, безусловно, становится более управляемой для менеджмента и прозрачной для собственников, более гибкой в реагировании на изменения окружающей бизнес-среды и внутренних процессов и способствует эффективной реализации общей корпоративной стратегии компании.

В процессе разработки финансовой стратегии прогнозируют основные тенденции развития финансов, формируют концепцию их использования, намечают принципы финансовых отношений с государством (налоговую политику) и партнерами. Стратегия предполагает выбор альтернативных путей развития предприятия. При этом используют прогнозы, опыт и интуицию специалистов для мобилизации финансовых ресурсов на достижение поставленных целей. С позиций стратегии формулируют конкретные цели и задачи производственной и финансовой деятельности и принимают оперативные управленческие решения.

Главными инструментами финансовой стратегии организации являются:

•анализ финансово-экономического состояния;

• учетная и налоговая политики;

• кредитная политика;

• управление внеоборотными активами и амортизационная политика;

• управление оборотными средствами и кредиторской задолженностью;

• управление операционными расходами, сбытом продукции и прибылью;

• ценовая политика;

Выбор той или иной стратегии и тактики не гарантирует еще получение прогнозируемого эффекта (дохода) из-за влияния внешних факторов и, в частности, состояния финансового рынка, налоговой и денежно-кредитной политики государства.

Существует несколько подходов к процессу увязки целей стратегического планирования предприятия, текущего и оперативного планирования.

Первый подход используемый отечественными авторами, такими как Стоянова Е.С., Акулов В.Б., основан на матрице финансовой стратегии.

Методика выработана на основании рекомендаций французских ученых Ж. Фрашоном и И. Романе, и заключается в проведении экспресс-анализа финансового и хозяйственного состояния предприятия, а также выявления основных закономерностей дальнейшего развития.

Для построения матрицы рассчитываются показатели трех типов:

· Результат финансовой деятельности (РФД);

· Результат хозяйственной деятельности (РХД);

· Результат финансово-хозяйственной деятельности.

После расчета этих основных показателей можно условно отнести предприятие к одному из квадрантов матрицы, каждый из которых имеет свой номер, свое уникальное название, и каждый из которых характеризуется набором показателей определяющих только предприятия данного квадранта и соответственно имеющих идентичные пути дальнейшего развития.

В зависимости от значений результата финансовой деятельности и результата хозяйственной деятельности предприятие может занимать следующее положение в матрице:

Таблица - матрица финансовой стратегии

| РФД<<0 | РФД=0 | РФД>>0 | |

| РХД>>0 | РФХД=0 | РФХД>0 | РФХД>>0 |

| РХД=0 | РФХД<0 | РФХД=0 | РФХД>0 |

| РХД<<0 | РФХД<<0 | РФХД<0 | РФХД=0 |

В итоге, в экспертном заключении для предприятия занимающего тот или иной квадрант матрицы дается краткое описание и определяются пути его дальнейшего развития.

Квадранты 4, 8, 5 связаны с созданием ликвидных средств фирмой (некоторый избыток оборотных средств). Квадранты 7, 6, 9 связаны с потреблением ликвидных средств фирмой (дефицит оборотных средств).

По горизонтали РФД связан с реализацией фирмой инвестиционного проекта (массированное инвестирование средств). Только этим можно объяснить переход от положительного РХД (ситуация значительного инвестиционного вложения средств).

Таким образом, манипулируя в рамках данной матрицы, мы можем рассматривать проблему в динамике, давая возможность не только формулировать финансовую стратегию, но и модифицировать (менять) ее в результате изменения каких-то очень важных параметров функционирования предприятия как такового.

Финансовая стратегия разрабатывается с учетом риска неплатежей, инфляции и других непредвиденных обстоятельств. Контроль за реализацией финансовой стратегии обеспечивает проверку поступлений доходов, экономное и рациональное их использование. Налаженный финансовый контроль позволяет выявить внутренние резервы, повысить рентабельность организации, увеличить денежные накопления.

2.1.1. Экономическая сущность финансовых ресурсов капитала корпорации.

Финансовые ресурсы являются носителем финансовых отношений.

Выполнение любого управленческого решения в бизнесе связано с необходимостью обеспечить его соответствующими финансовыми ресурсами. В основе обеспечения лежит процесс формирования, распределения и использования финансовых ресурсов и соответственные движения капитала. Поэтому при управлении движением финансовых ресурсов возникают денежные отношения, а также наличие денежных средств.

Система финансирования деятельности корпораций включает источники и организационные формы финансирования

1. Финансовые ресурсы - это все источники денежных средств, аккумулируемые хозяйствующими субъектами для формирования необходимых активов в целях осуществления всех видов деятельности, как за счет собственных доходов, накоплений, так и за счет различных поступлений. Другое определение финансовых ресурсов – это денежные средства, находящиеся в распоряжении хозяйствующего субъекта постоянно в виде доходов, поступлений, накоплений, чтобы выполнять финансовые обязательства перед государственными органами, контрагентами, перед структурными подразделениями, перед работающими.

Финансовые ресурсы связаны с финансированием текущей деятельности и расширением капитала, т.е. финансовые ресурсы направленные в финансово-хозяйственную деятельность и приносящие доход – это уже капитал.

Процесс формирования финансовых ресурсов, распределение доходов и использование активов корпорации представляет собой процесс управления денежным оборотом. Поэтому для понимания системы управления финансовыми ресурсами и капиталом необходимо последовательно, во взаимосвязи и взаимообусловленности ее элементов необходимо конкретизировать такие категории: деньги, денежные средства, денежные фонды, денежный поток, денежный оборот, финансовые ресурсы и капитал хозяйствующего субъекта.

В зарубежной практике существует понятие связанных ресурсов с позиций:

- связанных с мощностью корпорации

- связанных с временными лагами

1). Первая характеристика дает ответ, какие ресурсы и в каком объеме нужны для обеспечения бесперебойной работы, запланированных объемов продаж продукции

2). Вторая характеризует, какой объем ресурсов обеспечивает эту работу во времени, т.е. темп роста капитала.

Т.е. финансовые ресурсы являются носителями финансовых отношений, а капитал в финансовой деятельности выступает как превращенная форма финансовых ресурсов.

В теории корпоративных финансов под капиталом понимают средства, вложенные в формирование активов хозяйствующих субъектов, необходимых для осуществления его активной экономической деятельности, как правило нацеленной на получение прибыли. Следует заметить, что в финансах и бухгалтерском учете капитал понимается по-разному(1-весь, 2-только собственный).

2.1.2. Состав и классификация финансовых ресурсов и капитала по различным признакам.

Она необходима для управления движением денежных средств, источниками финансирования деятельности хозяйствующих субъектов и оценки эффективности их использования. Поэтому группировки финансовых ресурсов делаются по разным признакам.

| Финансовые ресурсы | Источники финансовых ресурсов | Примечания |

| 1. Собственные и приравненные к собственным | ||

| 1.1 Амортизация (начисление износа основных средств и нематериальных активов) | Выручка от реализации | Если амортизационный фонд не образован (не выделен), амортизация «сливается» с прибылью |

| 1.2 Чистая прибыль, полученная из: | ||

| 1.2.1 Прибыли от реализации товаров и услуг (предпринимательский доход) | Выручка от реализации (доход) | |

| 1.2.2 Прибыли от прочей реализации | Доходы от прочей реализации | В т.ч. от продажи ценных бумаг (маржа) |

| 1.2.3 Сальдо внереализационных результатов (доходов) | Внереализационные доходы | В т.ч. доходы от ценных бумаг и банковских депозитов |

| 1.3 Резервный капитал | Чистая прибыль | Фиксированный процент от уставного капитала для каждого вида |

| 1.4 Ремонтный фонд | Себестоимость (целевое поступление) | Если он выделен |

| 1.5 Страховые резервы | Себестоимость или чистая прибыль (целевое поступление) | С 1996 г. в пределах 1% от реализации, если источник себестоимость продукции |

| 1.6. Прочие | ||

| 2. Заемные | Ресурсы соответствующих кредиторов | |

| 2.1 Кредит банка | То же | |

| 2.2 Кредит иных финансовых институтов | То же | В т.ч. лизинг |

| 2.3 Бюджетный кредит | То же | В т.ч. отсрочка налога |

| Финансовые ресурсы | Источники финансовых ресурсов | Примечания |

| 2.4 Коммерческий кредит | То же | Отсрочка платежа за полученные товарно-материальные ресурсы, в т.ч. вексельный кредит |

| 2.5 Кредиторская задолженность, постоянно находящаяся в обороте | То же | Нормальная задолженность |

| 2.6 Прочие | То же | В т.ч. из отраслевых централизованных резервов |

| 3. Привлеченные | Ресурсы соответствующих инвесторов (мобилизованные на финансовом рынке и поступающие в порядке распределения) | |

| 3.1 Средства долевого участия в текущей и инвестиционной деятельности | То же (дивиденды, проценты) | Могут быть средства др. предприятий, местного бюджета или инвестиционных фондов |

| 3.2 Средства от эмиссии ценных бумаг организаций | Ресурсы инвесторов (акционеров) | За минус расходов |

| 3.3 Паевые и иные взносы членов трудового коллектива, юридических и физических лиц | То же | Для вновь созданной фирмы – это собственные ресурсы |

| 3.4 Страховое возмещение | То же (поступающее в порядке перераспределения) | При наступлении страхового общества |

| 3.5 Поступления платежей по франчайзингу, селенгу, аренде и т.д. | Поступления от отраслевых структур, концернов | |

| 3.6 Прочие | ||

| 4. Ассигнования из бюджета и поступления из внебюджетных фондов | Средства финансирования внебюджетных фондов | В. т.ч. виде дотаций, субвенций, восстановления переплат, инвестиций унитарным предприятиям, в зоны экологических и иных бедствий |

|

Капитал классифицируется по таким признакам:

- по области вложения – торговый, промышленный, венчурный, ссудный;

- по роли в производстве – уставный, резервный, дополнительный;

- по источникам – собственный, заемный, привлеченный;

- по характеру оборота, ликвидности, стоимости единицы учета – основной и оборотный;

- по методам исчисления стоимости – текущая (балансовая)

- по формам инвестирования – в денежной, материальной, целевая реальной и нематериальной формах;

- по формам собственности - государственный, частный, смешанный;

- по организационно-правовым формам – акционерный, паевой (складочный) и индивидуальный;

- по характеру участия в производственном процессе – на функционирующий и бездействующий;

- по характеру использования собственниками – потребляемый и накапливаемый (реинвестирующий);

- по источникам привлечения в экономику страны – отечественный и иностранный капитал.

2.1.3. Формирование финансовых ресурсов и капитала корпорации.

Фактический собственный капитал представляет собой разницу между совокупными активами и долгами организации..

Авансированный или инвестированный капитал проходит те же стадии кругооборота, что и финансовые ресурсы являются капиталом, а только те, которые вложены в предпринимательскую деятельность.

Формирование финансовых ресурсов, капитала хозяйствующего субъекта начинается в момент воздания организации, корпорации и является важнейшей стороной финансовой деятельности.

В соответствии с законодательством в момент создания формируется собственный в виде уставного капитала, который определяет минимальный размер имущества, гарантирующий интересы кредиторов. Уставный капитал – основной первоначальный источник собственных средств для приобретения активов.

Более подробную классификацию собственного капитала можно раскрыть следующим образом:

Уставный капитал отражает денежную оценку средств, вложенных в организацию ее учредителями и участниками, пропорционально долям, определенным учредительными документами. Величина эта является важнейшей экономико-правовой характеристикой организации. В последующем организация может увеличивать или уменьшать свой уставный капитал и менять ее структуру. Увеличение уставного капитала акционерного общества может происходить путем размещения дополнительных акций Размещение дополнительных акций может производиться через возмещение выплаты дивидендов (т.е. капитализации). Уменьшение уставного капитала может быть в пределах его минимального размера.

Управление уставным капиталом акционерного общества может осуществляться путем изменения его структуры:

- консолидацией нескольких акций в одну;

- дробление одной акции на несколько;

- конвертацией одних акций в акции с иными правами

Складочный паевой капитала товариществах формируется за счет вкладов участников товарищества, принадлежащим на правах общей долевой собственности.

Добавочный капитал в отличие от уставного не подразделяется на доли, внесенные конкретными участниками и входит в состав переменного капитала. Он показывает общую собственность всех участников. Создается он за счет: прироста стоимости и имущества в результате переоценки основных фондов; эмиссионного дохода (превышение продажной цены надо номинальной ценой акции и минус издержки по продаже); безвозмездно полученных денежных и материальных ценностей на производственные цели; курсовых разниц, образовавшихся при внесении учредителями вкладов в уставный капитал, начисление износа с применением индексов-дефляторов при реализации основных средств. Средства добавочного капитала могу быть направлены на увеличение уставного капитала, на погашение убытков, выявленных по результатам работы за год, на погашение сумм снижения стоимости имущества, выявившихся по результатам их переоценки, на распределение между участниками.

Важнейшим гарантом обеспечения прав инвесторов и кредиторов является резервный капитал. Величина резервного капитала акционерных обществ устанавливается в уставе и должен быть не менее 15% уставного капитала и не более 25%. Источник его формирования-отчисления от чистой прибыли (не менее 5% от ЧП). Резервный капитал предназначен для покрытия убытков от хозяйственной деятельности, а в акционерных обществах для погашения облигаций общества и выкупа собственных акций.

Еще одной составляющей собственного капитала является нераспределенная прибыль. Величина нераспределенной прибыли исчисляется как разница между налогооблагаемой прибылью и налогами и иными обязательными платежами (включая штрафные санкции за нарушение налогового законодательства). Нераспределенная прибыль направляется на формирование специальных фондов: накопления, потребления, нераспределенную прибыль (убыток) прошлых лет отчетного года на пополнение уставного капитала, добавочного капитала.

Создается амортизационный фонд в процессе использования основных фондов и по своей экономической сути предназначен для финансирования простого воспроизводства.

Существует целевое финансирование от юридических лиц и государства для финансирования капиталовложений, НИОКР и качестве инвестиционных ресурсов или доходов будущих периодов (на финансирование целевых расходов).

К собственному капиталу также относятся средства мобилизуемые на финансовом рынке путем дополнительной эмиссии акций; поступающие в порядке перераспределения от концернов, головных корпораций, ассоциаций, страховые возмещения по наступившим рискам, проценты по ценным бумагам других эмитентов, от реализации активов.

Организация с момента ее создания использует не только собственный, но и заемный капитал. Использование заемного капитала позволяет расширять объемы деятельности, обеспечить более эффективное использование собственного капитала, повысить рыночную стоимость корпорации. Заемный капитал характеризует в совокупности объем финансовых обязательств, т.е. общую сумму долга. Финансирование за счет долговых обязательств рекомендует при: хорошем положении с ликвидностью, если есть прибыль для погашения долгов, если доход стабилен, если процентная ставка меньше рентабельности, при невысоком уровне риска, когда цены акций на фондовом рынке понизились, если предполагаемый уровень инфляции ожидается высокий и погашение будет более дешевой валютой, если объем производства продукции растет.

Положительными особенностями заемного капитала являются:

- достаточно широкими возможностями привлечения, особенно при высоком кредитном рейтинге организации наличии залога (по затратам времени на оформление кредита)

- обеспечением роста финансового потенциала организации, при необходимости существенного расширения его активов

- низкой стоимостью по сравнению с собственным капиталом за счет обеспечения эффекта налогового щита

- способностью генерировать прирост финансовой рентабельностью (СК)

- гибкость условий и конфиденциальность сделки

В то же время есть недостатки:

- он генерирует высокие финансовые риски, снижение финансовой устойчивости. Уровень риска растет пропорционально росту удельного веса заемного капитала

- активы, сформированные за счет заемного капитала, имеют меньшую норму прибыли, которая снижается на сумму выплачиваемого ссудного процента, лизинговой ставки.

- высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка

-сложность процедуры привлечения заемного капитала, т.к. предоставление кредитных средств зависит от решения других хозяйствующих субъектов

Высокие процентные ставки, обусловленные инфляцией и риском

- высокие требования в залогу

- низкая рентабельность и кредитоспособность ссудозаемщиков.

Заемный капитал состоит из долгосрочного и краткосрочного в зависимости от целей: на финансирование ранее привлеченных займов, финансирование сделок по слияниям и поглощениям. К долгосрочным кредитам относятся кредиты, срок пользования которых превышает год. Используются они для формирования основного капитала и финансовых активов, на строительно-монтажные работы, реконструкцию.

- инвестиционный кредит выдается на реализацию проекта или программы, поэтому при его выдаче оценивается не только кредитоспособность заемщика, но и бизнес-план проекта

- ипотечный кредит может быть получен под залог основных средств и имущества в целом

- синдицированный кредит – это кредит, используемый несколькими кредиторами для одного заемщика в целях финансирования крупных инвестиционных проектов (здесь характерны совместная ответственность, равноправие кредиторов, единство информации и документации)

-налоговый кредит

Необходимо различать кредит и кредитную линию. При предоставлении кредита заключается договор и сумма зачисляется на расчетный счет сразу или по согласованному графику и начисляются проценты в соответствии с условием договора независимо от фактического использовании средств в случае предоставления кредитной линии на ссудном счете отражается фактическая задолженность на которую и начисляются проценты.

Кредитная линия может быть возобновлеяемой и невозобновляемой. Невозобновляемая открывается для осуществления различных платежей по регулярным финансовым операциям, а также для покрытия периодически возникающих временных кассовых разрывов. Рамочная кредитная открывается для оплаты отдельных поставок товаров в рамке контрактов, реализуемых в течение определенного периода. Под каждую поставку заключается отдельный кредитный договор. Возобновляемая кредитная линия предполагает определение лимита, в рамках которого происходит многократное перечисление средств на счет организации-заемщика и многократное погашение использованного ее кредита.

Эти формы кредитования чаще относят к краткосрочным кредитам, которые включают такую классификацию мировой практики:

- балансовый (необеспеченный) кредит, при котором в качестве обеспечения берутся нематериальные активы, а наиболее ликвидная часть оборотных активов: дебиторская задолженность, средства на счетах в этом банке;

- о вердрафт, который допускает отрицательное сальдо на расчетном счете. При этом устанавливается лимит;

- сезонный кредит с ежемесячным погашением долга;

- револьверный (автоматически возобновляемый) кредит, предусматривающий поэтапную выборку кредитных средств и поэтапное погашение;

- ломбардны й, вексельный кредит под заклад высоколиквидных активов (векселей, государственных ценных бумаг и т.п.)

- факторинг и форфейтинг (учет векселей) являются формой кредитования под уступки права требования заемщика

- консорцируемый кредит – привлечение средств других банков для обслуживания кредитной потребности организации-клиента с соответствующим перераспределением суммы процента по обслуживанию долга.

- репо предполагает продажу ценных бумаг из инвестиционного портфеля организации банку с обязательным обратным выкупом по определенной высокой цене, включающей процентные выплаты за использование заемных ресурсов. Ограничение по использованию такого способа кредитования объясняется тем, что не все ценные бумаги принимаются банками

- вексельный заем, т.е. выпуск собственных финансовых векселей. При их выпуске не требуется прохождение их регистрации, т.е. не требуется залог. Их можно выпускать небольшими траншами, что является удобным инструментом управления денежными потоками. Но недостаток их в том, что они низколиквидны

- онкольный кредит предоставляется заемщику без указания срока использования (при краткосрочном кредитовании) с обязательством погасить его по первому требованию кредитора

Привлеченные заемные финансовые ресурсы формируются в виде: средств выпуска и продажи облигаций хозяйствующего субъектов и в виде небанковских субъектов рынка.

Выпускаемые облигации должны иметь номинальную стоимость, их размещение может производить ООО, ОАО, ЗАО по решению совета директоров. Облигация – это долговое обязательство эмитента, выпустившего ценную бумагу, уплатить владельцу облигации в оговоренный срок номинальную стоимость бумаги и ежегодно (до погашения) фиксированный или плавающий процент.

Классификация облигаций:

- по срокам займа: краткосрочные, среднесрочные, долгосрочные

- по способам регистрации: с указанием владельца(именные), без указания владельца(на предъявителя)

- по формам выплаты дохода: неизменная(фиксированная) ставка, изменяющаяся(плавающая), нулевая ставка(с дисконтом, выигрышные займы)

- по уровню обеспечения: обеспеченные (залогом, другими ценными бумагами), необеспеченные

- по возможности отзыва: отзывные и безотзывные

- по возможности конвертации: конвертируемые и неконвертируемые.

Стоимость всех выпущенных облигаций не может превышать размер уставного капитала, либо величину обеспечения, предоставленного третьими лицами для цели выпуска облигаций. Выпуск облигаций без обеспечения допускается после трех лет работы общества, при условии утверждения баланса.

Выпускаемые облигации должны иметь номинальную стоимость. При этом номинальная стоимость всех облигаций не должна превышать размер уставного капитала общества, либо величину обеспечения, предоставленного обществу третьими лицами для цели выпуска облигаций.

Преимущества облигационных займов:

- в увеличении объема денежных средств длительного пользования

- использовании гибкой формы обеспечения под гарантии обеспечения

- приобретатели этих долговых ценных бумаг не влияют на управленческие решения организации

- эти ценные бумаги дают право приобретателю получать фиксированный процент от номинальной стоимости облигации

- стоимость затрат на эмиссию облигации и выплату более четко формируют публичную кредитную историю эмитента, что позволяет снижать стоимость заемных ресурсов

- при выпуске облигаций не требуется бизнес-план инвестиционного проекта

- при возникновении сложности с реализацией инвестиционного проекта возможен выкуп собственных облигаций на фондовом рынке

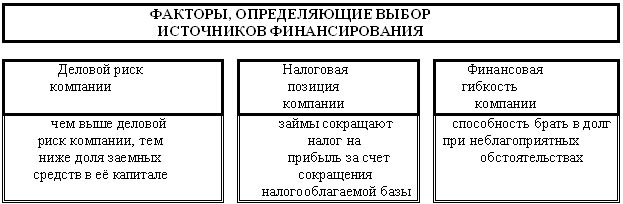

2.1.4. Факторы, влияющие на выбор источников финансирования деятельности корпорации.

Процесс финансирования – это мероприятия, проводимые финансовыми менеджерами, и связанные с процессом формирования финансовых ресурсов, необходимых для реализации каких-либо целей корпорации.

Выбор конкретного источника финансирования определяется финансовым положением организации, долгосрочными целями развития, личными предпочтениями, интересами высшего руководства, а также другими внутренними и внешними финансово-экономическими условиями.

Форма финансирования влияет на финансовое положение (состояние) корпорации:

● собственные средства – отвлекаются от пополнения оборотных средств, снижается срочная ликвидность;

● долевые инвестиции – укрепляют финансовое положение корпорации;

● краткосрочные заемные средства – ухудшают платежеспособность, возвращаются до срока окупаемости проекта из финансовых резервов;

● долгосрочные заемные средства – не влияют на срочную ликвидность, но изменяют соотношение собственных и заемных средств.

Форма финансирования влияет также на степень самостоятельности корпорации:

● использование собственных средств – дает максимальную степень независимости и самостоятельности;

● долевое финансирование – снижает степень независимости и самостоятельности прежних собственников корпорации;

● краткосрочные заемные средства – не влияют на степень самостоятельности в случае достаточной ликвидности;

● долгосрочные заемные средства – косвенно влияют на степень самостоятельности компании, так как долгосрочные займы используются целевым образом, а в случае их невозврата обеспечение подлежит изъятию.

Третьим зависящим от формы финансирования фактором я вляется риск невыполнения своих обязательств перед инвесторами. В случае если привлекалось долговое финансирование, то невыполнение обязательств по выплате процентов влечет за собой реализацию залога, а возможно, и возбуждение процедуры банкротства. Инвестор, вложивший средства в уставный капитал компании, безусловно, более лояльно относится к собственной компании, что, впрочем, никак не отразится на мнении инвестора о результатах деятельности управляющего компанией.

Чтобы понять, сколько необходимо привлечь финансовых ресурсов и по какой цене, нужно рассчитать:

среднюю стоимость капитала в зависимости от суммарного объема капитала;

уровни рентабельности на вложенный капитал

предельную цену капитала.

Средняя стоимость финансирования (WACC) означает, какую процентную ставку должна заплатить корпорация по всему объему финансирования в целом. Чтобы рассчитать WACC, сначала надо определить цену каждого вида капитала корпорации.

WACC можно рассчитать по формуле:WACC = W1x C1x (1 – T) + W2x C2 + Wnx Cnгде: W – доля части капитала (заемных средств, привилегированных акций, обыкновенных акций, нераспределенной прибыли и т. д.); Ci – стоимость соответствующих частей капитала; Т – ставка налога на прибыль.

| Приемлемая структура капитала компании позволяет установить динамическое равновесие между риском и доходом, что должно максимизировать суммарную цену акций корпорации и минимизировать издержки финансирования по привлечению капитала. В результате воздействия факторов внешней среды целевая структура капитала может быть существенно изменена, что зафиксирует количественная оценка. Структура капитала не может выступать в качестве универсального индикатора совокупного капитала, а может рассматриваться лишь в качестве его частного показателя относительно конкретной корпорации. Именно поэтому более правильным, на наш взгляд, является введение понятия рациональная структура. Анализ, сложившихся к настоящему времени тенденций, показывает, что современные корпорации стремятся увеличивать свою текущую рыночную цену, сознательно манипулируя структурой капитала. При этом выбор того или иного источника финансирования, который следует рассматривать как наиболее ответственное решение менеджмента компании, должен проводиться не в результате его относительной финансовой эффективности, а на основе востребованности финансирования внешними инвесторами. |

|

|

| Формируя приемлемую для себя структуру капитала, корпорация создает благоприятные условия привлекательности, как для отечественных, так и для зарубежных инвесторов. В качестве ориентира представлен состав и структура капитала корпорации по степени снижения ликвидности (денежные средства, дебиторская задолженность, запасы) и увеличения возвратности (долгосрочная, среднесрочная, краткосрочная). |

Состав и структура капитала корпорации.

Схема, представленная на этом рисунке может быть использована в качестве ориентира при оценке приемлемой структуры капитала корпораций.

2.1.5. Способы финансирования и финансового обеспечения деятельности корпорации.

При формировании политики финансирования деятельности корпорации необходимо определить состав и структуру источников финансирования, способы их привлечения и стоимость.

При формировании этой политики:

- анализируются объем финансовых ресурсов и их динамика в предшествующем периоде, соотношение между темпами прироста (снижения) общего, собственного и заемного капитала с темпами прироста (снижения) активов, объема продаж, показатели автономии, финансового рычага.

- определяется потребность в собственных и заемных финансовых ресурсах.

- рассматриваются и анализируются в динамике основные формы самофинансирования и привлечения заемных финансовых ресурсов.

Некоторые правила выбора способов финансирования были разработаны Майерсом в виде:

-корпорация предпочитает финансирование из собственных источников

-корпорации увязывают размер выплачиваемых дивидендов с инвестиционными возможностями

-если объемов собственных ресурсов не хватает для инвестирования, то корпорация сначала сокращает свой портфель финансовых активов, а потом реальных инвестиций

-если приходится использовать внешнее финансирование, то сначала эмитируют облигации, а потом акции.

Источники финансирования в виде финансовых ресурсов и капитала мы уже рассмотрели. А организационные формы и способы представляют собой конкретные методы мобилизации (привлечения) этих ресурсов. Они могут быть сгруппированы с точки зрения методологии следующим образом:

- общеэкономические методы, основные параметры которых, возможность и обязательность исполнения задаются централизованно в рамках системы государственного управления экономикой. Например формирования УК чистой прибыли, ставки или рефинансирование.

- инструментальные (количественные) методы. Сюда входят методы прогнозирования, финансовой математики, факторного анализа и моделирования.

Специальные методы в виде дивидендной политики, факторинговых операций, лизинга и франчайзинга.

Система финансирования, состоит из источников финансирования и организационных форм и способов финансирования:

- финансирование через механизмы рынка капитала (долевое и долговое)

- банковское кредитование и кредитование кредитных учреждений

-коммерческое кредитование (в виде отсрочки платежей)

-привлечение иностранного капитала

-современные финансовые инструменты, используемые как инновации в финансовой инженерии

включает в себя проектирование, разработку и реализацию инновационных финансовых инструментов и процессов, а так же творческий поиск новых подходов в решении проблем в области способов финансирования. (Основоположники: Дж. М. Финнерти, Дж. Маршалл, Дж. Ван Хорн и др.)

Инновационные финансовые инструменты понимаются:

Как принципиально новый финансовый инструмент (своп)

Как нестандартное видение финансовых инструментов, технологий, процессов, синтезирующих новые качества финансовых ресурсов.

Формами самофинансирования являются начисления амортизационного фонда корпорации. Величина амортизационного фонда зависит от способа начисления амортизации и стоимости основных средств. Применение ускоренных способов позволяет увеличить амортизационное отчисление в начальном периоде использования основных фондов, что приводит к увеличению объемов самофинансирования.

Для формирования амортизационной политики нужно оценить зависимость между амортизационными отчислениями и инвестициями, т.е. возможность покрыть потребности в инвестиции за счет амортизационного фонда. Данное соотношения определяется с помощью эффекта Логмана – Рухте, которое показывает в условиях постоянного темпа роста инвестиций при использовании линейной амортизации их соотношение между ними будет иметь вид:

, где j – постоянный темп роста; n – срок полезной службы амортизируемых активов; DAi – амортизационные отчисления в периоде i. Инвестиции в периоде i.

, где j – постоянный темп роста; n – срок полезной службы амортизируемых активов; DAi – амортизационные отчисления в периоде i. Инвестиции в периоде i.

Например, при темпах роста инвестиций 3 %, сроки полезного использования 5 лет можно финансировать 92 % объема инвестиций за счет амортизационных отчислений, при росте инвестиций 5 %, сроке 15 лет только 69 % от амортизационных отчислений.

В ряде случаев привлечь дополнительные финансовые ресурсы можно за счет продажи или сдачи в аренду неиспользуемых основных активов. Но это разовые меры. Для оценки способности хозяйствующего субъекта к самофинансированию (SF) и прогнозирование его объемов в соответствующем периоде может быть использовано такое соотношение:

SF = (EBIT – I)(1-T)+DA*T-DIV, где EBIT прибыль до выплаты % и налогов (операционная прибыль); i – расходы по кредитам (%); DA – амортизационные отчисления; T – ставка налога на прибыль; DIV – выплаты собственникам

В результате такой оценки мы можем менять методы исчисления амортизации, политику распределения чистой прибыли, или принимать решения об увеличении уставного капитала за счет дополнительной эмиссии акций, или долей пайщиков (учредителей).

Акции могут выпускаться по открытой или закрытой подписке. Дополнительная эмиссия акций путем их открытого размещения (SPO) может привести к потере части корпоративного контроля для старых акционеров. Поэтому по каким из вариантов дополнительной эмиссии это делать зависит от структуры акционерного капитала. Кроме того нужно учесть ряд факторов для возможности такого способа финансирования через фондовый рынок. Это: рыночная капитализация А.О. должна превышать стоимость ее чистых активов; акции должны котироваться на фондовом рынке, А.О. является информационно открытым, должно иметь устойчивое финансовое положение.

Финансирование за счет эмиссии обыкновенных акций имеет преимущество:

-этот источник не предполагает обязательных выплат дивидендов

-акции не имеют фиксированной даты погашения(возврата)

-обращение акции на финансовом рынке предоставляет собственникам более гибкие возможности выхода из бизнеса

-повышается капитализация корпорации, АО.

Недостатки дополнительной эмиссии:

-предоставляются права участия в прибылях и управлении АО большему числу владельцев

-высокая стоимость привлеченного (дополнительного) капитала по сравнению с другими источниками

-сложность организации и проведения эмиссии

-дополнительная эмиссия является негативным сигналом для инвесторов

Поэто

2014-02-12

2014-02-12 2444

2444